Международный кредит

| Загрузить архив: | |

| Файл: ref-21832.zip (174kb [zip], Скачиваний: 171) скачать |

МИНИСТЕРСТВО ОБРАЗОВАНИЯИ НАУКИ

РОССИЙСКОЙ ФЕДЕРАЦИИ

Государственное образовательное учреждение высшего профессионального образования

ОМСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

им. Ф.М. Достоевского

КАФЕДРА "ФИНАНСЫ И КРЕДИТ"

КУРСОВАЯ РАБОТА

по дисциплине: “Деньги, кредит, банки” (Часть 1)

на тему: “Международный кредит”

Выполнил студент

очной формы обучения

группы ЭФ-305

Гайсин Р.М.

Научный руководитель

к. э. н., доцент

Гаранина С.А.

Омск-2005

СОДЕРЖАНИЕ

TOC o "1-3" h z u ВВЕДЕНИЕ_ PAGEREF _Toc104718514 h 5

Глава 1. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ МЕЖДУНАРОДНОГО КРЕДИТА PAGEREF _Toc104718515 h 6

1.1. СУЩНОСТЬ, ФОРМЫ И РОЛЬ МЕЖДУНАРОДНОГО КРЕДИТА PAGEREF _Toc104718516 h 6

1.2. ФУНКЦИИ И КЛАССИФИКАЦИЯ МЕЖДУНАРОДНОГО КРЕДИТА PAGEREF _Toc104718517 h 11

1.3. СОВРЕМЕННЫЕ ТЕНДЕНЦИИ РАЗВИТИЯ МЕЖДУНАРОДНОГО КРЕДИТА PAGEREF _Toc104718518 h 15

Глава 2. РЕГУЛИРОВАНИЕ МЕЖДУНАРОДНОГО КРЕДИТА В РОСИИИ PAGEREF _Toc104718519 h 19

2.1. ВНЕШНИЙ ДОЛГ РОССИИ И ПРОБЛЕМЫ ЕГО ОБСЛУЖИВАНИЯ PAGEREF _Toc104718520 h 19

2.3. РЕСТРУКТУРИЗАЦИЯ ДОЛГОВ_ PAGEREF _Toc104718522 h 30

ЗАКЛЮЧЕНИЕ. PAGEREF _Toc104718523 h 35

СПИСОК ЛИТЕРАТУРЫ_ PAGEREF _Toc104718524 h 37

ПРИЛОЖЕНИЯ_ PAGEREF _Toc104718525 h 39

[1].

Международный кредит – это предоставление денежно-материальных ресурсов одних стран другим во временное пользование в сфере международных отношений, в том числе, и во внешнеэкономических связях[2].

Объективной основой его развития является выход производства за национальные границы, усиление интернационализации хозяйственных связей при углублении специализации и кооперирования производства разных стран.

Участниками международных кредитных отношений являются как частные предприятия, коммерческие банки, так и государственные учреждения, правительства, международные и региональные валютно-кредитные и финансовые организации, которые выступают в качестве кредиторов и заемщиков.

Международный кредит возник на заре капиталистического способа производства в XIV – XV вв. в мировой торговле, особое развитие получил после освоения морских путей из Европы на Ближний и Средний Восток, а позднее в Америку и Индию, и был одним из рычагов первоначального накопления капитала. Дальнейшее развитие международного кредита связано с выходом производства за национальные рамки, его специализацией и кооперированием.

Практически до начала ХХв. России внешний заем был осуществлен Екатериной II в 1769г. в Голландии. Голландцы являлись основными кредиторами России во второй половине XVIII – началеXIX вв. К 1815 г. долг перед Голландией превысил 100 млн. гульденов, а расстроенные войной финансы не позволяли рассчитаться с кредиторами. В эти годы произошла первая в истории России реструктуризация внешнего долга страны. Долг был окончательно погашен через 76 лет - в 1891 г.

Со второй половины XIXв. Россия начала испытывать еще большую нехватку внутренних ресурсов. Из-за границы в это время были получены значительные средства, в основном для развития тяжелой промышленности и железнодорожного транспорта. Доля иностранного капитала (французского, бельгийского и немецкого) во вложениях в экономику страны достигала 72%.[3]К этому моменту относится и известная сделка с Аляской. 18 (30) марта 1867 г. был подписан договор с США, по которому эта земля была продана им за 7,2 млн. долларов[4]. Царская Россия (с Александром II на престоле) не могла в то время обеспечивать оборону русских поселений в Северной Америке и одновременно сильно рассчитывала на поддержку американцев в своей борьбе за ликвидацию невыгодных условий Парижского мирного договора 1856г. по результатам Крымской войны. Именно поэтому их двух претендентов на Аляску – Англии и США – предпочтение было отдано последним.

В конце прошлого века российским правительством было пущено еще несколько золотых займов, которые были впоследствии также реструктуризированы.

Увеличение масштабов международного кредита было связано с интернационализацией мирохозяйственных связей, международным разделением труда и достижениями научно-технического прогресса.

Международный кредит как разновидность категории кредита связан с такими экономическими категориями, как деньги, цена, прибыль, платежный баланс, валютный курс и др. Важную роль он играет в реализации требований закона стоимости и других экономических законов. Международный кредит участвует в кругообороте капитала на всех его стадиях: при превращении денежного капитала в производственный путем приобретения импортного оборудования, сырья, топлива; в процессе производства в форме кредитования под незавершенное производство; при реализации товаров на мировых рынках. [5]

Еще одно подразделение кредитов во внешней торговле зависит от вида (формы, а иногда говорят «наполнения») их предоставления. Соответственно этому выделяют: товарные кредиты, которые предоставляются в основном экспортерами своим покупателям, и валютные кредиты, предоставляемые банками в денежной форме – в национальной, иностранной или региональной валютах.

Кредитование внешнеэкономической деятельности осуществляется в основном против передачи должником в залог кредитору определенного обеспечения: товаров, товарораспределительных и других коммерческих документов, а также ценных бумаг, векселей и прочих ценностей.

Залог товара для получения кредита осуществляется в трех основных формах: твердый залог, в котором определенная товарная масса закладывается в пользу банка; залог товара в обороте, при котором учитывается остаток товара соответствующего ассортимента на определенную сумму; залог товара в переработке, когда из заложенного товара можно изготавливать изделия, но передавая их в залог банку.

Банковский кредит выдается под обязательство должника погасить его в определенный срок. Обычно документом по этому кредиту служит простой вексель, подписанный заемщиком.[6]

С точки зрения техники предоставления различают:

· наличные кредиты, используется в случае, если клиент банка-кредитора, являющийся поставщиком товара, заинтересован в размещении заказа, но не имеет возможности оформить коммерческий кредит. При этом банк-кредитор выплачивает клиенту полную сумму контракта, без каких-либо вычетов, с одновременным оформлением требований на банк, обслуживающий покупателя. Выгода фирмы-экспортера заключается в единовременном получении полной суммы платежа, что невозможно при оформлении вексельного кредита или кредита по открытому счету. Вместе с тем, банк фирмы-поставщика как держатель счета последней оставляет свой баланс неизмененным, увеличивая по пассиву статью средств на текущих счетах клиентов. Банк фирмы-покупателя, имея в своем балансе обязательства перед банком-кредитором, отражает по активному контр-счету требования на своего клиента, при этом обеспечением по активу будут являться все средства, поступающие на счет покупателя. Покупатель, со своей стороны, получает товар с реальной отсрочкой платежа на финансовых условиях более привлекательных, чем по фирменному или клиентскому кредиту.

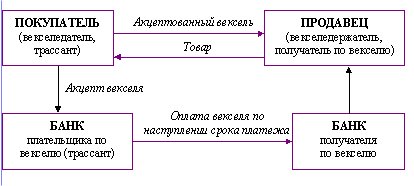

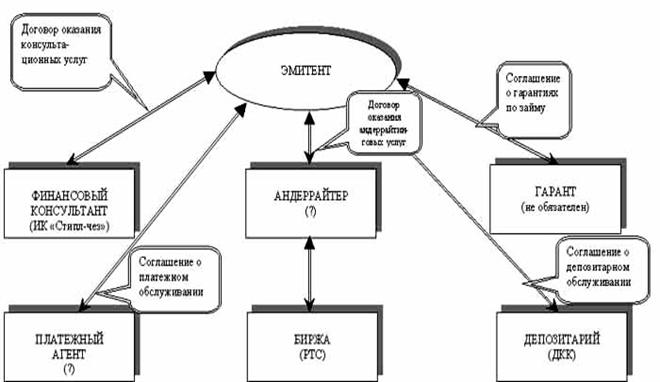

· акцептные кредиты, предоставляются в форме акцепта тратты (переводного векселя) импортером, чаще банком, что облегчает учет тратты в банке. В этом случае векселедатель выставляет на известный своей надежностью банк переводной вексель, который банк заранее акцептует за определенные комиссионные. Затем векселедатель расплачивается таким векселем за предоставленные ему товары и услуги. Банк оплачивает этот вексель либо из соответствующего покрытия, которое векселедатель имеет в банке, либо из открытого векселедательского кредита. Акцептантом является, как правило, известный банк, который в дополнение к безупречной платежеспособности своего клиента присоединяет и свою репутацию. Расчеты такими векселями носят название банковских акцептов (Подробнее см. приложение 3, схема 1);

· облигационные займы, широко используются при привлечении средств на долгосрочной основе (Подробнее см. приложение 3, схема 2);

· синдицированные и консорциальные кредиты, позволяют заемщику мобилизовать особо крупные суммы на длительный срок, поскольку кредитором выступает не один банк, а несколько – «синдикат» - или несколько десятков – «консорциум». Синдицированный кредит нередко предоставляется на значительные суммы с привлечением большого числа участников. Необходимость координации действий всех кредиторов и неизбежно связанные с этим юридические и иные издержки обусловливают компенсацию расходов банка-агента. При привлечении средств агенту выплачивается комиссия за организацию и управление кредитом, а также комиссия за обязательство. В последующем заемщик переводит агенту в заранее согласованные даты ежегодную агентскую комиссию в компенсацию его операционных расходов по ведению кредита. [10]

В зависимости от срока и суммыкредиты могут погашаться единовременным взносом, равными годовыми или полугодовыми взносами, а также могут применятся и иные схемы погашения кредита и начисления процентов.

По валюте займа кредиты бывают: в валюте страны-должника, в валюте страны-кредитора, в валюте третьей страны и в международной счетной денежной единице (СДР и ЭКЮ).

По обеспеченности различают кредиты обеспеченные (товарными документами, векселями, ценными бумагами, недвижимостью и др.); бланковые, т.е. под обязательства должника (соло – вексель с одной подписью).

Таким образом, формы кредита тесно связаны с его структурой и в определенной степени отражают сущность кредитных отношений.

Находясь в этих взаимосвязанных формах, международный кредит играет двоякую роль в

развитии производства: положительную и отрицательную:

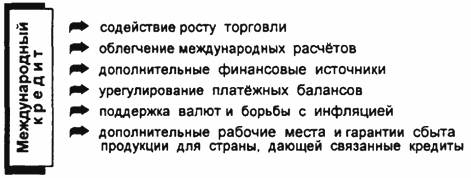

Рис. 1

Позитивная роль международного кредита

Положительная роль международного кредита (Рис. 1) проявляется прежде всего в том, что он содействует росту торговли между странами и облегчает денежные расчëты между ними (так как продажа в кредит не требует немедленной оплаты поставок наличной валютой). Кредит, кроме того, даëт дополнительные финансовые источники для решения странами неотложных социально-экономических проблем (расширение и модернизация производства, развитие здравоохранения и образования, поставки продовольствия и пр.), что особенно важно для развивающихся государств.[7]

С одной стороны, кредит обеспечивает непрерывность воспроизводства и его расширение. Он способствует интернационализации производства и обмена, углублению международного разделения труда. С другой стороны, международный кредит усиливает диспропорции общественного воспроизводства, стимулируя скачкообразное расширение прибыльных отраслей, сдерживает развитие отраслей, в которые не привлекаются иностранные заемные средства. Международный кредит используется для укрепления позиций иностранных кредиторов в конкурентной борьбе.

Границы международного кредита зависят от источников и потребности стран в иностранных заемных средствах, возвратности кредита в срок. Нарушение этой объективной границы порождает проблему урегулирования внешней задолженности стран -заемщиц. В их числе - развивающиеся страны, Россия, другие государства СНГ, страны Восточной Европы и т.д.

Двоякая роль международного кредита в условиях рыночной экономики проявляется в его использовании как средства взаимовыгодного сотрудничества стран и конкурентной борьбы.

Таким образом, можно сделать вывод о том, что международный кредит – это одна из важных экономических категорий. Выполняя свои функции, находясь в определённых формах и играя немаловажную роль, международный кредит занимает одно из первых мест в экономиках стран мира, оказывая на них значительное влияние и обеспечивая их стабильность.

[8]

Банковский внешнеторговый кредит имеет с позиций импортера определенные преимущества перед фирменным кредитом: возможность некоторого маневра в выборе фирмы поставщика определенной продукции; более длительные сроки кредита; большие объемы поставок по кредиту; сравнительно меньшая стоимость кредита. [29]

Первоначально банки вышли в сферу внешней торговли как кредиторы фирм экспортеров. Поэтому такие внешнеторговые кредиты именуются кредитами поставщику.

Со временем национальные банки страны фирмы экспортера стали осуществлять более гибкую политику внешнеторгового кредитования: они стали предоставлять кредиты непосредственно импортеру. За счет полученных от банка средств импортер оплачивает поставки экспортера. Такой метод банковского внешнеторгового кредитования получил наименование кредиты покупателю. Они для импортера более выгодны. Появляется возможность выбора фирмы поставщика, однако, пока что только в данной стране. Сроки кредита удлиняются, а его стоимость несколько снижается. При этом фирмы поставщики, устраненные от непосредственного участия в кредитования экспорта, не могут завысить цены кредита, что весьма типично при фирменном кредите и даже при кредите поставщику.

Помимо внешнеторгового кредита банки предоставляют своим контрагентам из других стран финансовые и валютные кредиты. Финансовые кредиты позволяют ссудополучателю (частному или государственному) использовать их в гораздо широком спектре, нежели чисто внешнеторговые кредиты. Он может осуществлять за счет этого кредита закупки товаров и услуг в любой стране, где качество и цена окажутся для него наиболее подходящими. Валютные же кредиты предоставляются заемщику в наиболее стабильной свободно конвертируемой валюте в целях выплаты внешнего долга, уплаты процентов по нему, пополнения счетов в свободно конвертируемой валюте. Если заемщиком выступает иностранное государство, то помимо указанных выше целей валютные кредиты используются при осуществлении валютной интервенции в целях регулировании валютного курса.

Международный кредит, прежде всего, предполагает определение суммы кредита, его сроков и условий погашения, издержек заемщика по кредиту, а также методов страхования кредитного риска.

Помимо этого здесь появляются два важных новых элемента кредита: валюта займа и валюта платежа. При получении кредита и кредитор, и заемщик заинтересованы в том, чтобы валюта займа характеризовалась высокой степенью устойчивости. Поэтому, как правило, кредиты предоставляются в долларах, немецких марках, японских йенах, швейцарских франках и других свободно конвертируемых валютах. Погашение кредита осуществляется не обязательно в той же валюте, в которой был выдан кредит. Например, Россия получает кредиты в разных валютах, но валютой платежа, как правило, остается доллар.

Сумма кредита определяется либо в коммерческом контракте, либо в эмиссионном проспекте при выпуске международных облигаций. Срок международного кредита зависит от целого ряда факторов, к которым относятся: цели и масштабы кредита; аналогичная практика в предоставлении предыдущих кредитов на эти же цели; традиции; национальное законодательство; межгосударственные соглашения.

Таким образом, международный кредит является важным элементом внешнеторговых экономических отношений, и он выполняет функции, обеспечивающие постоянство и развитие международно-экономической стабильности. Важной сущностью кредита является то, что он сопровождает развитие международных экономических связей

[9]

Широкое использование кредита для форсирования экспорта привело в начале 70-х гг. к развязыванию так называемой «кредитной войны», в ходе которой существенные преимущества на мировом рынке получили фирмы промышленно развитых стран с налаженной системой государственного стимулирования экспорта, а, следовательно, привлекать покупателя не только ценой и качеством товара, но и более льготными условиями кредита, прежде всего за счет удлинения сроков кредитования.

Одной из самых ярких и значительных черт в развитии международного кредита во второй половине ХХ в. является государственное стимулирование экспорта – от отдельных мероприятийкредитно-финансового характера до создания целостной национальной системы финансирования экспорта.

Государственное стимулирование национального экспорта, учитывая специфику операций по кредитованию экспорта, учитывая специфику операций по кредитованию экспорта (высокий риск, недостаточность собственных средств экспортеров и их банков, снижение ликвидности коммерческих банков при проведении особо крупных операций), с самого начала стало осуществляться в двух основных формах:

·

·

Национальные системы финансирования экспорта промышленно развитых стран Запада сформировались в их современном виде к 70 – 80-м гг. Тогда же началось международное регулирование условий предоставления данных услуг с целью ликвидации дорогостоящей конкуренции в области экспортных кредитов, предусмотренных еще в Реемском договоре о создании ЕЭС.

Межправительственное регулирование экспортного кредитования – вторая характерная черта в развитии современного международного кредита. Согласованные международные действия осуществляются ОЭСР в рамках «Соглашения об унификации условий экспортных кредитов, пользующихся государственной поддержкой».

Еще одной характерной для последних лет тенденцией в области международного кредита стал отход от целого ряда стран от кредитования экспорта в национальных валютах и переориентация на предоставление кредитов в валютах третьих стран, используя средства рынка евровалют (межбанковские операции с вкладами в иностранных валютах).

С начала 80-х гг. все большее внимание и кредиторов, и заемщиков стала привлекать возможность использования в качестве валюты международных кредитов европейской валютной единицы – экю, а с 1 января 1999г. – евро.

Наряду с международными и региональными банками вместе с МВФ важную роль в регулировании международных валютно-кредитных и финансовых отношений выполняют межправительственные организации, специально созданные, чтобы служить форумом для межправительственного обсуждения, соглашения и выработки рекомендаций по валютной и кредитно-финансовой политике. Именно к таким международным, правительственным и неправительственным организациям относятся Парижский клуб и Лондонский клуб, имеющие особо важное значение для современных валютно-кредитных отношений РФ и, прежде всего для урегулирования российской внешней задолженности различным группам зарубежных кредиторов.

Парижский клуб стран-кредиторов – межправительственный институт промышленно развитых стран, неформальная организация, где обсуждаются проблемы урегулирования, отсрочки платежей по государственному долгу. Главная цель Парижского клуба – пересмотр условий внешних займов стран-должников для избежания одностороннего моратория. Начало его деятельности относится к 1956г., когда в Париж на переговоры с Аргентиной по урегулированию ее долга были приглашены основные кредиторы. В настоящее время число участников составляет 18 промышленно развитых государств, к которым осенью 1997г. присоединилась Россия, которая наряду с крупным внешним государственным долгом члена клуба одновременно является одним из крупнейших кредиторов развивающихся стран. [11]

На заседаниях Парижского клуба в присутствии представителей МВФ, МБРР, ЮНКТАД (Конференции ООН по торговле и развитию) обычно рассматривается не вся внешняя задолженность той или иной страны, а только часть долга, которая должна быть погашена в текущем году. Сначала 80-х гг., когда резко обострилась проблема внешней задолженности развивающихся стран, роль Парижского клуба в ее урегулировании возросла, а в 90-х гг. многие его заседания были связаны с решение проблем внешних долгов бывших стран СЭВ (в частности была урегулирована внешняя задолженность Польши и Венгрии) и бывших республик СССР.

Лондонский клуб объединяет более 400 западных коммерческих банков, предоставлявших кредит развивающимся и бывшим социалистическим странам, в том числе и СССР, без государственных гарантий.

На сегодняшний день наибольших успехов Лондонский клуб добился в работе с долгами Заира, Мексики, Боливии, Чили и Мозамбика.

С 1992г. в рамках Парижского и Лондонского клубов проходят переговоры по урегулированию внешней задолженности России.

Анализирую современные тенденции развития международного кредита необходимо большое внимание уделять внешней задолженности России перед иностранными кредитными организациями. Практически все страны мира, проводя экономические преобразования, прибегают к внешним источникам финансирования. Рациональное использование иностранных займов, кредитов и помощи способствует ускорению экономического развития, решению социально-экономических проблем. Однако отсутствие целостной государственной политики по привлечению и использованию внешних финансовых ресурсов ведет к образованию внешней задолженности, которая становится серьезным препятствием на пути экономических преобразований.

[10]

Наиболее высокими темпами внешняя задолженности бывшего СССР росла в 1985-1991 годах, когда темп прироста государственного внешнего долга превысил 120,0%, а абсолютная сумма задолженности увеличилась с 31,3 млрд.

долларов США до 70,3 млрд. долларов США.

В последние годы наметилась тенденция к сокращению внешнего долга Российской Федерации. В 2000 году он составил 139 млрд. долларов США. В начале 2004 года [11]

Специфика формирования внешнего долга России обусловливает особенности его структуры. Прежде всего, речь идет о преобладании в структуре долга нерыночных долговых инструментов и обязательств. Только 37% внешнего долга выражено в рыночных инструментах (еврооблигации и облигации государственного внутреннего валютного займа — ОВГВЗ). Управление таким долгом на основе стандартных подходов, используемых долговыми агентствами развитых стран (регулярное рефинансирование с использованием преимуществ текущей ситуации на финансовых рынках, проведение процентных и валютных свопов и т.д.), весьма затруднительно.

Наибольшую долю во внешнем долге РФ занимает государственный федеральный внешний долг. Его величина составляет 79%. В новом российском долге лидируют еврооблигации, а в долге бывшего СССР долг кредиторам – членам Парижского клуба, который составляет около 45% внешних обязательств. Данные обязательства не являются рыночными. В связи с этим при управлении этой частью долга невозможно использование преимуществ текущей ситуации на финансовых рынках. Несмотря на то, что последние 10 лет новый российский долг возрастал, а долг бывшего СССР сокращался, задолженность, оставшаяся в наследство от бывшего СССР, все еще превышает новый российский долг.

Для того чтобы определить, как происходит обслуживание внешнего долга, необходимо анализировать уровень нагрузки на резервы Центрального банка РФ. В этом плане важна не только внешняя задолженность Банка России, но и объем выплат по внешнему долгу по отношению к резервам. Если максимально упростить схему выплат внешнего долга правительством, то она выглядит следующим образом: Минфин России собирает необходимый объем рублевых средств для выплаты внешнего долга и обменивает их в Банке России на валюту выплаты. При этом Банк России должен обладать необходимым объемом резервов для этой операции. Следует отметить, что Банк России накопил после кризиса большой объем резервов. По состоянию на 1 апреля 2001г. золотовалютные резервы составили 29,7 млрд. дол. США, а на 1 апреля 2004г. 42,5млрд. дол. США, т.е. за рассматриваемый период произошел рост золотовалютных резервов более чем в 1,4 раза. [33]

В 2005 году планируется ряд операций с внешними долговыми обязательствами. Ожидается, что в результате рыночная составляющая государственного внешнего долга увеличится до 43% от его общего объема.

В настоящее время перед Российской Федерацией стоит ряд задач:

♣сокращение объемов внешних долговых обязательств и, соответственно, стоимости их обслуживания;

♣оптимизация структуры внешнего долга, увеличение доли его рыночной составляющей;

♣оптимизация графика платежей по внешнему долгу, устранение пиков платежей;

♣рефинансирование внешнего долга за счет внутренних заимствований без существенного ухудшения структуры долга по срокам платежей;

♣повышение эффективности использования заемных средств.

Решение этих задач требует проведения [12] Таким образом, Минфином России были выпущены облигации со сроком погашения 10 и 30 лет. Важным событием в начале

2005 года стало присвоение Российской Федерации инвестиционного рейтинга третьим рейтинговым агентством - Standard & Poor's.

Таким образом, все крупнейшие агентства присвоили российским внешним обязательствам инвестиционный рейтинг, что значительно расширяет потенциальную возможность осуществления суверенных несвязанных заимствований за рубежом. Однако в условиях сохранения профицита федерального бюджета и усиления тенденции к повышению процентных ставок на зарубежных долговых рынках, размещение еврооблигаций в 2005 году не планируется.

Российские официальные лица неоднократно ставили вопрос о необходимости реструктуризации долга бывшего СССР, но кредиторы требовали соблюдения графика платежей. Одна из главных причин такого поведения кредиторов – рост макроэкономических показателей России.

Одной из актуальных направлений является анализ целесообразности привлечения и эффективности использования средств займов международных финансовых организаций. Как показывают проведённые Счётной палатой контрольные мероприятия, с одной стороны, происходит сокращение объёмов средств, привлекаемых по действующим займам, с другой — привлекается большое количество новых кредитов для финансирования вновь начинаемых проектов. В основном привлекаемые займы ориентированы на управление средствами в государственном секторе. Значительная доля расходов в них предусматривается на консультационные услуги. При этом имеет место практика распыления кредитных ресурсов на большое число разрозненных проектов, недостаточно увязанных между собой.

Необходимо отметить, что процесс привлечения займов международных финансовых организаций и кредитов правительств иностранных государств перегружен всевозможными согласованиями и занимает порой несколько лет. В результате в программу внешних заимствований иногда включаются организации, которые уже перестали существовать.

Другим важным направлением является контроль за государственными внешними гарантиями. В основном гарантии правительства предоставляются по кредитам на поставку оборудования и услуг иностранными поставщиками. Но при реализации контрактов их конечные цели и условия неоднократно меняются обеими сторонами без согласования с получателями. В результате происходит значительное удорожание оборудования, срывы и перенос поставок на более отдалённые сроки. Всё это приводит к финансовым потерям для федерального бюджета. [13]

Неоднократно выявлялись факты отвлечения заёмных средств и использования средств не на цели займов. Конкурсы по отбору проектов либо не проводятся совсем, либо носят формальный характер. Наряду с этим проведённые Счётной палатой проверки показали, что имеет место бессистемное использование кредитов и недостаточно эффективное освоение инвестиционных средств. В ходе реализации проектов сроки освоения средств часто нарушаются. При этом государство вынуждено выплачивать комиссионные за резервируемые, но не используемые деньги. Очевидно, что такое использование средств федерального бюджета неэффективно. Об этом свидетельствует и то, что до настоящего времени отсутствует утверждённый порядок и критерии оценки эффективности проектов, финансируемых за счёт средств внешних займов.

Всё это, на мой взгляд, указывает на необходимость совершенствования контрольной деятельности, переведения её на более высокий качественный уровень. То есть необходимо переходить от чисто финансового контроля к контролю эффективности управления государственным долгом в среднесрочной и долгосрочной перспективе. В настоящее время Счётная палата разрабатывает проекты стандартов аудита эффективности, технологии мониторинга и анализа государственного внешнего долга, методики проведения специальных контрольных мероприятий, направленных на оценку качества решений правительства в части финансирования дефицита федерального бюджета и управления государственным внешним долгом.

В целом, несмотря на определённые проблемы и недоработки в области управления государственным внешним долгом, не вызывает сомнений, что в России из года в год повышается эффективность системы управления долгом.

Правительству России и Банку России предстоит сложная задача – с одной стороны, необходимо соблюдать график платежей (а изъятие больших объемов валютных средств с российского рынка усиливает нагрузку на курс рубля), с другой стороны – необходимо поддержание курс рубля. Наличие весомого положительного товарного баланса является, несомненно, обнадеживающим фактором, но этот показатель говорит о гипотетической способности страны обслуживать внешний долг. В реальности экспорт осуществляется органами государственного управления, при этом перераспределение средств между этими секторами затрагивает рыночное равновесие рубль/доллар.[14]

В связи с тем, что экономическая и финансовая политика государства в 2006-2008 гг. будут ориентированы на ускорение темпов экономического роста при сохранении бездефицитного федерального бюджета, основными целями долговой стратегии на этот период должны стать

· обеспечение сбалансированности источников финансирования дефицита федерального бюджета за счет государственных заимствований на внутреннем и внешнем рынках совместно с поступлениями от приватизации и реализацией государственных запасов и средствами Стабилизационного фонда Российской Федерации;

· сохранение объемов и структуры государственного долга, позволяющих гарантированно выполнять обязательства по его погашению и обслуживанию, а также рефинансировать долг независимо от состояния федерального бюджета;

· осуществление государственных внутренних заимствований в объеме, позволяющем активно развивать рынок корпоративных и муниципальных заимствований, обеспечивающих финансирование инвестиций в отраслях и регионах;

· изменение структуры государственного долга Российской Федерации в части дальнейшего увеличения удельного веса внутреннего долга в структуре совокупного государственного долга при одновременном уменьшении внешнего долга, особенно его нерыночной части.

В период 2006-2008 годов объем погашения государственного долга составит 1 306,5 млрд. рублей (47,58 млрд. долларов США), в том числе внешнего (по оригинальному графику платежей) - 864,0 млрд. рублей (31,47 млрд. долларов США) и внутреннего - 442,6 млрд. рублей (16,11 млрд. долларов США) [15]

Таким образом, при сохранении бездефицитного федерального бюджета, объем привлечения в период 2006-2008 гг. должен составить 1 306,5 млрд. рублей (47,58 млрд. долларов США).

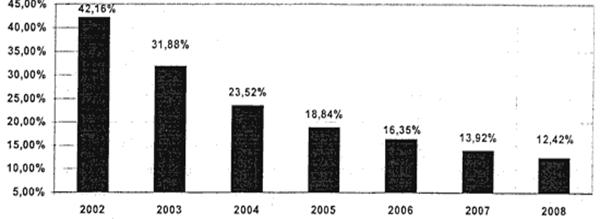

В случае реализации предложенной долговой стратегии государственный долг Российской Федерации продолжит свое снижение и к концу 2008 года составит 3 640,4 млрд. рублей (131,7 млрд. долл. США) или 12,42 % от ВВП (Рис.2).

Государственный долг Российской Федерации, % к ВВП[16] Рис. 2

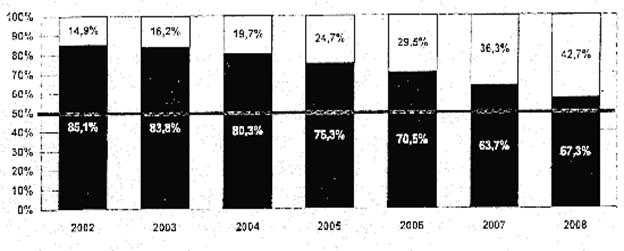

При этом значительно меняется валютная структура государственного долга Российской Федерации: доля государственного внутреннего долга, номинированного в национальной валюте, возрастет с 24,67 % на конец 2005 года до 42,71 % на конец 2008 года при соответствующем снижении внешнего долга (Рис. 3).

Структура государственного долга Российской Федерации (на конец периода) [17] Рис. 3.

Существует большое количество методов решения проблемы внешнего долга. К ним относятся как бюджетно-экспортные, так и финансово-технические. Бюджетные методы являются по своей природе долгосрочными и связывают решение проблемы с увеличением экспорта, улучшением торгового баланса страны, а также увеличением ВВП и государственного бюджета. Технические же методы – краткосрочные, и позволяют решить проблему путем улучшения условий заимствования, уменьшения общей суммы долга, изменения временной структуры платежей. Перед тем как разрабатывать конкретные предложения по использованию еврозаймов для реструктуризации внешнего долга, необходимо сравнить различные методы решения проблемы, определить рамки их возможного использования.

В настоящее время внимание концентрируется главным образом на технических средствах решения проблемы. Речь идет, в частности, об использовании таких классических инструментов, как реструктуризация долга, а также конверсия части долговых обязательств в имущественные активы на территории России. Предлагаются также менее традиционные механизмы – выплата отступного, погашение долга в национальной валюте, переоформление кредиторской задолженности под расчеты по дебиторской задолженности.

Сегодня ясно, что, возможно использовать только финансово-технический метод, поскольку нет времени и условий для использования бюджетно- экспортного метода. Ситуация такова, что в первую очередь надо сократить объемы текущих платежей по обслуживанию долга. Поэтому очень остро стоит проблема списания (уменьшения) советского долга.

Таким образом,при наличии снижения внешнего долга и снижения долговой нагрузки на экономику России его структура по-прежнему не является оптимальной с точки зрения управления [18]

она не урегулировала проблему задолженности по ранее предоставленным кредитам.

Ряд проектов, предусмотренных Программой,

не реализуется по следующим причинам:

- изменение геополитической ситуации вокруг Ирака не позволяет оказать

техническое содействие в завершении сооружения ТЭС Юсифия" (программой

предусмотрено $7 млн ) до формирования мирных гражданских институтов, в

частности, - до формирования нового правительства Ирака.

-в соответствии с Протоколом между правительством России и правительством

Вьетнама о расширении сотрудничества в области геологической разведки и добычи

нефти и газа на континентальном шельфе Вьетнама и прекращении действия

Соглашения между РФ и Вьетнамом о сотрудничестве в создании и эксплуатации

нефтеперерабатывающего завода Россия из вышла проекта строительства и

эксплуатации НПЗ "Вьетросс", Вьетнам.

-в настоящее время украинская сторона не подтверждает предложенные

Минфином РФ изменения в тексте Соглашения между правительством России и

кабинетом министров Украины о предоставлении госкредита для финансирования

достройки атомных электростанций на территории Украины.

Однако многие экономисты сходятся во мнении, что вероятность возврата долгов этими странами весьма сомнительна. Проблема, несомненно, сложная. Однако если обратится к 15-летнему мировому опыту управления почти двухтриллионным долгом развивающихся стран, то среди многочисленных средств и форм возврата долгов полное «прощение» (списание) – самая крайняя мера. Примеры тому единичные. Лишь 18 лет спустя после начала кризиса внешней задолженности развивающихся стран (1982г.) был поставлен вопрос о списании внешней задолженности 40 самым бедным государствам мира. Среди 15 основных должников России абсолютно преобладают те государства, кому мировое сообщество абсолютно не собирается прощать долги. Почему же тогда Россия не видит возможности возврата этими странами долгов, тем более что все они являются членами МВФ, а это предполагает определенные формы воздействия на них средствами кредитной политики данной организации?

Специфика структуры внешних требований России по составу должников состоит в том, что большая часть задолженности других стран России приходится на наименее развитые страны, в частности, африканские. В конце 90-х гг. реальная стоимость долгов Африки оценивалась в 3-5 центов за доллар номинала. Однако с учетом современного внутриэкономического положения России, а также ситуации с ее иностранной задолженностью, вряд ли целесообразно соглашаться на списание всех требований России к развивающимся странам, тем более что определенные возможности для урегулирования этих международных требований открывают хорошо отработанные за последние 10 лет схемы реструктуризации долгов.

В частности для России как кредитора представляют значительный интерес различные способы конвертации долгов развивающихся стран: обмен долгов на облигации; операции «долг-акции», обмен долгов на соответствующие обязательства третьих стран; взаимозачет и др. Россия в ходе конвертации должна сделать акцент на операциях «долг-акции», т.е. капитализировать свои требования к развивающимся странам, инвестировав эти средства в реальные секторы экономики государств-должников. Одномоментный выигрыш от такой операции зависит от уровня скидок при обмене «долг-акция», финансовых условий инвестирования, типа капитализируемой задолженности, валютного курса, используемого при конвертации долгов, и т.п.

Долгосрочный выигрыш от капитализации долгов — это получение прибыли, ее репатриация в страну-кредитор и дальнейшее реинвестирование.

Среди форм урегулирования внешней задолженности развивающихся стран бывшему СССР — переуступка требований третьим странам или фирмам. В 90-е гг. предпринимался целый ряд попыток продать требования России по советским коммерческим кредитам западным фирмам. В частности, велись переговоры о переуступке задолженности Мозамбика, Анголы и Сирии западным странам. Однако условия для России экономически были неприемлемы.[19]

Сложность урегулирования международных требований России в существенной мере связана с тем, что наибольшая часть кредитов, предоставленных СССР развивающимся странам, — кредиты на закупку вооружения.

Основная проблема здесь состоит в том, что большинство дебиторов относятся к этой части своего иностранного долга крайне негативно. К примеру, в 1992г. Эфиопия, Ангола и Ливия предприняли в рамках Организации африканских государств попытку выработать общую позицию отказа от уплаты России долга бывшему СССР по спецкредитам на военные поставки. Россия в этом случае заняла принципиально твердую позицию и была поддержана кредиторами из промышленно развитых стран.

Нуждается в пересмотре такая, ставшая в последние годы малоэффективной, форма погашения задолженности развивающихся стран России, как товарные поставки в счет долгов. В связи с пересчетом поставок по клирингу, бартеру в счет кредитов, а также займов в замкнутых валютах на основе кросс-курсов или текущих базовых курсов основных СКВ, цены на импортные товары в счет погашения долгов развивающихся стран резко возросли. В результате эти товары часто поставляются по ценам, на 40-50% превышающим среднемировые. Если принять еще во внимание тот факт, что, как правило, эти товары низкого качества, не находящие сбыта на насыщенном в 90-х гг. товарами российском рынке, то становится очевидной полная неэффективность такой формы урегулирования внешней задолженности развивающихся стран России. Со второй половины 90-х гг. в отношении этих российских международных требований все чаще используется система тендеров. Фирма-победитель тендера должна сама найти на местном рынке страны-должника товар, которой можно реализовать в России.

Важной составной частью международных долговых требований, унаследованных Россией от СССР и до сих пор не урегулированных, является задолженность ей бывших союзных республик, ставших самостоятельными государствами после распада Советского Союза. Эти долги перешли в разряд иностранных и стали составной частью задолженности государств, о которых идет речь. Хорошо известно, что в первые годы после распада СССР Россия по инерции продолжала оставаться рублевым донором стран СНГ. Однако уже в 1992г. она приняла меры по обособлению своего безналичного оборота, а в 1993-м — наличного. Страны СНГ отказались от идеи единой рублевой зоны и ввели свои национальные валюты. С конца 1993г. советские рубли были заменены российскими, а при взаимных расчетах России со странами ближнего зарубежья стали использоваться доллары США.

Именно в 1994г. появляется и быстро увеличивается новая задолженность стран СНГ друг другу и России. К сожалению, так же, как должники России из развивающихся стран, дебиторы из стран СНГ не считают свои долги России приоритетными и не спешат платить, хотя погашение задолженности России было условием вступления бывших союзных республик в МВФ и получения ими кредитов Фонда. [29]

В отношении долгов стран СНГ Российской Федерации в настоящее время предпринимаются шаги по выработке различных вариантов их конвертации. Так, Украина частично погашает свою задолженность России, не взимая арендную плату с пользования бухтами Севастополя.

Являясь одним из крупнейших кредиторов мира, Россия не в состоянии вернуть свои кредиты различным странам (особенно третьего мира), унаследованные от СССР (свыше 150 млрд. долларов). Более половины общей суммы долга представляет либо безвозвратную задолженность, либо задолженность, которая может быть погашена лишь частично и в неопределенные сроки. Одновременно Россия является одним из крупнейших должников, так как не в состоянии выплатить большую часть долгов, унаследованных от СССР. Обмен российских долгов на долги перед Россией значительно упростит взаимосвязи на рынке ссудного капитала и резко повысит возможности России по обслуживанию оставшейся части российских долгов перед Западом. Вместо постоянной реструктуризации Россия начнет реальное погашение своих долгов.

Таким образом,долги бывших союзных республик не следует относить к столь же сомнительным, как долги африканских стран. Вместе с тем по многим из этих долгов необходимо активно применить форму капитализации, учитывая, что для России было бы выгодно обменивать задолженность ей союзных республик на акции достаточно прибыльных предприятий, что в будущем могло бы стать устойчивым источником средств для обслуживания собственной российской внешней задолженности. Важную роль для России, как заёмщика, и, как кредитора играет реструктуризация долгов.

[20]

В условиях долгового кризиса реструктуризация задолженности становится одним из первичных механизмов управления государственным долгом, поскольку предоставляет должнику возможность отсрочки выплаты долга, изменения графика погашения или обслуживания эмитированных ценных бумаг. Промежуточным итогом реструктуризации является предоставление должнику льготного периода, в течение которого выплачиваются только проценты по долговым обязательствам. Предоставление льготного периода выгодно не только должнику, но и кредитору, поскольку за это время заемщик может мобилизовать дополнительные финансовые ресурсы для поднятия внутренней экономики и создания тем самым благоприятных условий погашения государственного долга.

Реструктуризация внешнего долга возможна, как правило, с согласия международных финансовых организаций - кредиторов при наличии условий, выработанных международной финансово-кредитной практикой. В составе Международной ассоциации развития образован специальный Фонд для сокращения долгов (Debt-Reduction Facility Fund) в размере 100 млн. долл. США, который предоставляет странам льготные кредиты для погашения высокого внешнего долга.

Одним из основных условий реструктуризации внешнего долга выступает нахождение государства-должника на грани банкротства. В частности, внешние кредиторы могут предложить государству-должнику принять программу финансовой стабилизации, разработанную и финансируемую Международным валютным фондом, программу совершенствования системы государственного управления, программу повышения эффективности экономической политики, разработанные и финансируемые Международным банком реконструкции и развития.[21]

Реструктуризация долга может быть систематизирована как по институциональному, так и по техническому принципу. В институциональном плане различают соглашения с Парижским и Лондонским клубами. В Парижском клубе предметом соглашения являются государственные кредиты или кредиты, предоставленные под государственные гарантии. В Лондонском же клубе речь всегда идет о реструктуризации сроков погашения частных кредитов, выданных коммерческими банками.

Если обычно периоды консолидации составляли от 1 до 1,5 лет, то в последнее время в отдельных случаях достигаются соглашения MYRA, предусматривающие многолетние периоды консолидации долга.

Переговорный процесс между Российской Федерацией и сообществом кредиторов (сначала советских, а затем и российских) начался сразу же после распада СССР в конце 1991 г. Можно условно выделить четыре основных этапа реструктуризации долговых обязательств бывшего СССР. Первый этап, берущий отсчет с 1992 г., включал в себя ведение предварительных переговоров, в ходе которых российскому правительству предоставлялись краткосрочные трехмесячные отсрочки по выплатам внешнего долга. К данному периоду можно отнести и получение первого кредита МВФ (1 млрд. долл.).

В течение второго этапа - с 1993 по 1995 г. - Россия подписала первые соглашения по реструктуризации долгов. Так, и в апреле 1993 правительство России заключило первый договор о реструктуризации задолженности перед официальными кредиторами, входящими и Парижский клуб. За этим последовали еще два подобных соглашения в 1994 и 1995 гг., в соответствии, с которыми Россия брала на себя обязательства по обслуживанию долгов СССР, сроки уплаты которых приходились на период с декабря 1991 г. - по январь 1995 г.

Началом третьего этапа можно считать апрель 1996 г., когда договоренности с Парижским клубом были дополнены всесторонним соглашением, по которому Россия должна в общей сложности (включая предварительные договоренности) выплатить кредиторам Парижского клуба сумму порядка 38 млрд. долл. Из них 15% должны быть выплачены в течение последующих 25 лет вплоть до 2020 г., а оставшиеся 55%, включавшие в себя наиболее краткосрочные обязательства перед членами Парижского клуба, - в течение 21 года. При этом реструктурированный номинал долга должен погашаться нарастающими платежами начиная с 2004 г.

Примерно в этот же период проводились переговоры по реструктуризации долга перед членами Лондонского клуба. В 1996 г. с Лондонским клубом было заключено соглашение о реструктуризации долгов СССР банкам на условиях, предусматривающих выплату долга за 25 лет. Процесс выверки всех первоначальных кредитных соглашений окончательно завершился в конце 1997 г., когда Внешэкономбанк непосредственно приступил к долгосрочной реструктуризации советского долга на общую сумму в 28,5 млрд. долл. Было выпущено два новых инструмента - PRIN (на сумму основного долга) и IAN (на сумму накопленных процентов) со сроками погашения в 2015 и 2020 гг. соответственно. Подписанный договор о реструктуризации предусматривал погашение основной части долга (22,5 млрд. долл.) в течение 25 лет - При этом первые семь лет Россия должна выплачивать лишь проценты, общий объем которых составляет 6 млрд. долл.

Наконец, началом заключительного этапа реструктуризации советских долгов можно считать конец 1996 г., когда ведущие рейтинговые агентства мира стали присваивать России кредитные рейтинги (агентство IBCA первоначально присвоило рейтинг ВВ+, Moody's -Ва2, Standard & Poor's - ВВ-). Достаточно высокий рейтинг, который иностранные эксперты дали России, способствовал росту оптимистических настроений по поводу развития российской экономики. Однако чрезмерный энтузиазм, отчасти спровоцированный рейтингами, привел к тому, что в последующий период происходило стремительное наращивание задолженности, со стороны, как государственных органов власти, так и корпоративного и банковского секторов. При отсутствии системы управления государственным долгом это привело к образованию необоснованно высоких пиковых нагрузок на федеральный бюджет, в частности, в 1999-2003 гг.[22]

Достигнуты договоренности об урегулировании задолженности СССР странам бывшего СЭВ, Южной Кореи, ОАЭ и некоторым другим государствам. Здесь основным инструментом урегулирования выступает метод погашения долга товарными поставками. Реструктуризация внешнего долга (прежде всего, отсрочка на 25 лет в выплате основного долга участникам Парижского и Лондонского клубов) на время смягчила кризис с выплатой внешней задолженности, но принципиально не решила его.

В техническом плане различается реструктуризация, включающая списание долгов, и не включающая. Соглашения о реструктуризации, как с Парижским, так и с Лондонским клубами не включают списание долгов. Это вытекает из того, что Россия не относится к беднейшим странам с высокой задолженностью и обладает огромными сырьевыми ресурсами. Частичное списание долга странами-кредиторами ведет не только к снижению размера российской задолженности, но и к уменьшению сумм платежей по обслуживанию долга. Однако этому преимуществу противостоит потеря кредитоспособности, так что страны, которым частично списан долг, сталкиваются с проблемой получения новых кредитов. Но такая проблема перед Россией не стоит. Значит, облегчение российского платежного баланса может быть достигнута с помощью таких инструментов, как отсрочка погашения задолженности и выплат процентов по кредитам на основе соглашений о реструктуризации. Кроме того, за счет отсрочки по долгам СССР к процессу реструктуризации дола могут быть привлечены новые договоры.

Однако обе эти возможности предполагают готовность кредиторов согласиться на значительные уступки. На это, видимо, им придется пойти, так как крах такого крупного должника, как Россия, может повлечь за собой крах всей финансовой системы Запада. В качестве условий для значительных уступок со стороны западных кредиторов Россия должна согласовать с МВФ новые стабилизационные программы.

С помощью реструктуризации необходимо добиться сокращения валютных трансфертных платежей, согласовав с западными кредиторами следующие основные моменты:

♣

♣

Однако реструктуризировать весь долг практически невозможно.

В результате на данный момент Россия занимается проблемой реструктуризации государственного долга. Отсрочка необходима, чтобы за это время создать и укрепить доходную базу бюджета путем оживления производства. Поднять производство невозможно без снижения налогов, что в глазах МВФ выглядит странным при столь низкой собираемости податей. МВФ хочет, чтобы бюджет был сбалансирован на основе высоких налоговых ставок и чтобы была отработана фискальная эффективность экономики.

Таким образом, финансово-экономическое положение, в котором в настоящее время оказалась Российская Федерация, диктует необходимость поиска такой схемы реструктуризации задолженности бывшего СССР перед зарубежными кредиторами, которая позволяла бы обеспечивать поддержание платежеспособности России, как в ближайшие годы, так и в долгосрочной перспективе при сохранении таких темпов экономического роста, которые обеспечивали бы возможность осуществления программы структурных реформ и социального развития страны, а также исключали бы необходимость возврата к вопросу о реструктуризации обязательств по внешнему долгу в будущем.

При выработке окончательных финансовых условий реструктуризации, на мой взгляд, необходимо исходить не только из формальных долговых показателей, а применять комплексный подход, т.е. принимать во внимание всю тяжесть социально-экономической ситуации, сложившейся в стране при ее переходе от административно-командной к рыночной экономической системе, а также исторические корни возникновения этой проблемы в целом и роль России при ее урегулировании.

[23]

|

Наименование |

млрд. рублей |

млрд. долларов |

|

Кредиты иностранных коммерческих банков и фирм |

67,1 |

2,45 |

|

Кредиты международных финансовых организаций |

268,9 |

9,69 |

|

Кредиты правительств иностранных государств |

1496,3 |

53,89 |

|

Государственные ценные бумаги России, выраженные в иностранной валюте |

1178,1 |

42,46 |

|

Кредиты Банка России |

152,6 |

5,50 |

|

Предоставление гарантий России в иностранной валюте |

9,8 |

0,35 |

Таблица 2

Укрупнённая структура внешнего долга РФ за период 1995-2004 гг. (на начало года, млрд. долларов США)[24]

|

Задолженность |

1995 |

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

|

Задолженность по кредитам правительств иностранных государств |

75,0 |

68,6 |

69,8 |

63,5 |

66,9 |

60,8 |

63,6 |

56,8 |

52,4 |

54,7 |

|

Задолженность по кредитам иностранных коммерческих банков и фирм (Лондонский клуб, коммерческая задолженность) |

39,5 |

40,4 |

39,8 |

36,2 |

48,4 |

35,0 |

5,9 |

6,0 |

3,4 |

3,8 |

Продолжение таблицы 2

|

Задолженность по заимствованиям у международных финансовых организаций |

5,4 |

11,4 |

15,5 |

18,7 |

26,0 |

19,4 |

16,2 |

14,9 |

13,9 |

12,1 |

|

Прочие виды задолженности (ценные бумаги, кредиты Банка России, коммерческая задолженность) |

0,0 |

0,0 |

0,0 |

5,1 |

8,0 |

33,2 |

53,6 |

51,6 |

52,4 |

49,2 |

|

Государственный внешний долг Российской Федерации - всего |

119,9 |

120,4 |

125,1 |

123,5 |

149,3 |

148,4 |

139,3 |

129,3 |

122,1 |

119,8 |

Приложение 2

Внешняя задолженность иностранных государств перед РФ

Таблица 3

Размер долга государств - участников содружества независимых государств по кредитам, предоставленным правительством российской федерации, по состоянию на 1 января 2004 года[25]

|

Страна-заемщик |

Код валюты по ОКВ |

Сумма задолженности |

||

|

по основному долгу |

по начисленным и неуплаченным процентам |

Итого |

||

|

Республика Армения |

USD |

93768625,56 |

2888082,64 |

96656708,20 |

|

Республика Белоруссия |

USD |

133344322,06 |

2549432,30 |

135893754,36 |

|

Грузия |

USD |

156636534,54 |

272324,71 |

156908859,25 |

|

Киргизская Республика |

USD |

178866498,00 |

248547,03 |

179115045,03 |

|

Республика Молдова |

USD |

122064268,13 |

12065995,10 |

134130263,23 |

|

Республика Таджикистан |

USD |

299670557,97 |

0,00 |

299670557,97 |

|

Республика Узбекистан |

USD |

500610948,58 |

146384987,16 |

646995935,74 |

|

Украина |

USD |

1681105860,00 |

0,00 |

1681105860,00 |

|

ИТОГО в долларах США |

USD |

3166067614,84 |

164409368,94 |

3330476983,78 |

Таблица 4

Размер долга иностранных государств по кредитам, предоставленным правительством бывшего СССР и правительством Российской Федерации, по состоянию на 1 января 2004 года[26]

|

Страна-заемщик |

Код валюты по ОКВ |

Сумма задолженности |

|||

|

по основному долгу |

по начисленным и неуплаченным процентам |

итого |

|||

|

1. Правительства иностранных государств |

|||||

|

Республика Албания |

USD |

38039439,49 |

0,00 |

38039439,49 |

|

|

Алжирская Народная |

SUR |

949777219,54 |

411015927,91 |

1360793147,45 |

|

|

Демократическая |

EUR |

241765833,60 |

148233871,58 |

389999705,18 |

|

|

Продолжение таблицы 4 |

|||||

|

Республика |

USD |

60928850,39 |

26609930,97 |

87538781,36 |

|

|

XDR |

813203348,08 |

324284336,17 |

1137487684,25 |

||

|

Республика Ангола |

USD |

505076490,47 |

77024164,78 |

582100655,25 |

|

|

Переходное Исламское |

SUR |

4151519891,70 |

1195759731,69 |

5347279623,39 |

|

|

Государство Афганистан |

USD |

873951061,89 |

214761890,55 |

1088712952,44 |

|

|

Народная Республика Бангладеш |

SUR |

48356,02 |

1625,77 |

49981,79 |

|

|

Республика Бенин |

USD |

11937298,70 |

10519,55 |

11947818,25 |

|

|

Республика Бурунди |

SUR |

9634168,93 |

3764185,79 |

13398354,72 |

|

|

Социалистическая |

USD |

636377407,09 |

0,00 |

636377407,09 |

|

|

Республика Вьетнам |

TRR |

99998,60 |

0,00 |

99998,60 |

|

|

Гвинейская Республика |

USD |

151925192,65 |

247036,78 |

152172229,43 |

|

|

Республика Гвинея-Бисау |

USD |

15922111,55 |

1246214,81 |

17168326,36 |

|

|

Гренада |

SUR |

160000,00 |

0,00 |

160000,00 |

|

|

Республика Замбия |

USD |

146748899,05 |

0,00 |

146748899,05 |

|

|

Республика Индия |

SUR |

3546746,04 |

1385322,61 |

4932068,65 |

|

|

USD |

213718404,40 |

7559915,90 |

221278320,30 |

||

|

INR |

105911155690,43 |

1138830176,36 |

107049985866,79 |

||

|

XDR |

65747232,10 |

7099165,34 |

72846397,44 |

||

|

Иорданское Хашимитское Королевство |

USD |

202096,57 |

0,00 |

202096,57 |

|

|

Республика Ирак |

SUR |

2520000,00 |

402768,24 |

2922768,24 |

|

|

USD |

5218813216,77 |

3678217608,35 |

8897030825,12 |

||

|

Йеменская Республика |

USD |

1273418968,18 |

0,00 |

1273418968,18 |

|

|

Республика Кабо-Верде |

SUR |

7459582,13 |

1122350,27 |

8581932,40 |

|

|

Королевство Камбоджа |

SUR |

831837182,45 |

2410158,83 |

834247341,28 |

|

|

GBP |

630130,20 |

110272,82 |

740403,02 |

||

|

Продолжение таблицы 4 |

|||||

|

Китайская Народная Республика |

USD |

1113453565,71 |

44669398,37 |

1158122964,08 |

|

|

Республика Конго |

USD |

145874148,13 |

16868013,78 |

162742161,91 |

|

|

Корейская Народно-Демократическая Республика |

USD SUR |

13536187,36 2684267827,50 |

6570486,25 1512546574,75 |

20106673,61 4196814402,25 |

|

|

Республика Куба |

USD |

371464125,85 |

152119505,06 |

523583630,91 |

|

|

TRR |

16033143141,41 |

2935228982,57 |

18968372123,98 |

||

|

Лаосская Народно- |

USD |

106596,52 |

0,00 |

106596,52 |

|

|

Демократическая Республика |

SUR |

775559943,22 |

0,00 |

775559943,22 |

|

|

Социалистическая Народная Ливийская Арабская Джамахирия |

USD |

2267143146,37 |

1122624765,96 |

3389767912,33 |

|

|

Республика Мадагаскар |

USD |

198944975,50 |

0,00 |

198944975,50 |

|

|

Королевство Марокко |

EUR |

52778828,10 |

1769698,59 |

54548526,69 |

|

|

Республика Мозамбик |

USD |

156682973,38 |

0,00 |

156682973,38 |

|

|

Монголия |

USD |

16735850,76 |

834972,00 |

17570822,76 |

|

|

TRR |

124586780,75 |

27020930,41 |

151607711,16 |

||

|

Королевство Непал |

SUR |

701855,00 |

176123,52 |

877978,52 |

|

|

Федеративная Республика Нигерия |

USD |

34617885,62 |

7336764,39 |

41954650,01 |

|

|

Республика Никарагуа |

USD |

298753713,63 |

0,00 |

298753713,63 |

|

|

Исламская Республика Пакистан |

USD |

123758182,48 |

11375085,72 |

135133268,20 |

|

|

Демократическая Республика Сан-Томе и Принсипи |

SUR |

4814512,19 |

2333812,93 |

7148325,12 |

|

|

Республика Сейшельские Острова |

SUR |

1290061,28 |

692266,28 |

1982327,56 |

|

|

Республика Сенегал |

SUR |

64268,72 |

42924,03 |

107192,75 |

|

|

Сербия и Черногория |

USD |

293336731,69 |

76580621,32 |

369917353,01 |

|

|

Продолжение таблицы 4 |

|||||

|

Сирийская Арабская |

SUR |

6291011510,26 |

1904297863,65 |

8195309373,91 |

|

|

Республика |

USD |

158478709,29 |

62215497,92 |

220694207,21 |

|

|

GBP |

63413634,43 |

32996979,37 |

96410613,80 |

||

|

Сомалийская Демократическая Республика |

SUR |

228186944,00 |

105584557,00 |

333771501,00 |

|

|

Республика Судан |

SUR |

718263,60 |

277086,08 |

995349,68 |

|

|

USD |

664279,79 |

348672,77 |

1012952,56 |

||

|

Объединенная Республика Танзания |

USD |

20464448,84 |

133,08 |

20464581,92 |

|

|

Тунисская Республика |

USD |

3504200,89 |

166722,81 |

3670923,70 |

|

|

Центральноафриканская Республика |

USD |

689774,30 |

39839,14 |

729613,44 |

|

|

Республика Чад |

USD |

1282849,20 |

144610,06 |

1427459,26 |

|

|

Республика Экваториальная Гвинея |

USD |

672401,50 |

29,04 |

672430,54 |

|

|

Федеративная Демократическая Республика Эфиопия |

USD |

1268357944,78 |

0,00 |

1268357944,78 |

|

|

ИТОГО в валюте |

|||||

|

Советский рубль |

SUR |

15943118332,58 |

5141813279,35 |

21084931611,93 |

|

|

Доллар США |

USD |

15635582128,79 |

5507572399,36 |

21143154528,15 |

|

|

Специальные права заимствования |

XDR |

878950580,18 |

331383501,51 |

1210334081,69 |

|

|

Переводной рубль |

TRR |

16157829920,76 |

2962249912,98 |

19120189833,74 |

|

|

Индийский рупий |

INR |

105911155690,43 |

1138830176,36 |

107049985866,79 |

|

|

Английский фунт стерлингов |

GBP |

64043764,63 |

33107252,19 |

97151016,82 |

|

|

ЕВРО |

EUR |

294544661,70 |

150003570,17 |

444548231,87 |

|

Таблица 5

Предоставление Российской Федерацией государственных кредитов иностранным государствам,

их юридическим лицам на 2005 год[27]

|

Страна-заемщик |

Валюта кредита |

Объем кредита[28] (млн. единиц) |

Расходы федерального бюджета (млн. $ США) |

|||

|

всего |

по срокам погашения |

|||||

|

среднесрочные (от 2 до 10 лет) |

долгосрочные (более 10 лет) |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

Республика Болгария |

долл.США |

80,0 |

12,45 |

- |

12,45 |

|

|

Социалистическая Республика Вьетнам |

долл.США |

855,0 |

86,97 |

24,18 |

62,79 |

|

|

Республика Индия |

долл.США |

2600,0 |

437,94 |

- |

437,94 |

|

|

Китайская Народная Республика |

долл.США |

2500,0 |

68,72 |

- |

68,72 |

|

|

Республика Куба |

долл.США |

350,0 |

9,81 |

- |

9,81 |

|

|

Королевство Марокко |

евро |

30,0 |

5,80 |

- |

5,80 |

|

|

Украина |

долл.США |

44,0 |

20,00 |

20,00 |

- |

|

|

ИТОГО |

641,69 |

44,18 |

597,51 |

|||

Приложение 3

Формы международного кредита

Акцептные кредиты Схема 1

Облигационные займы Схема 2

[1] Международные валютно-кредитные и финансовые отношения: Учебник/Под ред. Л.Н. Красавиной. М.: Финансы и статистика, 2002. Гл. 6.

[2] Общая теория денег и кредита: Учебник для вузов/Под ред. проф. Е.Ф. Жукова. – 2-е изд., перераб. и доп. – М.: Банки и биржи, ЮНИТИ, 1998.

[3] Саркисянц А.Г. Проблема возвращения финансовых активов России. //Бухгалтерия и банки2002 №5. - с33

[4] Саркисянц А.Г. Проблема возвращения финансовых активов России. //Бухгалтерия и банки2002 №5. - с33

[5] Бабич А.М., Павлова Л.Н. Финансы. Денежное обращение. Кредит. М.: Юнити, 2000.

[6] Общая теория денег и кредита: Учебник для вузов/Под ред. проф. Е.Ф. Жукова. – 2-е изд., перераб. и доп. – М.: Банки и биржи, ЮНИТИ, 1998.

[7] Финансы. Денежное обращение. Кредит. Учебник/ Под ред. проф. Л.А.Дробозиной. – М.: Финансы, ЮНИТИ, 2000.

[8] Камаев В. Д., Учебник по основам экономической теории, Москва: ВЛАДОС,1999 г., 384 с.

[9] Саркисянц А. Г., Россия в системе мирового долга. // Вопросы экономики, 2000 г., №5, с94-108.

[10] Счетная палата Российской Федерации: Бюллетень №9 (81)/2004 год

[11] Амирханова Ф., Внешний долг: непривычные решения // Экономика и жизнь, 2002 г., №2, с 4.

[12] Афонцев С., Внешняя задолженность России // Мировая экономика международные отношения

[13] Висницин С.А., Как управлять долгом // Государственный финансовый контроль // 2004 г., №7 (32).

[14] Курьеров В.Г., Внешнеторговая политика, иностранные инвестиции и внешний долг России. // ЭКО, 2002г., №9, с 16-31.

[16] Агенство экономической информации “Прайм-Тасс”

[17] Агенство экономической информации “Прайм-Тасс”

[19] Сидоров М., Без устали мотает счетчик долга. // Экономика и жизнь, 2002 г., №22, с 3.

[20] Вавилов А., Ковалишин Е., Проблемы реструктуризации внешнего долга России: теория и практака. // Вопросы экономики, 2002 г., №5, с 78-93.

[21] Вавилов А., Ковалишин Е. Проблемы реструктуризации внешнего долга России: теория и практика // Вопросы экономики. 1999. N 5. С. 78 - 79.

[23] Отчёт Министерства Финансов РФ

[24] Счетная палата Российской Федерации:Бюллетень №9 (81)/2004 год

[25] Приложение 27 к Федеральному закону "О федеральном бюджете на 2005 год"

[26] Приложение 26 к Федеральному закону "О федеральном бюджете на 2005 год"

[27] Приложение 30 к Федеральному закону «О федеральном бюджете на 2005 год»