Рынок ценных бумаг и его основные модели

| Загрузить архив: | |

| Файл: ref-22978.zip (360kb [zip], Скачиваний: 101) скачать |

ТЕМА: РЫНОК ЦЕННЫХ БУМАГ И ЕГО ОСНОВНЫЕ МОДЕЛИ

СОДЕРЖАНИЕ

Введение…………………………………………………………………………3

1.Организация рынка ценных бумаг…………………………………………...4

1.1История развития рынка ценных бумаг в России………………………….4

1.2 Функции и структура рынка ценных бумаг……………………………….8

1.3 Нормативная база рынка ценных бумаг…………………………………...9

1.4 Участники рынка ценных бумаг…………………………………………...12

1.5 Налоги на рынке ценных бумаг…………………………………………... 15 1.6 Основы анализа инвестиций в ценные бумаги……………………...…….15

2.Виды ценных бумаг…………………………………………………………...17

2.1Акции………………………………………………………………………....17

2.2Облигации…………………………………………………………………….19

2.3Производные ценные бумаги………………………………………………..21

2.4Депозитные и сберегательные сертификаты……………………………….21

2.5Векселя………………………………………………………………………..21

2.6Другие ценные бумаги……………………………………………………….22

3.Модели рынка ценных бумаг………………………………………………….23

3.1Модели …………………………………………………………………..….. 23

3.2 Способы организации торговли ценными бумагами……………………....26

4.Перспективы развития рынка ценных бумаг России………………………...27

Заключение………………………………………………………………………..31

Список использованнойлитературы………………………..………………….32

Введение

В современной рыночной экономике рынок ценных бумаг (РЦБ) занимает особое и весьма важное место.

История рынка ценных бумаг насчитывает несколько веков. 400 лет назад, в 1592 году, в Антверпене был впервые обнародован список цен на ценные бумаги, продававшиеся на местной бирже. Этот год считается годом зарождения фондовых бирж как специальных организаций, занимающихся куплей-продажей ценных бумаг. Первая официальная биржа в России была открыта в Санкт-Петербурге в год его основания (1703), и, хотя она длительное время была товарной, на ней велась торговля и фондовыми ценностями — векселями в иностранной валюте. К 1913 году в России насчитывалось уже около 70 фондовых бирж.

В условиях зарегулированной экономики советского периода ценных бумаг просто не было. Имели хождение лишь облигации государственных внутренних займов, которые можно назвать ценной бумагой лишь с большой натяжкой из-за принудительного характера распределения большинства выпусков этих займов и отсутствия свободного обращения.

Однако по мере проникновения в постсоветскую экономику рыночных механизмов, ускорения процессов разгосударствления и возникновения негосударственных структур неизбежно должен был возникнуть рынок ценных бумаг, фондовый рынок. Надо отметить, что фондовый рынок становится самым динамично развивающимся сектором российской экономики.

Ценные бумаги представляют собой документы, имеющие юридическую силу, составленные по установленной форме и дающие их владельцам односторонний стандартизированный набор прав по отношению к лицам, выпустившим эти документы (эмитентам ценных бумаг), возможность передачи данных документов при соблюдении заранее оговоренных условий, но без согласия эмитентов, другому лицу вместе со всем комплексом заключенных в них прав.

Приведенному определению удовлетворяют все виды ценных бумаг, но не удовлетворяют относимые частью специалистов к ценным бумагам форварды и фьючерсы. Данные финансовые инструменты представляют собой разновидность договора поставки товара или финансового актива и не являются ценными бумагами.

Процесс выпуска и распределения ценных бумаг между первыми владельцами называется эмиссией. Эмиссия ценных бумаг обычно производится с целью привлечения финансовых ресурсов для расширения деятельности или под конкретные инвестиционные проекты, а государственные органы часто эмитируют ценные бумаги с целью финансирования дефицита бюджета.

К особенностям формирования российского рынка ценных бумаг следует отнести выпуск акций при преобразовании государственных предприятий в акционерные общества в процессе приватизации. В России массовая приватизация привела к появлению в обороте огромного количества ценных бумаг, однако для мирового опыта такой путь расширения фондового рынка не характерен. Обычно в странах с развитой рыночной экономикой приватизируемые предприятия уже являются акционерными обществами, контрольный пакет акций которых (то есть пакет, дающий возможность полного контроля над предприятием) принадлежал до приватизации государству.

Еще одной особенностью формирования рынка ценных бумаг в России стала эмиссия федеральными органами власти части государственных ценных бумаг не для привлечения денежных средств, а с целью придания более цивилизованно-рыночной (как следствие и более ликвидной) формы государственным долгам. Именно с этой целью были эмитированы облигации Внутреннего государственного валютного займа, Казначейские обязательства, сельские облигации, сюда с оговорками можно также отнести Приватизационные чеки Российской Федерации образца 1993 года. Как и в случае с акциями приватизированных предприятий, эти государственные ценные бумаги заложили основы современного российского рынка ценных бумаг.[1]

1. Организация рынка ценных бумаг.

1.1 История развития рынка ценных бумаг в России.

Становление и развитие рынка ценных бумаг РФ можно разделить на несколько этапов:

Первый — 1991—1992 гг.

Второй — 1992—1994 гг.

Третий — 1994 г. — 4 квартал 1995 г.

Четвертый — 1996 г. — 17 августа 1998 гг.

Пятый — 17 августа 1998 г. — по настоящее время.

До 17 августа 1998 г. рынок ценных бумаг, несмотря на недостатки, имел положительные тенденции своего развития. После непродуманных решений от 17 августа он перешел в новую фазу своего развития, которая, на наш взгляд, будет довольно сложной и неопределенной.

Первый этап (1991 - 1992 гг.)

1991 год был первым годом интенсивного создания акционерных обществ, выпуска ценных бумаг, активизации участников рынка. Этот процесс стал возможен благодаря разработке корпоративного законодательства. Однако имевшиеся в начале 1991 года прогнозы, предсказывающие лавинообразный рост предложения ценных бумаг корпораций и интенсивную их перепродажу с участием институтов, специализирующихся на операциях с ценными бумагами, не оправдались. Это объясняется неподготовленностью участников рынка, неотработанностью порядка операций с ценными бумагами, отсутствием механизма контроля за отчетностью акционерных обществ.

Операции с ценными бумагами на биржевом и внебиржевом рынках сводились, по существу, к первичному их размещению (что для бирж совершенно не свойственно), причем на биржах доминировали акции самих бирж.

Внебиржевой рынок — более широкий по предложению и по условиям исполнения сделок. Вторичного рынка не было вообще, заключались отдельные сделки по купле—продаже акций. В качестве позитивного следует отметить возникновение компьютерных сетей.

К первой группе акций, имеющих хождение на данном рынке, относятся акции акционерных банков. На волне значительной инфляции их курс постоянно повышался.

Вторая группа акций — акции производственных компаний. Общее число зарегистрированных акционерных обществ исчисляется десятками тысяч и продолжает неуклонно расти. По российскому законодательству эта форма собственности наиболее предпочтительна и соответствует мировой практике.

Третья группа — самая активная по предложению акций — акции бирж. Число бирж к этому времени достигло 800. Колебания курса на данные акции были довольно значительными, а сами акции — наиболее спекулятивными.

Четвертая группа акций — акции инвестиционных компаний. Они появились в самом конце 1991г.

Отдельно необходимо сказать о выпуске государственных ценных бумаг — облигаций. Пример 5%-ного займа России 1990г. показал, что популярность долгосрочных облигаций крайне низка в связи с высокой инфляцией.

Этот период также характеризуется началом законодательного регулирования рынка ценных бумаг: ставится вопрос о надежности ценных бумаг, определении их рейтинга и т.д.

Первые фондовые биржи — Московская ЦФБ, Сибирская и Санкт-Петербургская — начали свою деятельность в третьем квартале 1991г. Кроме того, стабильные операции проводили фондовые отделы РТСБ, товарно-фондовой биржи «Санкт-Петербург» и др.

На начальном этапе развития отечественного фондового рынка акции товарных бирж представляли основной сектор рынка. Это было вызвано, прежде всего, товарным дефицитом в стране в то время, и большая часть информации относительно спроса и предложения по различным группам товаров стекалась на эти биржи, где и заключались по ним высокорентабельные сделки.

Второй этап (1992 - 1994 гг.)

Характеризуется выходом в обращение «именного приватизационного чека» — ваучера.

Выход в обращение ваучера внес значительный вклад в развитие рынка ценных бумаг. Была предпринята попытка, с одной стороны, вовлечь значительную часть населения в класс собственников (акционеров), а, с другой стороны,— провести ускоренную массовую приватизацию с целью частичного снятия нагрузки с бюджета государства благодаря появлению большого количества акционерных обществ, которые в конкурентной борьбе между собой должны были бы улучшать качество выпускаемой продукции и насытить рынок необходимыми товарами.

Фондовый рынок получил высоколиквидный финансовый инструмент. Одна из важных положительных особенностей ваучера — его инвестиционная привлекательность, т.е. в случае покупки ваучера с целью дальнейшей перепродажи по более высокой цене и в случае последующего значительного снижения цены ваучер можно было использовать по прямому назначению — инвестировать в какое-либо предприятие. Эти высокодоходные операции имели незначительный риск зафиксированного прямого убытка.

Активно заработали инвестиционно-финансовые компании, финансовые брокеры, фондовые отделы банков. Начали появляться чековые инвестиционные фонды, которые привлекали ваучеры населения, аккумулировали их и участвовали в чековых аукционах по приватизации предприятий. Правда, большинство из таких организаций кануло в лету. До сих пор не перестаем удивляться, как смогли многие руководители довести их до банкротства, не использовав уникальный шанс, который выпадает один раз в жизни (аккумуляция большого количества вкладчиков с вытекающими из этого возможностями)?

Правительство ставило перед собой следующие цели:

· создание класса акционеров;

· обретение более эффективного собственника, что впоследствии позволило бы снять нагрузку с бюджета государства;

· ускоренное развитие структуры рынка ценных бумаг;

· увеличение поступлений в бюджет и др.

Мы не говорим о правильности и эффективности проведенной приватизации, а лишь констатируем полученный результат.

Неграмотные действия подорвали доверие к фондовому рынку. Отставание законодательной базы от реального развития рынка ценных бумаг привело к краху многих существовавших в то время финансовых пирамид. Миллионы вкладчиков лишились своих сбережений. В большой степени в этом повинно государство. Поставленные задачи не были достигнуты. В стране появилось значительное количество акционеров, но они в общей своей массе являлись пассивными участниками рынка ценных бумаг.

Большое количество предприятий было акционировано, но эффективного собственника получили лишь не более 10% предприятий. Во время приватизации государство потеряло больше, чем получило. Данная задача была решена не более чем на 40%.

Рынок ценных бумаг получил акции новых приватизированных предприятий, хотя значительное количество акций было практически неликвидными. Появилась альтернатива для инвесторов. Данная задача была решена не более чем на 70%.

Как уже отмечалось, второй этап развития рынка ценных бумаг закончился крахом финансовых пирамид. Все акции понизились в цене, а акционеры полностью разочаровались в российском фондовом рынке.

Вывод: главная причина кризиса заключалось в несовершенстве российского законодательства и переоценке темпов развития данного рынка. Было также доказано, что рынок ценных бумаг, как и любой рынок в рыночной экономике, нуждается в регулировании и контроле со стороны государственных структур, и прежде чем собирать «урожай» от продажи государственных пакетов акций, размещения долговых государственных ценных бумаг, налоговых сборов и др., сначала нужно за ним «ухаживать».

Третий этап (1994 г.- 4 квартал 1995 г.)

Этот этап можно назвать депрессивным. Недавний крах финансовых пирамид и приближение парламентских выборов привели к еще более сильному падению акций приватизированных предприятий.

Четвертый этап (1996 г. - 17 августа 1998 г.)

Его характеризуют два важных события — выпуск облигаций государственного сберегательного займа (ОГСЗ) и введение валютного коридора. Несмотря на то, что государство уже имело долговые государственные бумаги, которые были представлены безналичными инструментами (ГКО, ОФЗ), выпуск ОГСЗ позволил переориентировать население с покупки наличного доллара США на покупку данного инструмента, добиваясь тем самым возобновления доверия к рынку ценных бумаг в целом.

Введение валютного коридора также благоприятно сказалось на развитии рынка ценных бумаг в РФ. Инвесторы начали получать значительную прибыль в долларах США, инвестируя финансовые ресурсы в покупку безрисковых государственных ценных бумаг. Доход по данным финансовым инструментам значительно превышал темпы девальвации рубля.

Это была первая ошибка, так как доход по государственным ценным бумагам должен быть минимальным и находиться, по нашему мнению, на уровне не более 15 — 20% годовых в СКВ. Фактически же доходность превышала порой 50% годовых, что вносило дисбаланс в фундаментальные качества государственных ценных бумаг и что, в свою очередь, ставило под сомнение полное выполнение обязательств по внутреннему долгу РФ.

Вводя валютный коридор, правительство ставило перед собой следующие задачи:

· снизить валютный риск при инвестировании, в большей степени прямых инвестиций в различные сектора экономики;

· покрыть бюджетный дефицит за счет дополнительного размещения государственных высокодоходных долговых обязательств;

· снизить доходность по безрисковым финансовым инструментам с дальнейшей переориентацией инвестиций в реальный сектор экономики.

Государство частично достигло желаемого результата. Доходность государственных ценных бумаг снизилась до 30% годовых в рублях.

Произошла незначительная переориентация направления движения капитала, и часть инвестиций была направлена на рынок корпоративных акций, но, к сожалению, в качестве портфельных инвестиций. Количество акций выросло более чем в 5—15 раз. Отставание законодательной базы в области прямых инвестиций и отсутствие закона защиты прав инвесторов, в особенности иностранных, не позволили переориентировать инвестиции с портфельных на прямые.

Была допущена стратегическая ошибка в сфере управления внутренним долгом. Необходимо было переходить на более длинные долговые инструменты со сроком погашения более чем 5 лет. Рынок был готов к данному переходу. Также при значительном росте цены на корпоративные акции необходимо было продавать стратегическим инвесторам неконтрольные пакеты акций предприятий, находившихся в государственной собственности.

Отрицательное воздействие на рынок ценных бумаг оказал азиатский кризис и значительное падение цен на энергоресурсы — основной источник валютных поступлений. (Надеемся, что чиновники сделали правильный вывод о роли стоимости сырьевых ресурсов на мировых рынках, и осознали, что сегодня экономическое будущее России, к сожалению, зависит от цены на нефть). За счет этого резко ухудшился платежный баланс страны, что в свою очередь вызвало у инвесторов сомнение в надежности валютного коридора и исполнении форвардных контрактов российскими банками на поставку долларов США. Появилась неопределенность в конечной доходности в СКВ многих финансовых инструментов. Началась массовая продажа ГКО, перевод рублей в доллары и вывоз их за пределы России. Была сделана очередная ошибка: вместо прекращения размещения новых выпусков ГКО по высокой доходности продолжали эмитировать новые выпуски данных ценных бумаг (правительство пыталось высокой доходностью удержать инвесторов). Доходность при размещении доходила до 70% годовых в долларах США в случае сохранения валютного коридора, что еще сильнее напугало инвесторов.

По нашему мнению, необходимо было в срочном порядке переходить с внутреннего долга на внешний, который был более длинным (занимать доллары на внешнем рынке и гасить внутренние обязательства, что привело бы к падению доходности и укреплению доверия инвесторов).

Через некоторое время была сделана очередная техническая ошибка: иностранным инвесторам было предложено перейти с рублевых коротких ГКО на более длинные валютные. Стратегически это было правильное решение, но тактически выполнено неверно. Многие инвесторы начали сомневаться в выполнении внутренних обязательств государства по погашению долговых ценных бумаг.

Получение кредитов от МВФ помогло разрядить ситуацию, правда, не надолго. И здесь опять сделана очередная стратегическая ошибка. Вместо того, чтобы использовать данные средства для погашения ГКО или выкупа их на рынке с доходностью более 150% годовых, Банк России начал удерживать рубль от падения, истратив за короткий срок несколько миллиардов долларов США.

Результат: отказ от выполнения обязательств по внутреннему долгу и значительная девальвация рубля.

Что нужно было делать? При получении кредита от МВФ необходимо было девальвировать рубль (по нашему мнению, курс рубля к доллару установился бы на уровне 9 — 15 рублей за доллар, и он бы вполне устраивал основных экспортеров) и в обязательном порядке выполнить обязательства по внутреннему долгу за счет продажи нескольких миллиардов долларов валютных резервов и даже с частичной эмиссией денег.

К сожалению, это не самый лучший вариант, но, по нашему глубокому убеждению, он был бы значительно эффективнее принятого решения и с менее негативными результатами.

В том случае, если бы государство пошло по данному пути, то, несмотря на многие отрицательные последствия, в дальнейшем инвесторы (российские) начали бы хеджировать в обязательном порядке валютные риски. Это дало бы большой толчок развитию необходимых финансовых учреждений (фьючерсных бирж), появлению новых финансовых инструментов — опционов и т.д.

Сохранилась бы важная экономическая аксиома: внутренние обязательства в национальной валюте считаются выполнимыми при любых обстоятельствах, так как государство имеет право напечатать необходимое количество денег для его погашения.

Этап закончился 17 августа 1998 г. объявлением Россией дефолта по внутренним долгам.

Последствия: российский рынок ценных бумаг впал в глубокую депрессию, и недоверие к российским ценным бумагам возросло многократно.

При объявлении дефолта по внутренним обязательствам России деньги потеряла самая консервативная часть инвесторов, которые не хотели рисковать вообще. И именно для такой категории граждан и существуют государственные долговые ценные бумаги и депозиты в крупных и надежных банках под минимальный процент дохода.

1.2Функции и структура рынка ценных бумаг.

Рынок ценных бумаг является частью финансового рынка и в условиях развитой рыночной экономики выполняет ряд важнейших макро- и микроэкономических функций.

Можно выделить следующие основные функции рынка ценных бумаг. Их шесть.

Во-первых, рынок ценных бумаг исполняет роль регулировщика инвестиционных потоков, обеспечивающего оптимальную для общества структуру использования ресурсов. Именно через рынок ценных бумаг осуществляется основная часть процесса перетока капиталов в отрасли, обеспечивающие наибольшую рентабельность вложений. Курс акций на вторичном рынке, изменяясь под воздействием рыночного спроса и предложения (естественно, инвесторы стремятся вкладывать средства в наиболее доходные проекты, одновременно избавляясь от ценных бумаг, оказавшихся малоприбыльными), определяет цену первичного рынка, который в конечном счете только и важен для производства, так как именно на нем предприятия могут получить средства на развитие. На развитых рынках успех или неудача молодого предприятия часто бывают обусловлены темпами подписки на его ценные бумаги. На российском рынке мало удачных попыток привлекать ресурсы путем размещения ценных бумаг под серьезные проекты. Например, даже под программу Всероссийского автомобильного альянса, несмотря на все очевидные козыри проекта «народного автомобиля» и мощную поддержку со стороны государственных структур, удалось собрать только шестую часть запланированных средств (50 млн. долл. вместо 300 млн. долл.). К сожалению, проект был заморожен.

Во-вторых, рынок ценных бумаг обеспечивает массовый характер инвестиционного процесса, позволяя любым экономическим агентам (в том числе и обладающим номинально небольшим инвестиционным потенциалом), имеющим свободные денежные средства, осуществлять инвестиции в производство путем приобретения ценных бумаг. Концентрация оборота ценных бумаг на фондовых биржах и/или у профессиональных посредников позволяет инвестору облегчить процедуру осуществления инвестиций.

В-третьих, рынок ценных бумаг очень чутко реагирует на происходящие и предполагающиеся изменения в политической, социально-экономической, внешнеэкономической и других сферах жизни общества. В связи с этим обобщающие показатели состояния рынка ценных бумаг (например, индексы Доу — Джонса и «Стандард энд Пур» в США, индекс Рейтера в Великобритании, индекс «Франкфурт Альгемайне цайтунг» в ФРГ и другие индексы) являются основными индикаторами, по которым судят о состоянии экономики страны. По более узким выборкам можно проанализировать изменение положения дел в отдельных регионах, отраслях, на конкретных предприятиях.

В-четвертых, с помощью ценных бумаг реализуются принципы демократизма в управлении экономикой на микроуровне, когда решение принимается путем голосования владельцев акций, причем один голос равен одной акции, поэтому чем больше акций, тем большее влияние имеет тот или иной совладелец на принятие управленческих решений.

В-пятых, через покупку-продажу ценных бумаг отдельных предприятий государство реализует свою структурную политику, приобретая акции «нужных» предприятий и совершая таким образом инвестиции в производства, важные с точки зрения развития общества в целом.

В-шестых, рынок ценных бумаг является важным инструментом государственной финансовой политики; основным рычагом, через который реализуется данная функция, является рынок государственных ценных бумаг, посредством которого государство воздействует на денежную массу и, следовательно, на расширение или сокращение уровня ВНП.

Как инструмент государственной финансовой политики рынок государственных ценных бумаг выполняет следующие функции:

1) финансирование дефицита бюджетов органов власти разных уровней. В результате выпуска государственных ценных бумаг и реализации их на открытом рынке правительство получает денежные средства, которые направляются на покрытие дефицита государственного бюджета. Это один из главных внутренних источников уменьшения дефицита, не приводящий к инфляционным всплескам, а лишь перераспределяющий свободные финансовые ресурсы от предприятий и населения к государству. Помимо достигнутой цели у этого способа решения бюджетных проблем есть и существенный отрицательный побочный эффект, касающийся уменьшения производственных инвестиций, что приводит к сокращению (снижению темпов роста) ВНП. Кроме того, увеличение государственного долга, произведенное с целью нормализации бюджета, впоследствии приводит к росту нагрузки на бюджет из-за необходимости выплаты процентов по ранее сделанным заимствованиям (подробнее об этом см. главу 17 «Финансы и финансовая система»). Не всегда значению этой функции рынка ценных бумаг уделялось должное внимание. Консервативность бюрократического аппарата и недоверие к государству как агенту рынка задавали совершенно недостаточные для серьезного рассмотрения в качестве источника бюджетных поступлений ориентиры емкости рынка государственных ценных бумаг (емкость рынка — суммарная стоимость ценных бумаг, обращающихся на рынке. Под емкостью рынка государственных ценных бумаг обычно понимают суммарную номинальную стоимость эмитированных государственных ценных бумаг). Радикальный перелом в этом секторе финансового рынка произошел летом 1994 года, когда стремительный рост емкости рынка Государственных краткосрочных облигаций (ГКО) доказал наличие огромного фискального потенциала государственных ценных бумаг. В 1995 1997 годах путем продажи государственных ценных бумаг привлекалось в бюджет несколько десятков триллионов рублей (в ценах до деноминации) ежегодно. Результатом этой эскалации гос. заимствований стали бюджетный кризис 1998 года и приостановка торгов наиболее ликвидными госбумагами в августе 1998 года с их последующей реструктуризацией;

2) финансирование конкретных проектов. Обычно к выпуску ценных бумаг под конкретные проекты прибегают муниципальные власти. Выпуская и реализуя на рынке ценные бумаги целевого назначения, они привлекают свободные денежные средства общества, которые и направляются на финансирование необходимых проектов. В условиях переходного периода это имеет несколько односторонний характер: целевые эмиссии производятся практически только под строительство жилья. Причина этого проста: привлечь средства рядовых инвесторов под будущие денежные доходы от какого-нибудь социально значимого объекта в сегодняшних условиях практически невозможно, тогда как по «жилищным» займам эмитенты рассчитываются столь необходимыми квартирами;

3) регулирование объема денежной массы, находящейся в обращении. Данная функция обычно реализуется государственными банками. Покупка госбанком государственных ценных бумаг увеличивает объем денежной массы в обращении, а продажа имеющихся госбумаг, наоборот, сокращает денежные агрегаты. В России изменение денежной массы в обращении в результате покупки-продажи государственных ценных бумаг Центральным банком РФ в течение длительного времени имело характер дополнительного эффекта к чисто фискальным функциям. Однако, начиная слета 1996 года Центральный банк России стал очень активно использовать возможность воздействия на рыночные ставки процента и обменный курс рубля через рыночные инструменты, главными из которых до августа 1998 года были государственные бумаги;

4) поддержание ликвидности финансово-кредитной системы. Эта важная функция Центрального банка успешно реализуется через межрегиональный рынок государственных ценных бумаг. Необходимо, чтобы существовал достаточно емкий (способный поглотить оборотные средства банков) и в достаточной мере ликвидный рынок, на котором банки могли бы с прибылью держать часть активов и иметь возможность легко переводить средства в другие сектора финансового рынка;

5) некоторые другие, вспомогательные функции. Например, важную роль сыграли государственные ценные бумаги в российской приватизации.

В целом рынок ценных бумаг представляет собой сложную систему со своей структурой. Организационно рынок ценных бумаг включает несколько элементов:

1. Нормативная база рынка;

2. Инструменты рынка — ценные бумаги всех разновидностей;

3. Способы организации торговли ценными бумагами;

4. Участники рынка.[2]

1.3Нормативная база рынка ценных бумаг.

Регулирование рынка ценных бумаг осуществляется на основании большого числа Разнородных документов, выпущенных различными государственными органами. Выпускать нормативные документы, в той или иной мере затрагивающие вопросы функционирования российского рынка ценных бумаг, имеют право Президент, Правительство, Центральный банк, Министерство финансов, Министерство государственного имущества, Федеральная комиссия по ценным бумагам, Министерство по антимонопольной политике и поддержке предпринимательства, Министерство г. налогам и сборам и некоторые другие государственные органы. Из-за отсутствия чет кого разграничения полномочий регулирующих органов возникают противоречия разных нормативных актах, а отдельные вопросы и процедуры вообще не регламентированы законодательством.

Основополагающим документом, определяющим главные принципы функционирования РЦБ, является Гражданский кодекс (ГК) РФ. Однако как и в любой другой области экономических отношений нормы Гражданского кодекса носят слишком общий характер и нуждаются в дальнейшей детализации другими нормативными актами.

Следующим уровнем по приоритетности действия после ГК РФ выступают принимаемые Федеральным Собранием РФ законы. В основном это законы о налогообложении и законы, непосредственно затрагивающие вопросы функционирования рынка, в частности «Об акционерных обществах» и «О рынке ценных бумаг».

Вступивший в силу весной 1996 года Закон РФ «О рынке ценных бумаг» содержит положение о передаче основных полномочий по регулированию рынка ценных бумаг Федеральной комиссии по рынку ценных бумаг (ФКЦБ).

Основные направления нормотворческой деятельности ФКЦБ:

1) лицензирование профессиональных участников рынка ценных бумаг - юридических и физических лиц;

2) регламентирование регистраторской и депозитарной деятельности по учету прав на ценные бумаги, унификация требований, предъявляемых к участникам рынка ценных бумаг со стороны регистраторов и депозитариев;

3) защита прав инвесторов;

4) создание нормативно-правовой базы деятельности участников рынка ценных

бумаг.

Фондовая биржа

Фондовой биржей

может признаваться только организатор торговли на рынке ценных бумаг, не

совмещающий деятельность по организации торговли с иными видами деятельности,

за исключением депозитарной деятельности и деятельности по определению взаимных

обязательств.

Фондовая биржа

создается в форме некоммерческого партнерства.

Фондовая биржа

организует торговлю только между членами биржи. Другие участники рынка ценных

бумаг могут совершать операции на бирже исключительно через посредничество

членов биржи.

Служащие фондовой

биржи не могут быть учредителями и участниками профессиональных участников

рынка ценных бумаг - юридических лиц, а также самостоятельно участвовать в

качестве предпринимателей в деятельности фондовой биржи.

Фондовые отделы

товарных и валютных бирж, являющиеся таковыми согласно законодательству

Российской Федерации, признаются в целях настоящего Федерального закона

фондовыми биржами и в своей деятельности, за исключением вопросов их создания и

организационно-правовой формы, руководствуются требованиями настоящего

Федерального закона, предъявленными к фондовым биржам.

Члены фондовой биржи

Членами фондовой

биржи могут быть любые профессиональные участники рынка ценных бумаг, которые

осуществляют деятельность, указанную в главе 2 настоящего Федерального закона.

Порядок вступления в члены фондовой биржи, выхода и исключения из членов

фондовой биржи определяется фондовой биржей самостоятельно на основании ее

внутренних документов.

Фондовая биржа вправе

устанавливать количественные ограничения числа ее членов.

Неравноправное

положение членов фондовой биржи, временное членство, а также сдача мест в аренду

и их передача в залог лицам, не являющимся членами данной фондовой биржи, не

допускаются.

Основные права и обязанности фондовой биржи

Фондовая биржа

самостоятельно устанавливает размеры и порядок взимания:

отчислений в пользу

фондовой биржи от вознаграждения, получаемого ее членами за участие в биржевых

сделках;

взносов, сборов и

других платежей, вносимых членами фондовой биржи за услуги, оказываемые

фондовой биржей;

штрафов, уплачиваемых

за нарушение требований устава биржи, правил биржевой торговли и других

внутренних документов фондовой биржи.

Фондовая биржа

самостоятельно устанавливает процедуру включения в список ценных бумаг,

допущенных к обращению на бирже, процедуру листинга и делистинга.

Фондовая биржа обязана

обеспечить гласность и публичность проводимых торгов путем оповещения ее членов

о месте и времени проведения торгов, о списке и котировке ценных бумаг,

допущенных к обращению на бирже, о результатах торговых сессий, а также

предоставить другую информацию, указанную в статье 9 настоящего Федерального

закона.

Фондовая биржа не

вправе устанавливать размеры вознаграждения, взимаемого ее членами за

совершение биржевых сделок.

Порядок допуска ценных бумаг к биржевой торговле

К обращению на

фондовой бирже допускаются:

ценные бумаги в процессе

размещения и обращения, прошедшие предусмотренную настоящим Федеральным законом

процедуру эмиссии и включенные фондовой биржей в список ценных бумаг,

допускаемых к обращению на бирже в соответствии с ее внутренними документами.

Ценные бумаги, не включенные в список обращаемых на фондовой бирже, могут быть

объектом сделок на бирже в порядке, предусмотренном ее внутренними документами;

иные финансовые

инструменты в соответствии с законодательством Российской Федерации.

Разрешение споров, возникающих в связи с

осуществлением торговли ценными бумагами на фондовой бирже

Споры между членами

фондовой биржи, членами фондовой биржи и их клиентами рассматриваются судом,

арбитражным судом и третейским судом.

Эмиссионная ценная

бумага - любая ценная бумага, в том числе бездокументарная, которая

характеризуется одновременно следующими признаками:

закрепляет

совокупность имущественных и неимущественных прав, подлежащих удостоверению,

уступке и безусловному осуществлению с соблюдением установленных настоящим Федеральным

законом формы и порядка;

размещается выпусками;

имеет равные объем и

сроки осуществления прав внутри одного выпуска вне зависимости от времени

приобретения ценной бумаги.

Акция - эмиссионная

ценная бумага, закрепляющая права ее владельца (акционера) на получение части

прибыли акционерного общества в виде дивидендов, на участие в управлении

акционерным обществом и на часть имущества, остающегося после его ликвидации.

Выпуск акций на предъявителя разрешается в определенном отношении к величине

оплаченного уставного капитала эмитента в соответствии с нормативом,

установленным Федеральной комиссией по рынку ценных бумаг.

Облигация -

эмиссионная ценная бумага, закрепляющая право ее держателя на получение от

эмитента облигации в предусмотренный ею срок ее номинальной стоимости и

зафиксированного в ней процента от этой стоимости или иного имущественного

эквивалента. Облигация может предусматривать иные имущественные права ее

держателя, если это не противоречит законодательству Российской Федерации.

Выпуск ценных бумаг -

совокупность ценных бумаг одного эмитента, обеспечивающих одинаковый объем прав

владельцам и имеющих одинаковые условия эмиссии (первичного размещения). Все

бумаги одного выпуска должны иметь один государственный регистрационный номер.

Эмитент - юридическое

лицо или органы исполнительной власти либо органы местного самоуправления,

несущие от своего имени обязательства перед владельцами ценных бумаг по

осуществлению прав, закрепленных ими.

Именные эмиссионные

ценные бумаги - ценные бумаги, информация о владельцах которых должна быть

доступна эмитенту в форме реестра владельцев ценных бумаг, переход прав на

которые и осуществление закрепленных ими прав требуют обязательной

идентификации владельца.

Эмиссионные ценные

бумаги на предъявителя - ценные бумаги, переход прав на которые и осуществление

закрепленных ими прав не требуют идентификации владельца.

Документарная форма

эмиссионных ценных бумаг - форма эмиссионных ценных бумаг, при которой владелец

устанавливается на основании предъявления оформленного надлежащим образом

сертификата ценной бумаги или, в случае депонирования такового, на основании

записи по счету депо.

Бездокументарная форма

эмиссионных ценных бумаг - форма эмиссионных ценных бумаг, при которой владелец

устанавливается на основании записи в системе ведения реестра владельцев ценных

бумаг или, в случае депонирования ценных бумаг, на основании записи по счету

депо.

Решение о выпуске

ценных бумаг - документ, зарегистрированный в органе государственной

регистрации ценных бумаг и содержащий данные, достаточные для установления

объема прав, закрепленных ценной бумагой.

Сертификат эмиссионной

ценной бумаги документ, выпускаемый эмитентом и удостоверяющий совокупность

прав на указанное в сертификате количество ценных бумаг. Владелец ценных бумаг

имеет право требовать от эмитента исполнения его обязательств на основании

такого сертификата.

Владелец - лицо,

которому ценные бумаги принадлежат на праве собственности или ином вещном

праве.

Обращение ценных бумаг

- заключение гражданско-правовых сделок, влекущих переход прав собственности на

ценные бумаги.

Размещение эмиссионных

ценных бумаг - отчуждение эмиссионных ценных бумаг эмитентом первым владельцам

путем заключения гражданско-правовых сделок.

Эмиссия ценных бумаг -

установленная настоящим Федеральным законом последовательность действий

эмитента по размещению эмиссионных ценных бумаг.

Профессиональные

участники рынка ценных бумаг - юридические лица, в том числе кредитные

организации, а также граждане (физические лица), зарегистрированные в качестве

предпринимателей, которые осуществляют виды деятельности, указанные в главе 2

настоящего Федерального закона.

Добросовестный

приобретатель - лицо, которое приобрело ценные бумаги, произвело их оплату и в

момент приобретения не знало и не могло знать о правах третьих лиц на эти

ценные бумаги, если не доказано иное.

Государственный

регистрационный номер - цифровой (буквенный, знаковый) код, который

идентифицирует конкретный выпуск эмиссионных ценных бумаг.[3]

1.4 Участники рынка ценных бумаг.

В функционировании рынка ценных бумаг принимают участие большое количество юридических и физических лиц. Всех их можно разделить на эмитентов ценных бумаг, инвесторов и профессиональных участников рынка ценных бумаг, среди которых следует различать: фондовые биржи, инвестиционные фонды, инвестиционные компании, управляющие компании паевых, инвестиционных и других фондов, посреднические структуры (брокерская и дилерская деятельность), регистраторы, депозитарии, организации, оказывающие консультационно-аналитические услуги, и саморегулируемые организации профессиональных участников рынка ценных бумаг.

В качестве эмитентов ценных бумаг на российском рынке следует выделить следующих экономических агентов:

1) Министерство финансов РФ — крупнейший эмитент ценных бумаг в России;

2) местные органы власти — для финансирования бюджета и отдельных инвестиционных проектов они часто прибегают к эмиссии облигаций, в 1995-1996 годах большой масштаб принял выпуск расчетных векселей местных властных структур но в марте 1997 года он был запрещен;

3) бывшие государственные предприятия, преобразованные в акционерные общества;

4) банки выступают как эмитенты акций, векселей, депозитных и сберегательных сертификатов;

5) другие эмитенты, к которым относятся «новые» экономические структуры.

После бума ценных бумаг этих эмитентов 1991 -1994 годов наступил период глубокого кризиса данного сектора рынка. 1995-1996 годы принесли забвение ценных бумаг «Олби», «Холдинг-Центра», «Дока-пиццы», чековых инвестиционных фондов.

В качестве инвесторов на российском рынке ценных бумаг выступают практически все категории экономических агентов, от физических лиц до государства. Безусловно, разные категории инвесторов имеют различные приоритеты при покупке ценных бумаг, однако в целом основной тенденцией российского рынка ценных бумаг 1994-1997 годов стал постепенный переток капиталов на рынок государственных ценных бумаг. После августовского 1998 г. финансового кризиса наблюдался отток ресурсов с этого рынка на другие.

Перейдем к характеристике профессиональных участников рынка ценных бумаг. Ценные бумаги — идеальный биржевой товар, торговля которым осуществляется на фондовых биржах. В России фондовые биржи возникли еще до того, как сформировался реальный рынок ценных бумаг. До сих пор торговля акциями даже на крупнейших биржах страны идет довольно вяло, а наибольший объем биржевых операций с ценными бумагами приходился сначала на ваучеры, затем — на различные суррогаты ценных бумаг типа билетов АО «МММ», а в конце 1995 года первенство постепенно перешло к государственным облигациям: в фондовой секции Московской Межбанковской валютной биржи (ММВБ) ежедневные обороты торгов Государственных краткосрочных облигаций и Облигаций федерального займа (ГКО и ОФЗ) достигли нескольких триллионов рублей, а на других фондовых биржах лидерами торговли стали Облигации сберегательного займа РФ.

Инвестиционный фонд — это акционерное общество открытого типа, основным видом деятельности которого являются инвестиции в ценные бумаги.

У коллективных форм инвестирования, наиболее распространенной из которых в России стали инвестиционные фонды, есть несколько существенных преимуществ. Во-первых, обеспечивается диверсификация вложений в ценные бумаги, что часто не под силу индивидуальному инвестору из-за ограниченности средств. Во-вторых, имеет место экономия на издержках в связи с увеличением масштаба операций. Очевидно, что затраты на отслеживание информации и ведение операций для управления небольшим портфелем у непрофессионала фондового рынка в пересчете на единицу вложений значительно выше, чем у специалистов инвестиционных фондов. В-третьих, профессионализм менеджеров инвестиционных фондов не только минимизирует затраты, но и повышает качество управления портфелем ценных бумаг, то есть максимизирует доход.

Достоинства коллективных форм инвестирования обеспечили им большую популярность в странах с развитым фондовым рынком, которая в свою очередь повлияла на эффективность рекламы этих организаций в России. Кроме того, успех в размещении эмиссий чековых инвестиционных фондов на российском рынке был обеспечен массовой «ваучеризацией» населения, а также невысоким уровнем знаний фондовом рынке большинства россиян, которые в итоге и перепоручили заботы обоих приватизационных чеках инвестиционным фондам.

К сожалению, особенности российского законодательства, объективная ситуа-1я на рынке, усугубленная непрофессионализмом части менеджеров фондов и откровенно мошенническими действиями еще одной части, не позволила инвестиционным фондам добиться сколько-нибудь серьезных результатов. Большинство фондов прекратило своего существования, но свернуло активную деятельность по привлечению средств.

Сфера деятельности инвестиционных компаний на рынке ценных бумаг весьма обширна. Это и инвестиции (в том числе вложение в ценные бумаги, создание дочерних предприятий, финансирование инвестиционных проектов), и помощь в организации размещения ценных бумаг другим юридическим лицам вплоть до выдачи гарантий по размещению, дилерская деятельность и многое другое.

Управляющие компании фондов — это организации, занимающиеся управлением мотивами инвестиционных, негосударственных пенсионных или паевых фондов. Управление инвестиционными и пенсионными фондами обычно осуществляют инвестиционные компании, получившие соответствующие лицензии, дающие право на управление активами фондов. Управление паевым фондом — исключительный вид деятельности, который может быть совмещен только с управлением другими фондами.

Деятельность посреднических организаций, осуществляющих брокерские и лидерские услуги, играет важную роль в функционировании рынка ценных бумаг. Брокеры осуществляют операции по поручению и за счет клиента, а дилеры действуют от своего имени и за свой счет. Конечно, уровень ответственности дилера за принятые решения выше, что требует более высокой квалификации. Широкое распространение дилерских операций обеспечивает высокую ликвидность ценных бумаг, так как осуществление дилерами котировки ценных бумаг (то есть объявление цены их скупки и продажи) значительно облегчает и ускоряет ведение сделок. В России дилерская и брокерская виды деятельности часто совмещаются.

Регистратор — организация, осуществляющая ведение реестров владельцев именных ценных бумаг. По российскому законодательству акционерные общества с числом акционеров более 500 обязаны передать полномочия на ведение своего реестра акционеров независимому регистратору. Регистрационная деятельность в России является исключительной и не может совмещаться ни с какой другой.

Депозитарий — организация, оказывающая услуги по хранению ценных бумаг и/или учету прав на них.

Клиринговая организация — организация, осуществляющая клиринг, то есть деятельность по определению взаимных обязательств участников операций с ценными бумагами как по деньгам, так и по ценным бумагам, взаимозачет этих обязательств и расчеты по нетто-обязательствам.

Консультационная деятельность на рынке ценных бумаг включает в себя оказание услуг по анализу рынка ценных бумаг, прогнозированию конъюнктуры рынка, разработке стратегий проведения инвестиций, экспертизе инвестиционных проектов, подготовке различных документов для регистрации в госорганах и т.д.

Деятельность по управлению ценными бумагами — это осуществление в течение некоторого определенного срока за вознаграждение операций по доверительному управлению ценными бумагами или денежными средствами, предназначенными для инвестиций в ценные бумаги. Управляемые активы передаются лицу, осуществляющему такую деятельность, только во владение и принадлежат лицу, передавшему их в управление.

Саморегулируемые организации профессиональных участников рынка ценных бумаг — это добровольные объединения участников рынка, устанавливающие для своих членов правила поведения на рынке.

В задачи саморегулируемых организаций входит создание более благоприятного климата для ведения бизнеса внутри организации, защита интересов своих членов в их взаимоотношениях с государственными органами и другими участниками рынка, нечленами организации, консультационная помощь в подготовке нормативных документов регулирующим органам с целью распространения опыта, накопленного внутри организации, на весь рынок.

В России на рынке ценных бумаг действуют две крупные саморегулируемые организации — Профессиональная ассоциация регистраторов, трансфер - агентов позитариев (ПАРТАД) и Национальная ассоциация участников фондового рынка (НАУФОР). Обе эти организации прилагают большие и небезрезультатные усилия для внедрения цивилизованных форм поведения на рынке. Именно благодаря деятельности ПАРТАД перерегистрация сделок купли-продажи акций перестала быть рхисложной задачей, а НАУФОР добилась существенного снижения рисков на внебиржевом рынке путем установления правил торговли и более жесткого контроля участников рынка.

НАУФОР была создана 15 июля 1994 года как московская ассоциация, объединяющая 15 компаний. Впоследствии интеграционные процессы на рынке привели к созданию на базе НАУФОР всероссийской ассоциации, в которую к 1999 году вошли около 600 участников рынка.

Безусловно, важнейшим достижением НАУФОР стало внедрение Российской торговой системы (РТС) — системы внебиржевой торговли ценными бумагами. В настоящее время компьютерная сеть РТС объединяет внебиржевые рынки Москвы, Санкт-Петербурга, Екатеринбурга, Новосибирска и других городов. Целенаправленные усилия ассоциации по приданию торговле более цивилизованных форм привели к унификации правил торговли, замене индикативных котировок твердыми, выделению группы наиболее активных участников (маркет-мейкеров), которым вменено в обязанность поддержание твердых котировок по определенному количеству эмитентов, включенных в листинг РТС, введен стандартный договор купли-продажи, обязательный для членов ассоциации. Ассоциация прилагает усилия по объединению РТС с депозитарными и клиринговыми организациями.

ПАРТАД учреждена 6 июня 1994 года и к 1998 году включала около 500 членов. Благодаря работе ассоциации в России в целом достигнута унификация правил ведения реестров акционеров и внесения в них изменений.

Очевидные успехи в реализации своих программ ПАРТАД и НАУФОР подтолкнули процесс объединения в саморегулируемые организации участников рынка ценных бумаг. Созданы такие организации, как Национальная фондовая ассоциация (НФА) и Ассоциация участников вексельного рынка (АУВеР).

1.5 Налоги на рынке ценных бумаг.

Российское законодательство предусматривает льготный режим налогообложения на рынке ценных бумаг, что по замыслу конструкторов налоговой системы должно повысить привлекательность рынка для инвесторов и стимулировать приток капиталов.

В первой половине 90-х годов наиболее часто встречающимся налогом на рынке ценных бумаг был налог на операции с ценными бумагами, однако по новой редакции закона об этом налоге, вступившего в силу 24 октября 1995 года, сфера его применения существенно сужена. Теперь налог взимается лишь с эмитента при регистрации проспекта эмиссии в размере 0,8% от суммы эмиссии.

С физических лиц взимается подоходный налог по обычной ставке — 12% и более (в зависимости от размера совокупного годового дохода). С юридических лиц удерживается налог на доход в виде дивидендов по акциям и процентов по государственным ценным бумагам в размере 15% от суммы дохода. Налог взимается в месте происхождения дохода.

Следует иметь в виду, что доход от перепродажи ценных бумаг, а также процентный доход по негосударственным ценным бумагам облагается налогом как обычная прибыль.

Налогом надобавленную стоимость операции с ценными бумагами не облагаются.

1.6 Основы анализа инвестиций в ценные бумаги.

На сегодняшний день достаточно хорошо разработаны методы анализа вложений в акции и облигации. Не углубляясь в подробности, рассмотрим лишь несколько основополагающих аналитических зависимостей, в первую очередь формулы определения доходности инвестиций. Доходностью ценной бумаги называют отношение полученного по данной бумаге дохода к стоимости ее покупки.

У акций различают текущую и совокупную доходность. Текущий доход по акции равен дивиденду, а текущая доходность акций (Дта) определяется по формуле:

Дта = Д / Ц * 100%

где Д — дивиденд по акции;

Ц — курсовая цена акции.

В совокупный доход кроме текущего дохода включается еще и прирост (снижение) курсовой цены акции, то есть совокупная доходность акции (Дса) равна:

Дса = (Д + ∆Ц) / Ц * 100%

или

Дса = Дта+ ∆Ц) / Ц * 100%

где ∆Ц (— изменение курсовой цены акции.

Курс акции теоретически определяется размером дохода, по ней выплачиваемого, в сопоставлении с банковской ставкой процента.

Таким образом, классическая формула для определения курса акций такова:

Ц = Д / R * 100%

где R — текущая рыночная ставка продента.

Текущая доходность облигации (Дто) определяется аналогично текущей доходности акции (текущую доходность можно определять только у купонных облигаций):

Дто = К / Ц0 * 100%

где К — ставка купона;

Ц0— курсовая цена облигации.

Конечная доходность облигации (Дко) рассчитывается по формуле:

Дко = Дто + [(N – Цо) / (Цо * n)]

где N— цена погашения облигации, равная номиналу; п — количество лет до погашения.

Приведенная формула расчета Дко верна при условии равноценности всех купонов. В случае с плавающей купонной ставкой удобно пользоваться следующей формулой:

где Si — сегодняшняя стоимость i-го денежного поступления.

В рассматриваемом случае по облигации выплачивается п купонов и еще одно поступление от погашения облигаций, Si рассчитываются по формуле:

Si = Ci / (1+Ri)

где Сi — размер i-го денежного поступления;

Ri— текущая рыночная процентная ставка на срок до i-го денежного поступления.

И у акций, и у облигаций текущая доходность зависит от частоты выплат дохода. Приведенные выше формулы применимы для выплат с периодичностью один раз в год. В иных случаях (например, при выплатах дивидендов раз в квартал) следует учитывать возможность реинвестирования (нового вложения) полученных доходов, что увеличивает доходность в пересчете на год. Формулы текущей доходности акций и облигаций в этом случае видоизменяются следующим образом:

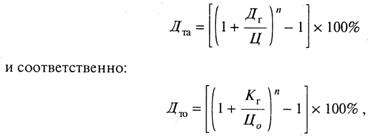

|

где Дr— годовой дивиденд;

Кr — годовая купонная ставка;

п — количество выплат в год.

2.Виды ценных бумаг.

Ценные бумаги могут быть классифицированы по нескольким различным признакам. Один из таких признаков — порядок подтверждения прав владельца ценной бумаги. В соответствии с ним ценные бумаги могут быть трех видов:

— ценные бумаги на предъявителя. Это ценные бумаги, на которых не указано имя владельца. Чаще всего выпускаются маленьким номиналом и предназначены дляинвестиций широких кругов населения. Их главной отличительной особенностью является свободный переход из рук в руки, что дает возможность иметь ничем не ограниченный вторичный рынок. В России в связи с особенностями законодательства запрещавшего до последнего времени эмиссию предъявительских акций, ценныебумаги на предъявителя не получили распространения (в настоящее время эмиссия акций на предъявителя возможна, но только в соответствии с нормативом по отношению к размеру уставного капитала, установленному Федеральной комиссией по рынку ценных бумаг. Лишь некоторые разновидности ценных бумаг (например, облигации) могут иметь предъявительскую форму, которая, впрочем, все равно применяется очень редко. Для подтверждения прав владельца на них необходимо и достаточно предъявить ценную бумагу. Такие бумаги распространены в некоторых западных странах, в первую очередь в Германии;

— именные ценные бумаги. Права владельца на такую бумагу должны быть подтверждены внесением имени владельца в текст самой бумаги (или сертификата, ее заменяющего) и в реестр, ведущийся эмитентом. Такие ценные бумаги могут продаваться на вторичном рынке, но для регистрации перехода права собственности необходима регистрация проводимых сделок в реестре, что затрудняет оборот именных ценных бумаг по сравнению с предъявительскими. Большинство ценных бумаг, имеющих хождение в России, являются именными;

— ордерные ценные бумаги. Права владельцев ордерных бумаг подтверждаются передаточными записями в тексте бумаги и предъявлением самой бумаги. К этой категории относятся в первую очередь векселя и чеки.

Другая важная классификация ценных бумаг — деление их на долговые, представляющие из себя долговые обязательства эмитента (облигации, векселя, депозитные и сберегательные сертификаты и т.д.), и недолговые (акции, опционы).

По срокам ценные бумаги обычно делятся на краткосрочные (по общепринятой на западных рынках классификации к ним относятся ценные бумаги со сроком погашения или реализацией заложенных в ценных бумагах прав до года), среднесрочные (от года до пяти лет), долгосрочные (свыше пяти лет), бессрочные (например, акции) и сроком по предъявлении.

По статусу эмитента ценных бумаг выделяют государственные бумаги федеральных органов власти, государственные ценные бумаги муниципальных органов, корпоративные ценные бумаги, ценные бумаги физических лиц (векселя, чеки, опционы и т.д.) и ценные бумаги иностранных эмитентов. Также по статусу эмитента ценные бумаги делятся на банковские (депозитные и сберегательные сертификаты) и небанковские.

Кроме того, ценные бумаги могут быть подразделены на первичные, дающие право на доход или долю в капитале, и вторичные (производные), дающие право на приобретение или продажу первичных бумаг, например опционы, приватизационные чеки (ваучеры). Основные ценные бумаги дают основное имущественное право или требование, тогда как вспомогательные дают какое-либо дополнительное право. Например, отрывные купоны к облигациям дают право на получение дохода и иногда являются самостоятельной ценной бумагой на предъявителя, даже если облигация именная.

Фондовыми называют бумаги, имеющие хождение на фондовой бирже, то есть акции, облигации, опционы. Коммерческие ценные бумаги обслуживают процесс товарооборота и различные имущественные сделки, к ним относят векселя, коносаменты.

Возможны и другие подходы к классификации ценных бумаг, но рассмотренные Ми являются основными. Перейдем к более подробной характеристике основных видов ценных бумаг.

Акции.

Акция — ценная бумага, эмитируемая акционерным обществом (АО), отражающая долю инвестора в уставном капитале общества и дающая право владельцу на получение определенного дохода из прибыли общества, то есть дивиденда. Срок обращения акции не ограничен, данная ценная бумага может быть погашена только по решению собрания акционеров акционерного общества или при его ликвидации акция является предметом купли-продажи на рынке ценных бумаг.

В практике современных развитых рынков акции не составляют большинство ценных бумаг, находящихся в обороте. В России из-за замедленного развития других секторов фондового рынка и массовой приватизации, в результате которой большое количество государственных предприятий были преобразованы в акционерные общества, акции в течение длительного времени занимали главенствующую роль на рынке ценных бумаг по количеству обращающихся ценных бумаг. Лишь бурное развитие в 1994-1995 годах рынка государственных ценных бумаг отодвинуло рынок акций на второй план.

Практика привлечения финансовых ресурсов в акционерные общества выработала большое количество разновидностей акций, которые удовлетворяют самым различным запросам инвесторов. Однако следует иметь в виду, что покупка любой акции есть внесение средств в основной капитал предприятия и связана с риском убытков в результате неэффективной деятельности акционерного общества или даже полной потери средств в результате его банкротства (акции не возвращаются, их можно только продать).

Наиболее распространены обыкновенные и привилегированные акции. Обыкновенная акция дает право владельцу на один голос на собрании акционеров — высшем исполнительном органе акционерного общества и право на получение части прибыли, соответствующей доле уставного капитала, приходящейся на эту акцию. Таким образом, владение акцией дает возможность оказывать влияние на принятие управленческих решений, что является основой демократизма в рыночной экономике, так как решения принимаются большинством голосов по принципу: одна акция — один голос.

Это важнейшее свойство акционерного капитала порождает стремление завладеть контрольным пакетом акций предприятия, дающим возможность установить полный контроль над принятием управленческих решений. Чисто арифметически контрольным пакетом будет любой пакет акций, объединяющий более чем 50% голосующих акций предприятия. Однако на практике у крупных акционерных обществ велико распыление акций; большинство инвесторов приобретают акции из-за ожидаемых дивидендов и не участвуют в управлении акционерным обществом. В такой ситуации контроль над предприятием дает пакет, обеспечивающий большинство голосов на собрании акционеров, а для этого часто достаточно 5-30% голосующих акций. Хотя при наличии менее 50% всех голосов всегда существует опасность, что кому-либо удастся заполучить больший пакет, который станет контрольным.

Акционерные общества бывают открытыми и закрытыми. Акции открытых акционерных обществ свободно перепродаются другим владельцам, а акции закрытых обществ могут быть проданы только с согласия всех остальных акционеров акционерных обществ. В российской экономике закрытые акционерные общества — это в основном небольшие негосударственные предприятия, а также организации, которые в соответствии с действующим законодательством обязаны организовываться в форме закрытых обществ (это, например, фондовые биржи). Закрытые акционерные общества составляют подавляющее большинство российских акционерных обществ.

Открытые акционерные обычно крупные предприятия. В России это бывшие государственные предприятия, приватизированные в ходе массовой приватизации, инвестиционные фонды, часть коммерческих банков, инвестиционные компании и некоторые другие организации.

Перейдем к характеристике привилегированных акций. Эти акции не дают права голоса, но зато гарантируют доход независимо от финансовых результатов деятельности акционерного общества. Размер этого дохода оговаривается при эмиссии и может быть только увеличен, например часто предусматривается, что дивиденд по привилегированным акциям не должен быть меньше, чем по обыкновенным.

Следует отметить, что привилегированные акции приватизированных предприятий России несколько отличаются от классического варианта привилегированных акций. В ходе приватизации были эмитированы два типа привилегированных акций, акции «типа А» распределялись среди членов трудовых коллективов. По ним выплачивается «фиксированный» дивиденд, но не ниже, чем дивиденд по обыкновенным акциям. По акциям «типа Б» дивиденд выплачивается в том же порядке, что и по акциям «типа А», но только его размер в 2 раза меньше, однако опять же не ниже, чем дивиденд по обыкновенным акциям. Владельцем акций «типа Б» является исключительно фонд имущества; при их продаже акции конвертируются в обыкновенные.

Кроме обыкновенных и привилегированных акций возможна эмиссия других разновидностей этих ценных бумаг, которые обычно являются лишь видоизмененными вариантами уже рассмотренных. Например, могут быть эмитированы привилегированные акции, которые по желанию инвестора обмениваются (конвертируются) на другие ценные бумаги общества (обычно обыкновенные акции).

Можно также привести пример «золотых» акций, эмитированных в процессе приватизации некоторых госпредприятий России, особо важных для проведения правительственной экономической политики. Эти акции выпускались по одной на пред-Я приятие, остаются в собственности государства и дают право «вето» в течение Ч| определенного срока при принятии некоторых решений на собрании акционеров. С 1997 года такие акции упразднены.

Рассматривая процесс купли-продажи акций, следует иметь в виду, что существует несколько различных и обычно неравных оценок стоимости акции («цены»).

Номинальная цена показывает всего лишь, какая часть стоимости уставного капитала в абсолютном выражении приходится на данную акцию. Сверх этого по номинальной стоимости можно получить лишь минимум информации, а именно: если номинал обыкновенной акции поделить на размер уставного капитала предприятия, Уменьшенного на объем эмитированных привилегированных акций, то получится минимальная доля голосов, приходящаяся на данную акцию на собрании акционеров, и доля прибыли, которая будет выплачена на эту акцию из общей суммы, направленной на дивиденды по обыкновенным акциям. Однако для определения этих Долей вполне достаточно знать размер уставного капитала, сформированного из обыкновенных акций, и количество акций, выпущенных в обращение, номинал играет в этой ситуации роль избыточной информации. Таким образом, в практической деятельности на рынке ценных бумаг можно вообще не интересоваться номинальной стоимостью. Поэтому в некоторых странах акции выпускаются без указания номинала.

Для определения рыночной стоимости акции более важно определить, сколько в стоимостном выражении приходится на одну акцию чистых активов предприятия тот показатель определяется по балансу и называется поэтому балансовой стоимостью (ценой) акции. Безусловно, оценка стоимости ценной бумаги в виде балансовой цены имеет большую практическую значимость, чем номинал, так как в отличие от него она основывается на показателях текущего состояния активов предприятия и зависит от эффективности его деятельности.

Еще более важной для практического использования является ликвидационная цена акции, которая равна сумме, приходящейся на данную акцию в случае продажи имущества предприятия при его ликвидации. Эта сумма может существенно отличаться от балансовой цены и в меньшую, и в большую стороны. Причина различий в том, что на балансе имущество учитывается по ценам его покупки, откорректированным на коэффициенты переоценки и амортизацию, а текущая его цена может быть совсем иной. Так, при относительно высоких темпах инфляции и нерегулярных переоценках имущества, что было характерно, например, для нашей страны в начале 90-х годов, балансовая цена почти всегда была существенно ниже ликвидационной. Однако в России нередко встречается и противоположная ситуация: имущество морально устарело и не находит сбыта, хотя его цена по балансу еще достаточно высока. В этом случае балансовая стоимость может быть выше ликвидационной.

Но важнейшей для инвестора является курсовая или рыночная цена ценной бумаги, которая складывается при вторичном обращении под воздействием рыночных факторов. Приобретая акцию, инвестор платит за нее не номинал, а рыночную цену. Так как акция не дает права выделения доли из имущества предприятия ни в стоимостном, ни в натуральном выражении, то ее цена не равна стоимости этой доли. В действительности курсовая стоимость определяется оценкой инвестором приобретаемых права на получение дохода в акционерном обществе и права голоса на собрании акционеров, а также перспективами роста курсовой стоимости, причем для абсолютного большинства потенциальных покупателей акций право на доход и перспективы роста рынка является приоритетными. Кроме того, покупка акции для инвестора является своеобразной альтернативой вложения денежных средств, что дает сравнимость дивиденда и процента по вкладам, поэтому ставка процента — один из факторов, определяющих курс акции.

2.2Облигации.

Облигация есть обязательство эмитента выплатить в определенные сроки владельцу этой ценной бумаги некоторые суммы денежных средств (купонные платежи и номинальную стоимость при погашении). Благодаря своему долговому характеру облигации более надежные вложения, чем акции; будучи аналогом кредита, они являются «старшими» бумагами по отношению к акциям, то есть дают преимущественное право при выплате дохода или возвращении вложенных средств в случае банкротства или ликвидации эмитента.

Более высокая надежность облигаций обеспечивает им популярность среди инвесторов, и именно на облигации приходится более 2/3 оборота большинства крупнейших фондовых рынков мира. В России рынок облигаций представлен в основном государственными ценными бумагами — это Государственные краткосрочные бескупонные облигации (ГКО), облигации Внутреннего валютного займа 1993 года, облигации Сберегательного займа и другие виды.

Можно выделить 6 основных признаков, по которым классифицируются облигации:

1) Статус эмитента. Облигации могут быть выпущены как государственными орунами (федеральными или местными), так и частными компаниями. Государственные облигации, эмитированные федеральными органами, считаются самыми надежными ценными бумагами, так как теоретически они обеспечены всем государственным имуществом. К тому же государство заведомо не может быть банкротом, так как для погашения долгов оно может прибегнуть к денежной эмиссии, что, естественно, недоступно частным компаниям.

По статусу эмитента в отдельную категорию иногда выделяют иностранных эмитентов облигаций, которые также подразделяются на частные компании и государственные органы.

2) Цель выпуска облигаций. Облигации выпускают для финансирования инвестиционных проектов и для рефинансирования задолженности эмитента. К последней цели обычно прибегают государственные органы. Такой способ обслуживания государственного долга очень популярен во многих странах, в том числе и в России.

3) Срок обращения облигаций. Корпоративные облигации могут выпускаться сроком на 1 год и более. Принято различать краткосрочные (от 1 года до 3 лет), среднесрочные (от 3 до 10 лет), долгосрочные (от 10 до 30 лет) и сверхдолгосрочные (более 30 лет и без ограничения срока) облигации. Классификация по срокам обращения государственных облигаций в целом совпадает с классификацией корпоративных бумаг с одной поправкой: госорганы вправе эмитировать краткосрочные облигации со сроком обращения менее года.

Еще 100 лет назад, когда в экономике большинства передовых стран, в том числе и России, практически отсутствовала инфляция, без труда можно было распродать, к примеру, 100-летние облигационные займы под 1-3% годовых. В бессрочных облигациях вообще не оговаривался срок погашения. Предполагалось, что в течение какого-то периода (30-40 лет) облигации будут как бы погашены ежегодными процентными выплатами, а затем пойдет чистый доход.

Однако в XX веке экономика всех стран стала подвержена инфляционным процессам. Невозможность предсказать конъюнктуру на длительный период вытеснила сверхдолгосрочные облигации, да и долгосрочные сейчас встречаются не часто. В начале 90-х годов в России самым длительным по сроку стал Государственный республиканский внутренний заем РСФСР 1991 года, выпущенный на 30 лет. Но по условиям этого займа Центральный банк России объявляет котировки, по которым он будет скупать облигации через год. Таким образом 30-летний заем как бы превращайся в 30 годичных. Основная же масса облигаций в России эмитируется государственными органами на срок до 1 года.

4) Способ выплаты дохода. Обычно доход по облигации выплачивается в виде процентов к ее номинальной стоимости, причем частота выплат может колебаться от До 4 раз в год. Доход выплачивается после предъявления эмитенту-заемщику купона вырезаемого из специального листа, представляющего либо одно целое с бланком облигации, либо прилагающееся к ней.

Нестабильность денежного рынка сильно повлияла на размер ставки купонного дохода. На Западе редко применяется купон с фиксированной ставкой дохода, чаще Цитируются облигации либо с равномерно возрастающей ставкой дохода, либо с плавающей ставкой, которая изменяется в зависимости от каких-либо внешних факторов (например, от ставки банковского процента).

Доход по облигации может быть выплачен не только в виде оплаты купона, но и форме скидки в цене (дисконта). Доход по облигациям с дисконтом выплачиваете единовременно — в момент погашения облигации. Возможны некоторые модификации двух основных способов выплаты дохода (купонного и дисконтного). Например, выпускаются облигации, которые в определенный момент своего обращения по желанию владельца могут быть обменены на новые с выплатой дохода за прошедших с момента начала обращения облигации период. Возможны и другие варианты.

5) Способ обеспечения займа. Облигации могут быть обеспечены имущественным залогом, залогом в форме будущих поступлений от хозяйственной деятельности или определенными гарантийными обязательствами.

6) Способ погашения облигаций. Обычно облигации погашаются в определенный срок по заранее оговоренной цене. Однако часто, чтобы повысить инвестиционную привлекательность этих ценных бумаг, эмитент идет на различные специальные мероприятия. Вспомним Государственный внутренний выигрышный заем СССР 1982 года, превращенный в своеобразную лотерею. Все выпущенные облигации участвовали в розыгрышах и, если выигрыш (в виде значительно более высокой, чем номинальная, цены погашения) падал на них, изымались из обращения.

Иногда облигации дают возможность приобретения определенного товара на льготных условиях. Например, заем АвтоВАЗа погашается автомобилями этого завода, причем погашение через лотереи началось почти сразу после выпуска займа.

Отметим, что, подобно акции, облигация имеет несколько цен: номинальную цену, цену продажи, цену выкупа (погашения) и курсовую цену. Для примера вновь обратимся к облигациям АвтоВАЗа. Цена продажи этих облигаций равнялась 85% отпускной цены завода на автомашину; цена погашения была равна стоимости этой автомашины в момент погашения облигации; курсовая стоимость складывалась на рынке и менялась в зависимости от различных факторов, в первую очередь, от изменения конъюнктуры автомобильного рынка.

2.3 Производные ценные бумаги.

На развитых фондовых рынках среди производных ценных бумаг преобладают опционы и варранты.

Опцион — это обязательство, оформленное в виде ценной бумаги, передающее право на покупку или продажу другой ценной бумаги по определенной цене до или на определенную будущую дату.

Опционы дают возможность, во-первых, для развития спекулятивных операций, что весьма важно для увеличения ликвидности рынка ценных бумаг, а во-вторых, для страхования неблагоприятного изменения курса.

Опцион имеет цену (опционная премия), являющуюся платой покупателя продавцу за риск потерь, которые может понести продавец опциона. С другой стороны, опционная премия — максимально возможная величина потерь покупателя опциона Если конъюнктура рынка сложится неблагоприятно для покупателя, он просто Н реализует право, заложенное в опционе, и цена опциона станет чистым доходом продавца.

Варрант — ценная бумага, дающая право на покупку других ценных бумаг при первичном размещении по определенной цене и продаваемая эмитентом этих ценных бумаг.

Очевидно, что варрант является разновидностью опциона, эмитируемой с соблюдением следующих условий: 1) эмитент варранта и ценной бумаги, право на покупку которой он дает, — одно и то же юридическое лицо; 2) варрант — это всегда опцион на покупку; 3) варрант дает право на покупку ценных бумаг при их первичном размещении.

2.4Депозитные и сберегательные сертификаты.

Депозитные и сберегательные сертификаты — это свидетельства банков о внесении средств, дающие право на получение вклада и оговоренных процентов. Фактически депозитные и сберегательные сертификаты — это разновидность срочных вкладов банка, которые могут быть перепроданы. Являясь ценными бумагами, депозитные и сберегательные сертификаты продаются на фондовых биржах.

Привлекательность депозитных сертификатов для российских инвесторов обусловлена особенностями налогового законодательства, в соответствии с которым доходы по простым срочным вкладам (депозитам) юридических лиц подлежат налогообложению по ставке налога на прибыль, а доходы по депозитным сертификатам облагаются как доходы по ценным бумагам, ставка налога по которым значительно ниже.

2.5Векселя.

Вексель — это долговое обязательство, составленное по установленной законом форме и дающее его владельцу безусловное право требовать оговоренную сумму по истечении указанного срока.

Для характеристики оборота векселей следует познакомиться с особой терминологией, используемой в этом секторе рынка ценных бумаг:

простой вексель — составляется должником (векселедателем) и содержит его обязательство выплатить обозначенную сумму кредитору (векселедержателю);

переводной вексель (тратта) — составляется кредитором (трассантом) и содержит приказ должнику (трассату) об уплате обозначенной суммы предъявителю векселя;

ремитент — лицо, в чью пользу составлена тратта, первый векселедержатель переводного векселя;

индоссамент — передаточная надпись на векселе, удостоверяющая переход права требования по векселю от одного векселедержателя (индоссанта) к другому (индоссату);

аллонж — прилагаемый к векселю лист, на котором совершаются индоссаменты в случае, если на бланке векселя недостаточно места;

аваль — поручительство, по которому лицо, совершившее его (авалист), принимает ответственность за выполнение обязательств должника, аваль может быть частичным;

дружеский вексель — вексель, за которым не стоит никакой сделки, но все «участники» вексельной операции являются реальными. Дружеские векселя, так же как и бронзовые (в этом случае одно или несколько лиц, участвующих в векселе, вымышлены, то есть имеет место прямой подлог), обычно выписываются ради проведения различного рода мошенничеств (взятие кредита под залог такого «лжевекселя», оплата товаров векселем и т.д.).

По российскому законодательству, которое базируется на Едином вексельном законе, утвержденном на Женевской конвенции 1930 года, по срокам платежа векселя могут быть:

— оплачиваемые по предъявлении;

— оплачиваемые через какой-то срок от времени предъявления или от времени составления;

— оплачиваемые на определенную дату.

В классическом варианте вексель выступает как документальное оформление товарного кредита и именно в этом качестве используется в расчетах.

Отечественная же практика выявила следующие два основных пути использования векселей в России. Во-первых, процентные векселя используются, как и депозитные сертификаты, для оптимизации налогов при кредитно-депозитных операциях. Во-вторых, векселя весьма успешно применяются в расчетах как суррогат денег. Данная функция векселей была порождена кризисом неплатежей в российской экономике, размеры которых достигли сумм, сопоставимых с ВВП. Отсутствие денег подтолкнуло предприятия на поиски инструмента, который позволил бы увеличить оборотные средства. Таким инструментом стал вексель. Большой популярностью пользуются различного рода вексельные цепочки, все чаще предприятия прибегают к вексельному кредитованию. Вексельный кредит — банковский кредит, выдаваемый векселями (следует иметь в виду, что это специфическая российская трактовка термина; в классическом понимании вексельный кредит — это обычный товарный кредит, оформленный векселями). Данные операции выгодны всем участникам сделки; банк выдает кредит, не затрачивая «живых» денег, а предприятие получает дешевые оборотные активы, так как ставки по вексельным кредитам существенно ниже, чем при обычном кредитовании.

В некоторых российских регионах крупнейшими эмитентами векселей стали местные администрации. На многих территориях был разрешен прием векселей в бюджет (хотя на каждой из территорий строго ограничен круг эмитентов, векселя которых принимаются в бюджет). Выпуск ничем не обеспеченных векселей принимал все более массовый характер, что обеспокоило финансовые власти, в первую очередь формально единственный орган в стране, наделенный эмиссионными функциями, — Центральный банк. В законе «О простом и переводном векселе», принятом в 1997 году, ограничивается эмиссия векселей органами власти. Именно Правительство должно создать условия, чтобы векселя были вытеснены из обращения не запретом, а реальными деньгами, чтобы кризис неплатежей перестал быть реальностью экономической жизни, и тогда векселя займут и в российских условиях то место, которое они занимают на классических рынках.

2.6 Другие ценные бумаги.

Среди других ценных бумаг, имеющих значение для российского фондового рынка, можно выделить паи Паевых инвестиционных фондов (ПИФов) и депозитарий свидетельства. К ценным бумагам относят чеки.

Чек — это ценная бумага, выполненная на бланке установленной плательщиком формы в виде приказа чекодателя банку уплатить чекодержателю указанную в чеке сумму. Таким образом, чек есть разновидность переводного векселя, трассатом по которому выступает банк чекодателя.

Пай ПИФа — ценная бумага с уникальными свойствами. Уникальность заключается в практическом отсутствии у этой ценной бумаги конкретного эмитента. Паи выпускаются управляющими компаниями ПИФов и дают право требовать долю в ПИФе опять же у управляющей компании. Так как в некоторых случаях управляющая компания может быть заменена, то фактически изменится и эмитент пая, так как изменится субъект, в отношении которого у владельца пая имеются односторонние права.