Иностранные инвестиции в российской экономике

| Сдавался/использовался | 2006г., Брянск, Брянский государственный университет имени академика И.Г. Петровского |

| Загрузить архив: | |

| Файл: ref-24662.zip (103kb [zip], Скачиваний: 69) скачать |

Федеральное агентство по образованию РФ

Брянский государственный университет имени академика И.Г. Петровского

РЕФЕРАТ

по дисциплине «Инвестиции»

на тему: «Иностранные инвестиции в российской экономике»

Брянск 2006

Содержание

TOC f h z t "надоело;1" Введение. PAGEREF _Toc151107677 h 3

1. Общие понятия. PAGEREF _Toc151107678 h 4

1.1. Анализ и виды инвестиций. PAGEREF _Toc151107679 h 4

1.2 Основные правовые аспекты инвестиционной деятельности. PAGEREF _Toc151107680 h 8

2. Иностранные инвестиции в России. PAGEREF _Toc151107681 h 14

2.1 Сложившаяся ситуация в данный момент. PAGEREF _Toc151107682 h 14

2.3 Иностранные инвестиции в Брянскую область. PAGEREF _Toc151107684 h 26

3. Приоритетные направления развития иностранных инвестиций. PAGEREF _Toc151107685 h 31

3.1 Основные направления поступления иностранных инвестиций в Россию.. PAGEREF _Toc151107686 h 31

3.2 Инвестиционный имидж России и его совершенствование. PAGEREF _Toc151107687 h 33

Заключение. PAGEREF _Toc151107688 h 38

Литература. PAGEREF _Toc151107689 h 40

Инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли и достижения положительного социального эффекта. Объектами инвестиционной деятельности в РФ являются вновь создаваемые и модернизируемые основные фонды и оборотные средства во всех отраслях и сферах народного хозяйства РФ, ценные бумаги, целевые денежные вклады, научно-техническая продукция, другие объекты собственности, а так же имущественные права и права на интеллектуальную собственность.

Однако, тема инвестиций в нашей стране настолько злободневна, что разговоры о них не утихают. Эта проблема актуальна, прежде всего, тем, что на инвестициях в России можно нажить огромное состояние, но в то же время боязнь потерять вложенные средства останавливает инвесторов. Российский рынок - один из самых привлекательных для иностранных инвесторов, однако он также и один из самых непредсказуемых, и иностранные инвесторы мечутся из стороны в сторону, пытаясь не упустить свой кусок российского рынка и, в то же время, не потерять свои деньги.

Привлечение в широких масштабах иностранных инвестиций в российскую экономику преследует долговременные стратегические цели создания цивилизованного, социально ориентированного общества, характеризующегося высоким качеством жизни населения, в основе которого лежит экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитал. При этом иностранные инвесторы ориентируются, прежде всего, на инвестиционный климат России, который определяется независимыми экспертами и служит для указания на эффективность вложений в той или иной стране.

Инвестиции – это вложенный капитал, как денежный, так и реальный. Они осуществляются в виде денежных средств, банковских вкладов, паев, акций и других ценных бумаг, вложений в движимое и недвижимое имущество, интеллектуальную собственность, имущественные права и другие ценности. Подобное определение инвестиций можно назвать бухгалтерским, так как оно охватывает вложения во все виды активов (средств) предприятия.

Инвестиции в воспроизводство основных фондов и связанные с этим изменения оборотного капитала называются капитальными вложениями. В России в объем капитальных вложений включаются затраты на новое строительство, реконструкцию, расширение и техническое перевооружение действующих промышленных, сельскохозяйственных, транспортных, торговых и других предприятий, затраты на жилищное и культурно-бытовое строительство. К капитальным вложениям относятся затраты на строительные работы всех видов; затраты по монтажу оборудования, на приобретение оборудования, требующего и не требующего монтажа, предусмотренного в сметах на строительство; на приобретение производственного инструмента и хозяйственного инвентаря, включаемых в сметы на строительство; на приобретение машин и оборудования, не входящих в смету на строительство; на прочие капитальные работы и затраты. Затраты на капитальный ремонт в капиталовложения не включаются [3, c.10].

Капитальные вложения как часть инвестиций могут быть названы инвестициями в экономическом смысле, так как связаны с воспроизводством реального капитала.

Рассмотрим формыиностранных инвестиций, которые связанны с непосредственным привлечением иностранного капитала (создание совместных предприятий, привлечение капитала российскими компаниями на рынке ценных бумаг, создание на территории России предприятий, полностью принадлежащих иностранным владельцам, привлечение капитала на основе концессий и соглашений о разделе продукции), оставляя в стороне такие формы, как получение зарубежных кредитов, получение оборудования на основе лизинга и т.п. Инвестиции тогда можно разделить на три категории:

- прямые, при которых иностранный инвестор получает контроль над предприятием на территории России или активно участвует в управлении им;

- портфельные, при которых иностранный инвестор в не участвует активно в управлении предприятием, довольствуясь получением дивидендов (в большинстве случаев такие инвестиции производятся на рынке свободно обращающихся ценных бумаг). К разряду портфельных относятся также вложения зарубежных инвесторов на рынке государственных и муниципальных ценных бумаг.

- к прочим инвестициям относятся вклады в банки, товарные кредиты и т.п.

Граница между первыми двумя видами инвестиций довольно условна (обычно предполагается, что вложения на уровне 10-20 и выше процентов акционерного (уставного) капитала предприятия являются прямыми, менее 10-20 процентов - портфельными), однако, так как цели, преследуемые прямыми и портфельными инвесторами, несколько различаются, такое деление представляется вполне целесообразным. Выделение прочих инвестиций связано со спецификой вложения (не в уставный капитал).

Согласно действующему законодательству инвестиционная деятельность на территории РФ может финансировать за счет:

Þсобственных финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий и др. средства);

Þзаемных финансовых средств инвестора (банковские и бюджетные кредиты, облигационные займы и др. средства);

Þпривлеченных финансовых средств инвестора (средства, полученные от продажи акций паевые и иные взносы членов трудовых коллективов, граждан юридических лиц);

Þденежных средств, централизуемых объединениями предприятий в установленном порядке;

Þинвестиционных ассигнований из государственных бюджетов, местных бюджетов и внебюджетных фондов;

Þиностранных инвестиций;

Þсобственные финансовые ресурсы (самофинансирование) Прибыль главная форма чистого дохода предприятия, выражающая стоимость прибавочного продукта. Ее величина выступает как часть денежной выручки, составляющая разницу между реализационной ценой продукции (работ услуг) и ее полной собственностью. Прибыль является обобщающим показателем результатов коммерческой деятельности предприятия. После уплаты налогов и других платежей из прибыли в бюджет у предприятия остается чистая прибыль. Часть ее можно направить на капитальные вложения социального и производственного характера. Эта часть прибыли может использоваться на инвестиции в составе фонда или другого фонда аналогичного назначения, создаваемого на предприятии [4, c.10].

Вторым крупным источником финансирования инвестиций на предприятиях являются амортизационные отчисления. Накопление стоимостного износа на предприятии происходит систематически (ежемесячно), в то время как основные производственные фонды не требуют возмещения в натуральной форме после каждого цикла воспроизводства. В результате формируются свободные денежные средства (путем включения амортизационных отчислений в издержки производства) которые могут быть направлены для расширения производства основного капитала предприятий.

Необходимость обновления основных фондов вызванная конкуренцией товаропроизводителей заставляет предприятия производить ускоренное списание оборудования с целью образования накопления для последующего вложения их в инновации. Ускоренная инновация как экономический стимул инвестирования осуществляется двумя способами.

Первый заключается в том что, искусственно сокращаются нормативные сроки службы и соответственно увеличиваются нормы амортизации. В нашей стране применяется с 1 января 1991г., когда предприятиям разрешили утвержденные нормы амортизационных отчислений по конкретным инвентарным объектам увеличивать, но не более чем в 2 раза. Амортизационные отчисления, начисленные ускоренным методом, используются предприятиями самостоятельно для замены физически и морально устаревшей техники на новую более производительную. За счет высоких амортизационных отчислений понижается размер налогооблагаемой прибыли, а, следовательно, величина налога. Для стимулирования обновления оборудования малых предприятий наряду с применением метода ускоренной амортизации разрешено в первый год его эксплуатации списывать на себестоимость продукции дополнительно как амортизационные отчисления до 50 процентов первоначальной стоимости активных основных фондов со сроком службы до 3х лет.

Второй способ ускоренной амортизации заключается в том, что без сокращения установленных государством нормативных сроков службы основного капитала отдельным фирмам разрешается в течение ряда лет производить амортизационные отчисления в повышенных размерах, но с понижением их в последующие годы.

Субъектами инвестиционной деятельности являются инвесторы, заказчики, исполнители работ, пользователи объектов инвестиционной деятельности, а также поставщики, юридические лица (банковские, страховые и посреднические организации, инвестиционные биржи) и другие участники инвестиционного процесса. Субъектами инвестиционной деятельности могут быть физические и юридические лица, в том числе иностранные, а также государства и международные организации [5, c.30].

1.2 Основные правовые аспекты инвестиционной деятельности.

В период существования жёсткой централизованной системы управления экономикой вложение средств в новые основные или оборотные фонды, на выполнение проектных работ, в научно-техническую продукцию имело форму планируемых вложений. Это выражалось в создании плановых предпосылок и проектировании. Развитие рыночной экономики придаёт новый характер инвестиционной деятельности. Развитие многообразных форм собственности, равных условий хозяйствования создаёт новые условия для инвестирования и правового регулирования этого процесса.

Для нормального развития экономики, для обеспечения воспроизводства необходим постоянный приток средств. Количественный рост инвестиций, их направление в различные сферы хозяйствования зависят от правильной инвестиционной политики. Вложение средств в наукоёмкие, высокотехнические, высокотехнологические программы влияет не только на производство товаров, их потребительские свойства, но и на условия труда, что, в конечном счете, не может не отражаться на развитии всего общества в целом. Инвестиции, вложенные в эту сферу, дают представление о качественном уровне инвестиций. Качественный уровень и количественный рост инвестиций, их соотношение дают представление о проводимой государством инвестиционной политике. Её целью является поиск оптимального правового регулирования инвестиционной деятельности, национальных и иностранных инвесторов. Правовое регулирование инвестиционной деятельности состоит в определении признаков субъектов, установлении организационно-правовых форм ведения инвестиционной деятельности, выделении специальных требований к отдельным направлениям инвестиционной деятельности; регламентации порядка и условий заключения исполнения договоров; установлении пределов и форм государственного воздействия на инвестиционные процессы [6, c.146].

Инвестиционная деятельность реализуется обычно в правовых формах, соответствующих договорам подряда на капитальное строительство, проектирование, поставки и других. Инвестирование может происходить путем приобретения акций акционерного общества, вступления в товарищество с вложением пая. Инвестиции могут осуществляться путем приобретения патента или прав пользования по лицензионному договору, приобретением товарного знака и т.д.

6

июля 1991 года был принят закон "Об инвестиционной деятельности в РФ"

(с изменениями, внесенными ФЗ от 19 июля

Инвесторы — субъекты инвестиционной деятельности, осуществляющие вложение собственных, заемных или привлеченных средств в форме инвестиций и обеспечивающие их целевое использование.

В качестве инвесторов могут выступать:

§органы, уполномоченные управлять государственным и муниципальным имуществом или имущественными правами;

§граждане, предприятия, предпринимательские объединения и другие юридические лица;

§иностранные физические и юридические лица, государства и международные организации.

Допускается объединение средств инвесторами для осуществления совместного инвестирования.

Инвесторы могут выступать в роли вкладчиков, заказчиков, кредиторов, покупателей, а также выполнять функции любого другого участника инвестиционной деятельности.

Заказчиками могут быть инвесторы, а также любые иные физические и юридические лица, уполномоченные инвестором (инвесторами) осуществить реализацию инвестиционного проекта, не вмешиваясь при этом в предпринимательскую и иную деятельность других участников инвестиционного процесса, если иное не предусмотрено договором (контрактом) между ними.

В случае если заказчик не является инвестором, он наделяется правами владения, пользования и распоряжения инвестициями на период и в пределах полномочий, установленных указанным договором, и в соответствии с действующим на территории России законодательством. Пользователями объектов инвестиционной деятельности могут быть инвесторы, а также другие физические и юридические лица, государственные и муниципальные органы, иностранные государства и международные организации, для которых создается объект инвестиционной деятельности.

Инвестиционный договор определяет взаимоотношения собственников или владельцев средств, вкладываемых в объекты предпринимательской деятельности, взаимодействие в процессе реализации инвестиционного проекта, в распределении доходов от последующей эксплуатации проекта, а также устанавливает право на объект.

Инвестор, как главная фигура инвестиционного проекта, обладает правом самостоятельно определять объёмы, характер и эффективность инвестиций; контролировать их целевое использование; владеть, пользоваться и распоряжаться результатами инвестиций (кроме случаевоговоренных в законодательстве); передачи части своих полномочий другим организациям.

Объектами инвестиционной деятельности в РФ являются вновь создаваемые и модернизируемые основные фонды и оборотные средства во всех отраслях и сферах народного хозяйства РФ, ценные бумаги, целевые денежные вклады, научно-техническая продукция, другие объекты собственности, а также имущественные права и права на интеллектуальную собственность [7, c.772].

Запрещается инвестирование в объекты, создание и использование которых не отвечает требованиям экологических, санитарно-гигиенических и других норм, установленных законодательством, действующим на территории РФ, или наносит ущерб охраняемым законом правам и интересам граждан, юридических лиц и государства.

§Государство выступает одновременно как инвестор и как инициатор инвестиционной деятельности для удовлетворения интересов общества. Государственное регулирование инвестиционной деятельности, проведение инвестиционной политики, направленной на социально-экономическое и научно-техническое развитие РФ, обеспечивается государственными органами РФ, республик в составе РФ в пределах их компетенции и осуществляется:

§в соответствии с государственными инвестиционными программами;

§прямым управлением государственными инвестициями;

§введением системы налогов с дифференцированием налоговых ставок и льгот;

§предоставлением финансовой помощи в виде дотаций, субсидий, субвенций, бюджетных ссуд на развитие отдельных территорий, отраслей, производств;

§проведением финансовой и кредитной политики, политики ценообразования (в том числе выпуском в обращение ценных бумаг), амортизационной политики;

§в соответствии с установленными законодательством, действующим на территории РФ, условиями пользования землей и другими природными ресурсами;

§контролем за соблюдением

государственных норм и стандартов, а также за соблюдением правил обязательной

сертификации (в редакции Федерального

закона от 19 июня

§антимонопольными мерами, приватизацией объектов государственной собственности, в том числе объектов незавершенного строительства;

§экспертизой инвестиционных проектов.

В соответствии со статьёй 12 закона об инвестиционной деятельности решения по государственным инвестициям принимаются высшим представительным органом на основе прогнозов экономического и социального развития РФ, схем развития и размещения производственных сил, научно-технических и технико-экономических обоснований, определяющих целесообразность этих инвестиций.

Финансирование осуществляется за счёт средств государственного бюджета РФ и внебюджетных источников, т.е. от субъектов, участвующих в реализации этих программ. Источником инвестиций могут быть и кредиты банков под государственные гарантии.

Предварительный объём государственных капитальных вложений устанавливается Министерством экономики и сообщается госзаказчикам. Они, на основании предварительных объёмов, разрабатывают перечень объектов с технико-экономическим обоснованием и необходимыми расчётами. Утверждённый перечень является основанием для проведения торгов подряда. Результатом проведения торгов считается заключение государственных контрактов, в которых уточняются все необходимые данные: стоимость, сроки и т.д.

Государственное регулирование инвестиционной деятельности заключаетсяв гарантиях прав субъектов и защите инвестиций. Государство гарантирует прежде всего стабильность прав, что очень важно при долгосрочных инвестициях. Инвестиции могут быть приостановлены лишь в случае стихийных бедствий, признания инвестора банкротом, чрезвычайного положения иэкологических нарушениях.

К сожалению, стоит заметить, что большинство гарантий, предусмотренных в законе, носят декларативный характер, поскольку не разработаны механизмы их реализации.

В целях управления инвестиционной политики указом президента была создана Государственная инвестиционная корпорация для федеральных и региональных программ социального и экономического развития, а также для привлечения иностранных инвесторов и стимулировании внутренних инвестиций. Корпорация создана в форме государственного предприятия, имущество передано ей на праве полного хозяйственного ведения. Уставный фонд корпорации состоит из имущества, оцениваемого в 1 млрд. долларов, которые могут использоваться в качестве гарантий возврата иностранным инвесторам. Корпорация осуществляет экспертизу, конкурсный отбор и реализацию инвестиционных проектов, используя при этом средства, выделяемые им для централизованных капитальных вложений, кредиты ЦБ России, привлечённые и собственные средства.

Важнейшим фактором, влияющим на объём инвестиций является рыночная процентная ставка. Она зависит от характера спроса на инвестиционные средства.

Капитал пользуется спросом, так как он производителен и является неотъемлемым фактором производства. Спрос на капитал - это прежде всего спрос на инвестиционные средства, необходимые для приобретения производственных фондов без которых невозможен процесс нормального воспроизводства. Предложение капитала это отказ от его использования в данный момент. Таким образом, совпадение спроса ссудного капитала с его предложением устанавливает категорию процента.

Ставкой или нормой процента называется отношение дохода на капитал, предоставленный в ссуду, к самому размеру ссужаемого капитала. При определении уровня ставки процента важную роль играет фактор риска: чем выше риск при предоставлении ссуды, тем выше должна быть ставка процента.

Рыночная ставка процента играет важную роль при принятии инвестиционных решений. Предприниматель всегда сравнивает ожидаемый уровень дохода на капитал с текущей рыночной ставкой процента. Сами по себе инвестиции нельзя считать рентабельными или нерентабельными, если не принимать во внимание ставку процента. Различается номинальная и реальная процентная ставка. Номинальная - это текущая рыночная ставка без учётов инфляции. Реальная- это номинальная ставка за вычетом ожидаемых темпов инфляции.

Таким образом, процент выполняет важную задачу эффективного распределения ресурсов в рыночном хозяйстве, выбор наиболее доходного из возможных инвестиционных проектов [6, c.153].

2. Иностранные инвестиции в России.

2.1 Сложившаяся ситуация в данный момент.

В 2005году в Россию поступило 53,7млрд. долл. иностранных инвестиций, т.е. на 32,4% больше, чем в 2004г. Уровень, 2004г. который, до этого был максимальный, в абсолютном выражении превышен сразу на 13 млрд. долл. При этом в течение 2005г. приток капитала крайне неравномерный. В 1 полугодие в страну поступило всего 16,5млрд. долл., а за 3 квартала- 26,8 млрд. долл. Таким образом, за 4 квартал 2005г. в страну пришло столько же капитала, сколько за девять предыдущих месяцев вместе взятых. При этом прямые инвестиции были самыми высокими (38,8%). Это привело к росту их доли в притоке и накоплениях иностранного капитала. Среди видов прямых инвестиций наиболее значительно выросли объемы лизинга (Таблица 1).

Таблица 1

Динамика притока основных видов иностранных инвестиций в 2005г. по сравнению с 2004г.

|

2005г. |

2004г. в % |

||||

|

млн. долл. |

в % |

||||

|

к 2004г. |

к итогу |

к 2003г. |

к итогу |

||

|

Инвестиций, всего |

53651 |

132,4 |

100 |

136,4 |

100 |

|

Прямые инвестиции |

13072 |

138,8 |

24,4 |

138,9 |

23,3 |

|

взносы к капитал |

10360 |

141,8 |

19,3 |

в 3,3раз |

18 |

|

лизинг |

143 |

в 6,2 раза |

0,3 |

117,4 |

0,1 |

|

кредиты по зарубежным совладельцам предприятий |

2165 |

127,7 |

4 |

80,5 |

4,2 |

|

прочие прямые инвестиции |

404 |

102 |

0,8 |

16,4 |

1 |

|

Портфельные инвестиции |

453 |

136,3 |

0,8 |

83 |

0,8 |

|

акции и паи |

328 |

108,9 |

0,6 |

81,8 |

0,7 |

|

долговые ценные бумаги |

125 |

в 4 раза |

0,2 |

96,7 |

0,1 |

|

Прочие инвестиции |

40126 |

130,5 |

74,8 |

136,6 |

75,9 |

|

торговые кредиты |

6025 |

156,6 |

11,2 |

129,4 |

9,5 |

|

прочие кредиты |

33745 |

127,7 |

62,9 |

137,4 |

65,2 |

|

на срок до 180 дней |

2656 |

70,1 |

4,9 |

95 |

9,3 |

|

на срок свыше 180 дней |

31089 |

137,4 |

58 |

148,6 |

55,9 |

|

прочие |

356 |

72,3 |

0,7 |

151,5 |

1,2 |

«Источник: данные журнала Банковское дело».

Это обстоятельство свидетельствует о повышении значения лизинга как инструмента инвестиционного сотрудничества. Далее по темпам роста среди видов прямых инвестиций следуют взносы в капитал. Нельзя не отметить, что в 2004г. рост взносов в капитал был более существенным. В 2005г. продолжился рост кредитов от иностранных совладельцев предприятий, а объем прочих прямых вложений остался практически неизменным.

Портфельные инвестиции в 2005г. росли быстрее среднего уровня (36,3%), но их доля снова сократилась, на этот раз из-за опережающего роста прямых капиталовложений. Абсолютным лидером по динамике, но не по объему среди видов портфельных инвестиций стали долговые ценные бумаги. Это обстоятельство может свидетельствовать о постепенном росте доверия иностранных инвесторов к иностранному рынку. Портфельные инвестиции в развитых странах имеют существенное значение, чем прямые капиталовложения в России они остаться крайне незначительными во многом из-за низкого доверия со стороны иностранных партнеров.

Лидером прошлых лет являться прочие инвестиции, темпы их роста в 2005г. были ниже среднего уровня (30,5%). Соответственно их доля несколько сократилась. Как и прежде, основную роль играют прочие кредиты на срок свыше 180 дней. Их роль в общем объеме притока прочих инвестиций в 2005г. составила 77%. В основном эти кредиты, предназначены для обслуживания внешнеторговых операций. С учетом того, что доля России в международной торговле, по данным ВТО, сейчас быстро растет, оснований полагать, что значение данного вида инвестиций в абсолютном выражении будет снижаться, пока нет [12, c.23].

Объем накоплений в России иностранных инвестицийпо итогам 2005г. составил практически 112млрд. долл., что на 36,6% больше по сравнению с соответствующим периодом предыдущего года (Таблица 2).

Таблица 2

Динамика и структура иностранных инвестиции в РФ на конец 1999-2005гг.

|

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

||||||||

|

млрд.долл. |

% |

млрд.долл. |

% |

млрд.долл. |

% |

млрд.долл. |

% |

млрд.долл. |

% |

млрд.долл. |

% |

млрд.долл. |

% |

|

|

Всего |

29,3 |

100 |

32 |

100 |

35,6 |

100 |

42,3 |

100 |

57 |

100 |

82 |

100 |

112 |

100 |

|

Прямые |

12,8 |

43,6 |

16,1 |

50,4 |

18,2 |

51 |

20,5 |

48 |

26,1 |

46 |

36,1 |

44,1 |

49,7 |

44,5 |

|

Портфельные |

0,3 |

1,1 |

0,5 |

1,6 |

1,2 |

3,5 |

1,3 |

3,1 |

1,4 |

25 |

1,6 |

1,9 |

1,9 |

1,7 |

|

Прочие |

16,2 |

55,3 |

15,4 |

48 |

16,2 |

46 |

20,5 |

49 |

29,5 |

52 |

44,3 |

54 |

60,1 |

53,8 |

«Источник: данные Росстата».

Годом раньше эти показатели были примерно на 30млрд. долл. меньше. Именно таков был в 2005г. чистый приток иностранного капитала

«Рис 1. Поступление иностранных инвестиций в РФ за 1999-2005г.»

Наибольший удельный вес в накопленном иностранном капитале по итогам 2005г. приходиться, как и все последние годы, на прочие инвестиции, осуществляемые на возвратной основе (торговые кредиты, кредиты международных финансовых организаций пр.)-53,8% (на конец 2004г.-54%), доля прямых инвестиций составила 4,5% (44,1%), портфельных 1,7% (1,9%). Доля накоплений прямых инвестиций в 2005г. выросла впервые с 2001г., а в абсолютном выражении они достигли порядка 50млрд. долл. Теперь рассмотрим структуру диспропорций в ежегодном притоке иностранного капитала в Россию (Таблица 3).

Таблица 3

Динамика и структура ежегодного притока иностранных инвестиций в Россию.

|

1995 |

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

|

|

Всего |

2983 |

6970 |

11773 |

9560 |

10958 |

10958 |

14258 |

19780 |

29699 |

40509 |

53651 |

|

Прямые в % к итогу |

67,7 |

35 |

28,6 |

44,6 |

40,4 |

40,4 |

27,9 |

20,2 |

22,8 |

23,3 |

24,4 |

|

Портфельныев % к итогу |

1,3 |

1,8 |

1,6 |

0,3 |

1,3 |

1,3 |

3,2 |

2,4 |

1,4 |

0,8 |

0,8 |

|

Прочие в % к итогу |

31 |

63,2 |

69,8 |

55,1 |

58,1 |

58,3 |

68,9 |

77,4 |

75,8 |

75,9 |

74,8 |

«Источник: данные журнала Вопросы статистики».

Сегодня на прямые инвестиции приходиться не более четверти всего ежегодного притока иностранных инвестиций в Россию. А поскольку именно этот вид вложений учитывается в международной статистике, то позиции нашей страны на мировом рынке капитала пока выглядят весьма скромно с ее реальным потенциалом [14, c.96].

Российские правительственные структуры справедливо называют 2005г. крайне благоприятным с точки зрения притока иностранного капитала, имея ввиду, что прямые инвестиции в абсолютном выражении впервые достигли 13млрд. долл. До 2002г. включительно этот показатель практически не превышал уровень в 4 млрд. долл. Но в 2003г. наконец-то наметился прорыв и на этом направлении- 6,8млрд. долл., а 2004г. тенденция окрепла-9,5млрд. долл.

Сегодня же на основе результатов 2005г. прогнозы представителей правительства становятся еще более оптимистичными. говориться об удвоении прямых иностранных инвестиций в России к 2008г. Ожидается, что рост инвестиций в 2006г. составит 11,3%, в 2018г.-2,2%, в 2008г.-9,4% и, таким образом в абсолютном итоге достигнут 347млрд. долл.

2.2 Отраслевая и региональная структура распределения иностранных инвестиций. Основные инвесторы.

Рассмотрим подробно объем инвестиционных накоплений на конец 2005г. в основных сферах экономики (Таблица 4).

Таблица 4

Иностранные инвестиции в России в 2005г. по некоторым основным видам деятельности, млн. руб.

|

накоплено |

прочие |

||||||

|

всего |

% |

пряные |

портфельные |

прочие |

всего |

% |

|

|

Всего |

111718 |

100 |

49662,4 |

1899,2 |

60156,4 |

53651 |

100 |

|

Сельское хозяйство |

643,5 |

0,6 |

485,8 |

1,4 |

156,4 |

156,1 |

0,3 |

|

Добыча полезных ископаемых |

21644 |

19,4 |

12870,9 |

68,5 |

8704,1 |

6002,8 |

11,2 |

|

Добыча нефти и газа |

18989 |

17 |

12297,4 |

36,8 |

6654,3 |

4876,9 |

9,1 |

|

Добыча металлических руд |

666,6 |

0,6 |

284,4 |

0 |

382,2 |

246 |

0,5 |

|

Продолжение таблицы 4 |

|||||||

|

Обрабатывающие производства |

34587 |

31 |

19338,3 |

416,2 |

14832,1 |

17987,4 |

33,5 |

|

Производство пищевых продуктов |

4028,9 |

3,6 |

3162,7 |

123,8 |

742,5 |

1043,4 |

1,9 |

|

Текстиль и швейное производство |

121,4 |

0,1 |

102,4 |

0 |

18,9 |

20,2 |

0 |

|

Обработка древесины |

1518,2 |

1,4 |

958,1 |

0 |

560 |

512,1 |

1 |

|

Химическое производство |

1483,6 |

1,3 |

604,3 |

57,4 |

821,9 |

1440,3 |

2,7 |

|

Металлургическое производство |

10137 |

9,1 |

6281 |

21,3 |

3835 |

3087,4 |

5,8 |

|

Производство готовых металлургических изделий |

310,7 |

0,3 |

275,5 |

0,2 |

35 |

332,5 |

0,6 |

|

Производство электрооборудования |

413,8 |

0,4 |

255 |

7,9 |

150,9 |

162,1 |

0,3 |

|

Производство транспортных средств |

1533,4 |

1,4 |

752,8 |

130,3 |

650,3 |

947,8 |

1,8 |

|

Производство автомобилей |

1414,3 |

1,3 |

699,8 |

127,7 |

586,8 |

863,1 |

1,6 |

|

Производство и распределение электроэнергии |

640,8 |

0,6 |

252,4 |

210,5 |

178 |

327,6 |

0,6 |

|

Строительство |

821,1 |

0,7 |

555,9 |

9,2 |

256,1 |

228,3 |

0,4 |

|

Оптовая торговля |

26451 |

23,7 |

2588,3 |

5,1 |

23857 |

19573,8 |

36,5 |

|

Розничная торговля |

1604,1 |

1,4 |

534,9 |

0,3 |

1068,8 |

667,8 |

1,2 |

|

Транспорт и связь |

9919,1 |

8,9 |

3624,3 |

507,1 |

5787,7 |

3840,5 |

7,2 |

|

Деятельность в области электросвязи |

6501,8 |

5,8 |

863,6 |

372,9 |

5265,4 |

3287,5 |

6,1 |

|

Финансовая деятельность |

5598 |

5 |

3561,5 |

341,5 |

1695 |

1812,6 |

3,4 |

|

Финансовое посредничество |

5429,8 |

4,9 |

3441,9 |

329,6 |

1658,2 |

1737,2 |

3,2 |

|

Страхование |

14,2 |

0 |

13,7 |

0,5 |

0 |

1,6 |

0 |

|

Управление финансовыми рынками |

51,2 |

0 |

29,4 |

0,2 |

21,5 |

28,9 |

0,1 |

|

Биржевые операции |

82,7 |

0,1 |

67,6 |

0 |

15,1 |

42,9 |

0,1 |

|

Операции с недвижимостью |

8323,2 |

7,5 |

0,2 |

321,8 |

2953,1 |

2601,9 |

4,8 |

|

Использование информационных технологий |

101,6 |

0,1 |

67,9 |

0 |

33,7 |

84,6 |

0,2 |

|

НИОКР |

138,2 |

0,1 |

116,9 |

1,2 |

20 |

16,7 |

0 |

|

Исследование конъектуры рынка |

1024,8 |

0,9 |

821,7 |

11,2 |

191,9 |

175,4 |

0,3 |

|

Консультации в области коммерческой деятельности |

1337,3 |

1,2 |

923 |

285,1 |

129,2 |

149,3 |

0,3 |

|

Архитектура |

2560,5 |

2,3 |

985,9 |

0,4 |

1574,2 |

1051,7 |

2 |

«Источник: данные Росстата».

В сельском хозяйстве, как и прежде, уровень иностранных инвестиций как и прежде мал, (0,6%) от общего вложений в страну. Это объясняется тем, что зарубежным партнерам намного выгоднее ввозить готовую сельхоз продукцию, которая во многих странах производиться в избытке, чем создавать у нас конкурентные производства. Исключения составляют только в сельскохозяйственные предприятия, предназначенные для поставки сырья для пищевых производств. Здесь преобладают прямые капиталовложения 75%, которые позволяют инвесторам реально контролировать производственный процесс и управлять им.

Пятая часть всех иностранных инвестиций накопленных в РФ, сосредоточена в сфере добычи полезных ископаемых. Это сфера в 2005г. аккумулировала порядка 10% всех поступивших в нашу страну за год инвестиций из-за рубежа. Абсолютным лидером является здесь добыча сырой нефти, на долю которой по прежнему приходиться 17% всех накопленных капиталов. В этой сфера так же доминируют прямые инвестиции 65%, поскольку иностранные партнеры стремятся получить контроль над ключевыми российскими месторождениямитопливных ресурсов.

Среди других видов полезных ископаемых иностранцев в России привлекают металлические руды, однако, доля вложений в них всего 0,6% от общего объема накоплений.

Обрабатывающие производства являются самой крупной сферой иностранных вложений по итогам 2005г. (31% накоплений и 33,5% притока).

Прежде всего, следует отметить металлургические производства, где сосредоточено 9% всех накоплений в России иностранных инвестиций и доля прямых вложений составляет 62%. Правда, доля тесно связанного с этой сферой производства готовых металлургических изделий в накопленных иностранных капиталовложениях пока мала -0,3%. Зарубежных партнеров интересует, прежде всего, полуфабрикаты металлургического производства. Значительные инвестиции аккумулированы в производстве пищевых продуктов 3,6%. При этом значение металлургической и пищевой промышленности в притоке капитала из-за рубежа постепенно снижается, что связано с закреплением иностранцев в этом сегменте российского рынка. Похожая ситуация с замедлением темпов притока инвестиций наблюдается в производстве табачных изделий [18, c.22].

Среди потенциально новых лидеров по привлечению иностранных инвестиций в обрабатывающую промышленность необходимо отметить химическое производство (2,7% притока и 1,3% накоплений в 2005г.) и производство автомобилей (1,6 и 1,3% соответственно). Доля последней сферы в ближайшие годы может существенно вырасти, если успешно завершаться переговоры о создании в России производственных предприятий крупнейших автомобильных концернов мира.

Доля вложений в этой сфере уже сейчас находиться на уровне 50% и должна вырасти в ближайшем будущем.

Стабильный интерес иностранцев вызывает отрасль обработки древесины и производства изделий из дерева.

Отдельно хотелось бы отметить те сферы обрабатывающей промышленности, куда иностранный капитал идет неохотно, но где назрела острая проблема реструктуризации и модернизации. Текстильное производство, производство электрического, электронного и оптического оборудования, производство электрических машин, аппараты для радио телевидения и связи, производство измерительных и оптических приборов – все эти сферы обойдены вниманием иностранных инвесторов. Зарубежным партнерам гораздо выгоднее импортировать в нашу страну готовое оборудование с высокой долей добавления стоимости, чем организовывать совместные производства аналогичной продукции.

В подтверждение высокой заинтересованности иностранных партнеров в развитие импорта их продукции в Россию можно привести данные по объему зарубежных капиталовложений в сфере оптовой торговли, куда входит и внешняя торговля. На конец 2005г. здесь было аккумулировано почти 24% всех иностранных инвестиций, причем 90% составляли кредиты. Доля торговли в притоки капитала была самой высокой среди всех видов деятельности-35,6%

Среди других сфер наибольший интерес иностранных инвесторов вызывает растущий рынок электросвязи 6,1% притока и деятельность сухопутного транспорта 0,5%. При этом на транспорте преобладают прямые инвестиции 92%, а 81%.в электросвязи кредиты.

Отдельно стоит остановиться на сфере финансовой деятельности, вокруг которой в связи с предполагаемым вступлением России в ВТО развернулись споры о приемлемой сфере допуска иностранцев на отечественный рынок. Сегодня эта сфера в целом аккумулирует 5% всех капиталов, накопленных в РФ, из которых 64% приходиться на прямые инвестиции. Речь идет, прежде всего, о вложениях в банки с иностранными инвестициями на территории России.

Зарубежные инвестиции в страховую сферу пока ничтожно малы. Большой популярностью у иностранных инвесторов пользуется сфера операций с недвижимостью, ее доля в накоплениях и притоке в 2005г. составляет 7,5 и 4,8% соответственно. Такой рост, можно предположить, связан с ростом цен на недвижимость в России и, прежде всего в Москве. Доля прямых инвестиций в данной отрасли составляет 61%

Значительные объемы капиталов вложены зарубежными инвесторами в такую сферу как архитектура, инженерно-техническое проектирование, геологоразведочные работы. В 2005г. ее доля в притоке составила 2%, а накоплений 2,3%.

Среди услуг для бизнеса наибольшей популярностью сегодня пользуется исследование конъектуры рынка и выявление общественного мнения, а также в консультировании по вопросам коммерческой деятельности и управления.

Нельзя не обратить внимание на участие зарубежных инвесторов в финансировании в России таких приоритетных сфер, как научные исследования и разработки, а также деятельность с использованием вычислительной техники и информационных технологий, доля капитальных вложений здесь составляет всего 0,1%. Очевидно, России предстоит еще немало сделать, чтобы выработать действенный алгоритм привлечения зарубежных инвестиций для финансирования приоритетных отраслей экономики, связанных с НТП [11, c.37].

Теперь проведем анализ иностранных капиталовложений по федеральным округам (Таблица 5).

Таблица 5

Региональное распределение инвестиций в РФ по итогам за 2005г., млн. долл.

|

накоплено |

прочие |

||||||

|

всего |

% |

пряные |

портфельные |

прочие |

всего |

% |

|

|

Всего |

111718 |

100 |

49662,4 |

1899,2 |

60156,4 |

53651 |

100 |

|

Центральный ФО |

59197,4 |

53,3 |

23019,3 |

1232,2 |

35245,9 |

28930,4 |

53,9 |

|

Костромская обл. |

606,9 |

0,5 |

360,9 |

13,4 |

232,6 |

214,8 |

0,4 |

|

Липецкая обл. |

6187,1 |

5,5 |

6162 |

10,5 |

14,6 |

44,2 |

0,1 |

|

Московская обл. |

6209,3 |

5,6 |

4296,9 |

68,6 |

1843,7 |

2737,4 |

5,1 |

|

Город Москва |

44284,4 |

39,6 |

11126,7 |

1032,1 |

32125,6 |

25228 |

47 |

|

Северо-западный ФО |

7778,1 |

7 |

3381,8 |

177,4 |

4218,9 |

3469,9 |

6,5 |

|

Архангельская обл. |

1106,1 |

1 |

229,9 |

34,7 |

841,5 |

643,3 |

1,2 |

|

Вологодская обл. |

1427,2 |

1,3 |

81 |

9,9 |

1336,3 |

431 |

0,8 |

|

Ленинградская обл. |

1232,7 |

1,1 |

1064,1 |

0 |

168,6 |

351,2 |

0,7 |

|

Город Санкт-Питербург |

2675,3 |

2,4 |

1116 |

74 |

1485,2 |

1417,2 |

2,6 |

|

Продолжение таблицы 5 |

|||||||

|

Южный ФО |

4181,6 |

3,7 |

3480,3 |

117 |

584,3 |

987,3 |

1,8 |

|

Краснодарский край |

3097,2 |

2,8 |

2870,1 |

91,9 |

135,2 |

463,9 |

0,9 |

|

Ставропольский край |

266,2 |

0,2 |

183,6 |

0,5 |

82,2 |

61 |

0,1 |

|

Волгоградская обл. |

187,8 |

0,2 |

103 |

0,6 |

84,2 |

16,4 |

0 |

|

Ростовская обл. |

553,6 |

0,5 |

277,6 |

0,8 |

275,2 |

412 |

0,8 |

|

Приволжский ФО |

4241 |

3,8 |

1612,2 |

255,5 |

2373,3 |

2173,4 |

4,1 |

|

Республика Татарстан |

1180,5 |

1,1 |

335,6 |

197,4 |

347,5 |

432,6 |

0,8 |

|

Нижегородская обл. |

372,8 |

0,3 |

245,2 |

24,8 |

102,8 |

102,8 |

0,2 |

|

Пермский край |

401,2 |

0,4 |

102,6 |

12 |

286,7 |

201,1 |

0,4 |

|

Самарская обл. |

1322,3 |

1,2 |

533,9 |

10,1 |

778,2 |

922,6 |

1,7 |

|

Уральский ФО |

11745,6 |

10,5 |

2329,2 |

7,9 |

9408,4 |

5364,8 |

10 |

|

Свердловская обл. |

1243,1 |

1,1 |

291,5 |

5 |

946,6 |

1093,8 |

2 |

|

Тюменская обл. |

9525,8 |

8,5 |

1824,1 |

1,5 |

7700,2 |

3433,2 |

6,4 |

|

Челябинская обл. |

969 |

0,9 |

207,5 |

1,4 |

760,1 |

832,9 |

1,6 |

|

Сибирский ФО |

7686 |

6,9 |

3558,2 |

104,1 |

4023,7 |

6790,5 |

12,7 |

|

Красноярский край |

833,1 |

0,7 |

51,2 |

2,3 |

779,6 |

660,7 |

1,2 |

|

Иркутская обл. |

374,5 |

0,3 |

105,9 |

48,9 |

219,7 |

217,1 |

0,4 |

|

Омская обл. |

5410,2 |

4,8 |

2975,9 |

6,5 |

2427,9 |

5145,8 |

9,6 |

|

Дальневосточный ФО |

16588,3 |

14,8 |

12281,3 |

5,1 |

4301,8 |

5934,7 |

11,1 |

|

Республика Саха |

1599,5 |

1,4 |

162,7 |

0 |

1436,8 |

669 |

1,2 |

|

Приморский край |

445,3 |

0,4 |

211 |

2,1 |

232,2 |

30,4 |

0,1 |

|

Хабаровский край |

470,3 |

0,4 |

97,8 |

2,8 |

369,7 |

245,5 |

0,5 |

|

Сахалинская обл. |

13587 |

12,2 |

11594,3 |

0,2 |

1992,5 |

4861,6 |

9,1 |

«Источник: данные журнала Экономист».

Лидером по объему привлеченных и накопленных инвестиций является Центральный федеральный округ. Крупнейший вклад в этот показатель вносит Москва. Хорошие показатели по привлечению иностранного капитала у Московской и Липецкой областей, причем доля первой в притоке иностранных инвестиций высока. В Липецкой области процесс поступления инвестиций несколько заторможен. Возможно, это связано с тем, что все необходимые вложения, прежде всего итальянскими инвесторами, уже сделаны и созданные на их основе предприятия и начали производство.

Московская область стала центром притяженияинвестиций в пищевую промышленность, есть неплохие перспективы по развитию автомобильных производств.

В целом по Центральному округу доминируют прочие инвестиции -60%, и это происходит из-за доминирования последних в Москве, где их доля составила 73%. Столица по итогам 2005г. аккумулировала почти 54% всех кредитов накопленных в стране. Это объясняется ключевым положением Москвы для российского бизнеса. Здесь находятся головные офисы большинства крупнейших кампаний. Эти фактыгарантируют Москве и Центральному округу лидерство и по иностранным инвестициям в дальнейшем.

Второе место по вложению иностранных инвестиций отводиться Дальневосточному федеральному округу. Здесь самая высокая по стране в целом доля прямых иностранных инвестиций-74%. Основной вклад вносит Сахалинская область, которая на втором месте после Москвы по объему накопленных иностранных инвестиций 12,2%. Это объясняется интересом иностранцев к серии проектов «Сахалин».

На третьем месте Уральский федеральный округ, где лидером долгое время является нефте- и газоносная Тюменская область 8,5%. В ней преобладают прочие иностранные инвестиции 81%.

Четвертое и пятое место делят Сибирь и северо-запад России. В них лидерами являются Омская область и Санкт-Петербург, причем перспективы последнего могут усилиться. Это произойдет благодаря открытию новых автомобильных производств, а также реализации планов правительства по организации на территории региона особой технико-внедренческой экономической зоны и сферы информационных технологий. Пока доля прямых вложений в Сибирском округе составляет-46%, а в Северо-Заподном-44%.

Шестое и седьмое места по итогам 2005г. достались Приволжскому и Южному федеральному округам. В Южном округе обращает на себя внимание Краснодарский край, где доля накопленных иностранных инвестиций 2,8%. Очень высока в этом регионе доля прямых инвестиций 93%.

«Рис.2 Распределение иностранных инвестиций за 2005г. по федеральным округам РФ млн. долл.

В 2005году основными инвесторами в РФ были: Люксембург, Кипр, Нидерланды, Великобритания, Германия, США, Франция, Швейцария, Британские Виргинские и Багамские острова (Таблица 6) [10, c.65].

Таблица 6

Инвестиции из основных стран-инвесторов в РФ в 2005г., млн. долл.

|

накоплено на конец 2005г. |

поступило в 2005г. |

||||||

|

всего |

% к итогу |

пряные |

портфельные |

прочие |

всего |

% к итогу |

|

|

Всего |

111718 |

100 |

49662,4 |

1899,2 |

60156,4 |

53651 |

100 |

|

в том числе 10 стран лидеров |

99113,3 |

88,7 |

43413,6 |

1636,5 |

54063,4 |

46716 |

87,2 |

|

Люксембург |

20982,8 |

18,8 |

450,2 |

1,4 |

20531,2 |

13840,7 |

25,8 |

|

Кипр |

19210,1 |

17,2 |

13854,5 |

879,1 |

4476,5 |

5115,5 |

9,5 |

|

Нидерланды |

18907,2 |

16,9 |

16123,4 |

31,4 |

2752,5 |

8897,6 |

16,6 |

|

Великобритания |

12742,8 |

11,4 |

2039,6 |

143,6 |

10559,7 |

8587,6 |

16 |

|

Германия |

9722,5 |

8,7 |

2710,4 |

28,9 |

6983,2 |

3010,1 |

5,6 |

|

США |

6836,2 |

6,1 |

4359 |

404,3 |

2072,8 |

1554,4 |

2,9 |

|

Франция |

3915,2 |

3,5 |

901,7 |

0 |

3013,5 |

1428,4 |

2,7 |

|

Виргинские острова |

2458,5 |

2,2 |

1198,9 |

60,5 |

1199,1 |

1211,1 |

2,3 |

|

Швейцария |

2362,5 |

2,1 |

1126,4 |

85,6 |

1150,6 |

2013,7 |

3,8 |

|

Багамские острова |

1975,5 |

1,8 |

649,5 |

1,7 |

1324,3 |

729,9 |

1,4 |

|

Австрия |

1396,9 |

1,3 |

495,3 |

42,1 |

859,5 |

1056,9 |

2 |

|

Ирландия |

1238,6 |

1,1 |

264,9 |

0,2 |

973,5 |

595,2 |

1,1 |

|

Финляндия |

1103,4 |

1 |

626,1 |

24,5 |

452,8 |

354,8 |

0,7 |

|

Индия |

726,5 |

0,7 |

15,1 |

0 |

711,4 |

358,2 |

0,7 |

|

Япония |

567 |

0,5 |

174,9 |

0,5 |

391,6 |

165,2 |

0,3 |

|

Китай |

218,7 |

0,2 |

148,8 |

0,5 |

69,4 |

127,3 |

0,2 |

«Источник: данные Росстата»

На долю этих стран пришлось 88,7% всех и 87,4% прямых накопленных инвестиций в РФ.

Люксембург в 2005г. впервые стал лидером по притоку капитала в Россию, причем с существенным превосходством над преследователями: 25,8% по сравнению с 16,6 и 16% у Нидерландов и Великобритании. Прежние лидеры – Кипр, Германия и США – оказались на вторых ролях соответственно с 9,5;5,6;2,9% поступивших в Россию капиталов. Стабильные позиции Франции и Великобритании и оффшорные инвесторов из Виргинских и Багамских островов.

На инвесторов из оффшорных территорий пришлось в целом более 40% всех капиталов направленных в Россию. Главную роль здесь играют сильные позиции Люксембурга и Кипра, которые вмести по итогам 2005г. лидируют как по поступившим, так и накопленным инвестициям в РФ аккумулировав 36% всех капиталов. Помимо Кипра высокой долей прямых инвестиций характеризуются Нидерланды 85%

Говоря об отраслевых приоритетах инвесторов из различных стран, необходимо, прежде всего, отметить исключительно высокий интерес представителей Нидерландов к добыче топливно-энергетических полезных ископаемых в России. На них пришлось ¾ всех вложений в отрасль. Также относительно высокий интерес к добыче полезных ископаемых в целом проявили США и Люксембург.

В обрабатывающих производствах в числе основных инвесторов снова представители Нидерландов 23%, а также Великобритании, Кипра и Германии

Речь идет, прежде всего, о химической и металлургическом производстве, производстве готовых металлических изделий. Великобритания и Люксембург практически поровну поделили вложения в сферу связи. В финансовой деятельности около 1/3 пришлось на вложения из Кипра. В операция с недвижимостью лидируют Багамские острова 23%, Кипр и Великобритания[16, c.72].

«Рис 3. Основные страны-инвесторы в РФ в 2005г.»

2.3 Иностранные инвестиции в Брянскую область.

Одной из центральных проблем, стоящих перед Брянской городской администрацией, является обеспечение экономического роста на основе кардинальной структурной перестройки экономики. Для решения стратегических задач структурной перестройки экономики города требуется мобилизация весьма значительных инвестиционных ресурсов. Реализация структурной политики предопределяет необходимость перехода к целенаправленной политике по восстановлению инвестиционного процесса в экономике города. Следует отметить, что состояние инвестиционного климата является одним из важнейших показателей общеэкономической ситуации и перспектив развития региона. Рост инвестиций является одним из основных факторов, способствующих подъему промышленного производства, общему оздоровлению экономики, решению проблем обновления региональной технической и технологической базы, изношенности основных фондов в промышленности. Только привлечение инвестиций в экономику может предотвратить невосполнимые потери экономического потенциала. По совокупности природно-географических, политических условий, обеспеченности квалифицированными кадрами, по оценке отечественных и зарубежных экспертов г. Брянск является инвестиционно– привлекательным регионом. Вместе с тем, уровень инвестиционной активности в городе не адекватен уровню ее потенциальной инвестиционной привлекательности. Экономический журнал “Эксперт” ежегодно публикует инвестиционный рейтинг российских регионов. В отношении нашего города цифры вызывают положительный оптимизм. В рейтинге потенциала за 2004 год город занимает 24-е место.

Среди

стран, осуществлявших вложения, наибольшую активность проявили Германия,

Австрия, Нидерланды, Украина, Беларусь.

«Рис 4 Иностранные инвестиции в Брянскую область».

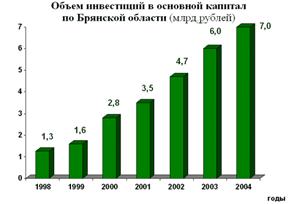

«Рис 5 Объем инвестиций в основной капитал по Брянской области».

Темп роста объемов инвестиций в Брянской области по сравнению с 1998 годом превышал средние показатели, как по Российской Федерации, так и по Центральному федеральному округу. В 2004 году объемы подрядных работ в сопоставимых ценах возросли на 0,3 процента. По этому показателю среди регионов Центрального федерального округа Брянская область заняла 13 место [23-24].

Основной целью региональной инвестиционной политики на 2003 – 2006 годы является обеспечение экономического подъема за счет привлечения инвестиций в эффективные и конкурентно способные производства и виды деятельности, способные обеспечить создание собственного инвестиционного потенциала города и содействовать ориентации отраслей и производств к рыночным условиям. Что позволит им сохранить устойчивое положение на внутреннем рынке и активизировать продвижение на внешний рынок. На этой основе должны решаться задачи обеспечения занятости и доходов населения, расширения налоговой базы и сбалансированности бюджета, ослабляться напряженность в социальной сфере. Реализовать поставленную цель можно на основе проведения последовательной политики, направленной на поддержку инвестиционной деятельности на территории города, отработки механизмов мобилизации бюджетных и внебюджетных финансовых ресурсов для реализации инвестиционных программ, привлечения внешних инвестиций и повышения эффективности их использования.

Для этого предстоит решить следующие задачи:

- создать законодательное, организационное, инфраструктурное и ин формационное обеспечение для осуществления инвестиционной деятельности;

- привлечь внимание российских и иностранных инвесторов к городу Брянску, показать привлекательные для потенциальных инвесторов характеристики города и представить ее как перспективного партнера, обеспечить активное взаимодействие с потенциальными участниками инвестиционного процесса с целью вовлечения их в инвестиционный процесс;

- обеспечить продвижение инвестиционных проектов предприятий го рода на российский и внешний рынки инвестиционных проектов;

- содействовать предприятиям города в привлечении частных инвестиций;

- обеспечить участие города в реализации федеральных целевых программ;

- мобилизовать инвестиционные ресурсы города и обеспечить их эффективное использование;

- осуществлять оценку инвестиционного потенциала города. Региональная инвестиционная политика осуществляется на основе следующих принципов:

- обеспечения государственной поддержки инвестиционной деятельности на территории города;

- обеспечения инвесторам равных прав на получение государственной поддержки в инвестиционной деятельности;

- конкурсного отбора проектов для включения в инвестиционную программу города;

- предоставления инвесторам гарантий от инвестиционных рисков;

- льготного (в первую очередь налогового) режима осуществления инвестиционной деятельности на территории города;

- совместного государственного и частного финансирования быстро окупаемых и высокоэффективных проектов;

- инвестиционной направленности бюджетной политики при соблюдении принципа разумной достаточности на остальных направлениях расходов.

- Корректировка региональной инвестиционной политики осуществляется на основе мониторинга и анализа инвестиционных процессов в городе Брянске.

Региональная инвестиционная политика проводится на основе реализации следующих мероприятий:

- осуществление мониторинга инвестиционной деятельности и систематизация информации о соискателях инвестиций и инвесторах;

- создание эффективных механизмов мобилизации и концентрации финансовых ресурсов для реализации инвестиционных программ;

- обеспечение участия города в федеральных целевых программах;

- привлечение частных отечественных и иностранных инвестиций;

- разработка городских нормативно-правовых и законодательных актов, регулирующих инвестиционную деятельность;

- развитие инвестиционной инфраструктуры города, необходимой для обслуживания инвестиционной деятельности финансово-кредитных организаций, страховых компаний, профессиональных участников рынка ценных бумаг, консалтинговых, аудиторских, оценочных и других фирм, формирование инвестиционного имиджа города в России и за ее пределами.

Наличие инвестиционной инфраструктуры является необходимым условием привлечения инвестиций в город. В целях формирования системы обслуживания инвестиционного процесса в городе будут активно привлекаться финансово-кредитные, консалтинговые и другие организации к реализации инвестиционной политики на территории города на конкурсной основе. В городе имеются предпосылки для развития современной инфраструктуры фондового рынка.

По отношению к институтам инвестиционной инфраструктуры усилия Брянской городской администрации будут направлены на:

- консолидацию инвестиционного потенциала в целях реализации инвестиционной программы города;

- привлечение банков, профессиональных участников рынка ценных бумаг, страховых, аудиторских организаций к разработке нормативно-правовой базы, регламентирующей развитие инвестиционной деятельности на территории области, оказанию услуг предприятиям по подготовке инвестиционных проектов, поиску инвесторов;

- содействие в формировании финансово-инвестиционных компаний, лизинговых компаний, создание условий для накопления ими инвестиционного потенциала.

Взаимоотношение Брянской городской администрации с инвестиционными институтами в части реализации инвестиционных программ предполагается строить на основе агентских соглашений.

В целях обеспечения всестороннего обслуживания инвестиционной деятельности на территории города внимание Брянской городской администрации должно быть сконцентрировано, в первую очередь, на развитии страхового и фондового рынков. В целях развития регионального страхового рынка должна быть разработана Концепция развития страховой деятельности в городе, направленная на обеспечение, с одной стороны, страховой защиты инвесторов и объектов инвестиционной деятельности, а с другой – на обеспечение притока инвестиционных ресурсов от страховых компаний в реальный сектор экономики. В целях применения страхования при осуществлении инвестиционной деятельности должна быть использована страховая инфраструктура города, как инструмент осуществления страховой защиты инвестиционных программ и проектов на территории города.

Развитие регионального фондового рынка, как инструмента мобилизации и эффективного распределения инвестиционных ресурсов, должно осуществляться, прежде всего, в направлении интеграции области в единую общероссийскую инфраструктуру фондового рынка.

В этом направлении предстоит решить следующие задачи:

- развивать в городе высокотехнологическую инфраструктуру фондового рынка на основе новейших технологий и сложившихся международных стандартов, обеспечить защиту прав инвесторов на основе создания “прозрачного” фондового рынка и системы раскрытия информации об эмитентах и профессиональных участниках рынка ценных бумаг;

- содействовать в создании и развитии элементов инфраструктуры рынка ценных бумаг – регионального депозитария, расчетно-клиринговой палаты.

В рамках реализации инвестиционной политики города и соглашения о сотрудничестве будет привлекаться Брянская торгово-промышленная палата в вопросах поиска инвесторов, разработки инвестиционных проектов, информационном обслуживании предприятий по различным аспектам деятельности, организации выставок, семинаров и встреч потенциальных инвесторов с предпринимателями [23].

3. Приоритетные направления развития иностранных инвестиций.

3.1 Основные направления поступления иностранных инвестиций в Россию

Объем прямых иностранных инвестиций в мире в 2006году должен достичь 1,2 трлн. долларов, что на 22% выше, чем в прошлом. Две трети всех инвестиций приходятся на десять стран. Россия входит в список двадцати ведущих получателей иностранных капиталов. Несмотря на рост конкуренции за инвестиции, приток средств в Россию не сократится. Объем прямых иностранных инвестиций в экономику России в I полугодии 2006года достиг отметки в 6,5 млрд. долларов». Согласно отчету объем прямых иностранных инвестиций к концу 2010 года должен достичь 1,4 трлн. долларов. При этом в 2006году объем инвестиций поднимется до максимального с 2000года уровня, однако темпы роста замедлятся – по мнению экспертов, развивающие рынки могут разочаровать инвесторов. «Модель 2004-2005годов, когда развивающие рынки способствовали глобальному восстановлению прямых иностранных инвестиций, нарушится в 2006году и позднее. Основная часть инвестиций придется на слияния и поглощения между развитыми рынками», - говорится в документе.

Исключением, по мнению экспертов, будет Китай, который станет лидером среди развивающихся стран по темпам роста прямых иностранных инвестиций. Приток инвестиций в Китай в этом году достигнет 86,5млрд. долларов, и в среднесрочной перспективе эта тенденция сохранится или даже будет превышена. Однако к 2010году инвестиции в Китай сократятся до 80млрд. долларов. Согласно отчету, США будут по-прежнему привлекать иностранный капитал. В 2006-2010 годах на долю страны придется четверть мировых прямых иностранных инвестиций. Наибольший объем инвестиций в 2005 году – 164 млрд. долларов – получила Великобритания. В десятку крупнейших получателей инвестиций по итогам 2005 года вошли Великобритания, США, Китай, Франция, Люксембург, Нидерланды, Гонконг, Канада, Сингапур и Германия. Крупные развивающиеся рынки – Бразилия, Мексика, Россия и Индия – входят в двадцатку. Составители отчета считают, что десять ведущих получателей иностранного капитала, среди которых в основном развитые страны, должны привлечь более двух третей мировых прямых иностранных инвестиций [20].

Российская экономика по-прежнему недооценена, хотя отдельные отрасли уже переоценены, например нефтяная промышленность. По мнению российских экспертов, тенденция роста прямых мировых инвестиций носит во многом формальный характер. «Перспективная покупательная способность основных валют падает по мере их эмиссии. Это можно назвать мировой инфляцией. Поэтому рост происходит за счет увеличения номинального объема мировых инвестиций. Объективный рост пришелся на 2004 год, а с 2005 года наблюдается спад». У России в целом хорошие инвестиционные перспективы. «Российская экономика по-прежнему недооценена, хотя отдельные отрасли уже переоценены, например нефтяная промышленность. В связи с этим может возникнуть стагнация. Но в связи с тем, что нефтяная отрасль переоценена формально, без учета запасов, в будущем ситуация изменится, и приток инвестиций будет продолжаться», полагают аналитики. По данным Росстата, объем прямых иностранных инвестиций в экономику России в I полугодии 2006 года увеличился по сравнению с аналогичным периодом 2005 года на 43%, достигнув отметки в 6,5 млрд. долларов. А в 2005 году общий объем прямых иностранных инвестиций в Россию составил 14,6 млрд. долларов. Ведущий эксперт Центра макроэкономического анализа и краткосрочного прогнозирования Дмитрий Белоусов согласен с тем, что Россия «недоинвестирована». «Относительно высоко оценены только «голубые фишки», но и у них еще есть потенциал», - полагает аналитик.

3.2 Инвестиционный имидж России и его совершенствование.

Россия, не испытывающей сейчас недостатка в денежных средствах благодаря благоприятной внешнеэкономической конъюнктуре, важен именно обеспечиваемый ПИИ (прямые иностранные инвестиции) трансферт передовых производственных и управленческих технологий, ноу-хау. Однако, несмотря на постоянный рост иностранных инвестиций в российской экономике, о больших успехах в их привлечении не приходится говорить ни в плане их макроэкономической роли, ни в плане использования потенциальных возможностей. В числе прочего подобная ситуация обусловлена недостаточным вниманием к проблеме инвестиционного имиджа страны.

С теоретической и практической точек зрения важно различать два тесно связанных между собой понятия - инвестиционный климат и инвестиционный имидж. Первое известно широко, второе - гораздо меньше. Инвестиционный климат - комплекс объективных условий инвестирования, охватывающий экономические, политические и социальные компоненты: природные ресурсы, рабочую силу, законодательство и т.д. Благоприятный инвестиционный климат - базовое условие притока капиталовложений из-за рубежа. Однако на практике часто имеют место информационные искажения, влияющие на инвестиционный имидж страны и деформирующие его. Для России эта проблема сейчас стоит весьма остро, поэтому ее следует рассматривать в качестве самостоятельного и немаловажного аспекта экономической политики.

В целом по сравнению с советским периодом международный имидж России заметно улучшился, но сейчас он хуже по сравнению с начальным этапом перестройки и даже первым сроком деятельности нынешнего президента. В противоположность имиджу России как страны в целом ее инвестиционный имидж является более позитивным, хотя здесь наблюдается сложная и неоднородная картина. Он крайне неоднозначно оценивается различными категориями инвесторов, а также СМИ и организациями, в разной степени вовлеченными в процесс международного инвестирования. Специализированные агентства, оценивающие инвестиционную привлекательность стран, в последнее время регулярно повышают наши рейтинги. Standard&Poor's, Moody's, Fitchприсвоили России инвестиционный рейтинг, что способствует повышению имиджа страны в глазах международных инвесторов. Вместе с тем агентства отмечают и существенные негативные характеристики российского рынка, касающиеся, в частности, показателей конкурентоспособности и экономической свободы, имеющих большое значение для инвестиционного климата и имиджа страны.

В целом международные инвесторы по-прежнему оценивают инвестиционную привлекательность России ниже, чем наших основных конкурентов на рынке ПИИ. В 2004г. на долю иностранных фирм в России приходилось лишь 5% всех вложений в основной капитал, тогда как в Бразилии - около 30, Польше - почти 25, США -20, Китае - 10-15%. Правда, в 2005г. благодаря осуществлению ряда крупных проектов статистика зафиксировала активизацию притока иностранных инвестиций. Это работает на улучшение инвестиционного имиджа страны, поскольку наращивание совокупной массы иностранных инвестиций в стране служит позитивным сигналом для внешних инвесторов.

Заинтересованность в создании и поддержании благоприятного инвестиционного имиджа страны путем создания адекватной информационной компоненты есть как у лиц, принимающих политические решения в области экономики, так и у инвесторов. Причем чем шире временной горизонт у лиц, принимающих политические решения, тем выше стимулы к созданию благоприятного инвестиционного имиджа. Тут важно обеспечивать достоверность информации и публичных обещаний.

Интерес в улучшении имиджа есть и у бизнеса. Во многих странах он принимает участие и даже финансирует соответствующие мероприятия. Но заинтересованность фирм все же слабее, поскольку они в первую очередь заинтересованы в конкретных выгодах для себя, а имиджевые мероприятия, как правило, нацелены на улучшение общей ситуации. Поскольку инвестиционный имидж можно рассматривать как общественное (коллективное) благо, то для отдельных предпринимателей стимулы к практическим действиям по его улучшению подрываются классической проблемой безбилетника. Кроме того, неодинаковы потребности разных групп фирм. Потенциальные инвесторы хотят получить максимально полную и достоверную информацию о стране, ее экономике, инвестицином климате (включая разного рода неформальные моменты). Действующие инвесторы узнают реальные условия, поэтому асимметршность информации об инвестиционных возможностях волнует их меньше. Вместе с тем решением проблем инвестиционного имиджа России также пойдет им на пользу, поскольку наращивание совокупной массы иностранного капитала в стране реципиенте теоретически повышает безопасное его функционирования. Независимо от указанных различий обеспечение общедоступности информации, необходимой для принятия инвестиционных решений, - важное условие экономии на издержка получения информации всеми инвесторами.

Инвестиционный имидж страны, региона, отрасли, компании формируется в результате получения и обработки, данных самими инвесторам (потенциальными или фактическими) и другим заинтересованными сторонами, необязательств напрямую включенными в инвестиционный процесс. От методов распространения информации ее обработки реципиентами во многом зависит политика формирования инвестиционного имиджа Государство способно оказывать влияние лишь к распространение сведений об инвестиционном климате, но не на их интерпретацию инвесторами [19].

Теперь немного остановимся на создании инвестиционного имиджа Брянска.

Основная цель данного направления региональной инвестиционной политики - привлечь внимание российских и международных деловых кругов к городу Брянску, показать привлекательные для потенциальных инвесторов характеристики предприятия и условий осуществления инвестиционной деятельности, представить город Брянск как перспективного партнера, обладающего значительным экономическим потенциалом.

Основными направлениями деятельности по созданию инвестиционного имиджа города являются: распространение информации о преимуществах города (сырьевого, промышленного, научного и кадрового потенциала и др.), инвестиционном законодательстве города и области, инвестиционных проектах и предложениях, объектах инвестиционной инфраструктуры посредством средств массовой информации и международного информационного обмена, презентаций города и отдельных инвестиционных проектов, распространения информационно-рекламных материалов. Привлечение к работе на территории города организаций и программ с иностранным участием, международных банков, институциональных инвесторов. Развитие и поддержание отношений с посольствами и торговыми представительствами зарубежных государств, международными организациями, средствами массовой информации. Участие в инвестиционных семинарах, подключение к электронным базам данных, содержащим информацию о потенциальных зарубежных инвесторах. Работа с Министерством экономического развития и торговли Российской Федерации и другими аналогичными организациями с целью продвижения региональных инвестиционных проектов, привлечения к их реализации дополнительных источников финансовых средств[16, c.72].

Заключение

Иностранные инвестиции с каждым годом все больше и больше текут в российскую экономику. В 2005году поступило 53,7млрд. долл. т.е. а 32,4% больше, чем в 2004г. это новый рекорд для нашей страны. Самые высокие темпы роста у прямых инвестиций 38,8%. Объем прямых иностранных инвестиций в экономику России в I полугодии 2006 года достиг отметки в 6,5 млрд. долларов. По прогнозам аналитиков, их доля к концу 2010 года должен достичь 1,4 трлн. долларов. Однако, если рассматривать динамику по годам (1999-2005), то наибольшая доля поступлений приходиться именно на них.

Пятая часть всех иностранных инвестиций накопленных в РФ, приходиться насферу добычи полезных ископаемых. Лидером является здесь добыча сырой нефти, на долю которой по-прежнему приходиться 17% всех накопленных капиталов. В этой сфера так же доминируют прямые инвестиции 65%, поскольку иностранные партнеры стремятся получить контроль над ключевыми российскими месторождениямитопливных ресурсов. Однако, это происходит не со всеми отраслями экономики, многие из них обделены вниманием инвесторов. В сельском хозяйстве, как и прежде, уровень иностранных инвестиций, как и прежде мал, (0,6%) от общего вложений в страну. Это объясняется тем, что зарубежным партнерам намного выгоднее ввозить готовую сельхоз продукцию, которая во многих странах производиться в избытке, чем создавать у нас конкурентные производства. Исключения составляют только в сельскохозяйственные предприятия, предназначенные для поставки сырья для пищевых производств.

Высокий показатель по привлеченным и накопленным инвестициям у Центрального федерального округа. Наибольший вклад в этот показатель вносит Москва. По Центральному округу доминируют прочие инвестиции -60%, и это происходит из-за преобладания последних в Москве, где их доля составила 73%. Столица по итогам 2005г. аккумулировала почти 54% всех кредитов накопленных в стране. Это объясняется ключевым положением Москвы для российского бизнеса. Здесь находятся головные офисы большинства крупнейших кампаний. Эти фактыгарантируют Москве и Центральному округу лидерство и по иностранным инвестициям в дальнейшем. Шестое и седьмое места по итогам 2005г.у Приволжскому и Южному федеральному округам.

Люксембург в 2005г. впервые стал лидером по притоку капитала в Россию, причем с существенным превосходством над преследователями: 25,8% по сравнению с 16,6 и 16% у Нидерландов и Великобритании.

1.Налоговый кодекс РФ часть первая от 31 мая 1998 года №146 ФЗ и часть вторая от 5августа 2000г. №117-ФЗ (С последними изменениями и дополнениями от 10 января 2006г.)// Собрание законодательства Российской Федерации-2002 №22 ст. 255.ч.44.

2..Федеральный Закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25 февраля 1999г

3.Вахрин П.И. Инвестиции: Учебник- М.: Дашков и К, 2002-384с.

4.Гитман Л.Дж. Основы инвестирования Перевод с английского- М.: Дело, 2002-1008с.

5.Игонина Л.Л. Инвестиции: Учебное пособие - М.: Экономистъ 2004- 478с.

6.Инвестиционная политика: Учебное пособие/ под.ред. Ю.Н. Лапыгина издание- М.: КНОРУС 2005-320с.

7.Шарп У., Александер Г. Инвестиции: перевод с английского- М.: ИНФРА-2001-1028с.

8.Амелькин Р.Д. Сколько стоит жизнь в долг//Экономика региона-2005-№4 с.15

9.Давыдов М.В. Иностранные инвестиции в российскую экономику: отраслевые и региональные особенности// Аудитор-№7 2004г.с.65-68

10. Духаев А. Старые проблемы новые надежды//Экономика и организация промышленного производства-2006-№3.

11. Гончаренко А.И. и Седова М.А. Чего ждать от запада// Финансы 2005 -№3-с.37

12. Гусев К.Н. Иностранные инвестиции в России: новые рекорды //Банковское дело-2006-№5-с.23-30

13. Милявска Л.Г. Приоритетные отрасли для инвестиций// Экономика и организация промышленного производства 2006-№4-с.22

14. Нехвядович А.А. Зарубежный опыт. Влияние иностранных инвестиций на экономический рост//Экономист-2005-№9-с.96

15. Итоги года// Вопросы статистики -2005-№9 с.18

16. Семенов В.П. Чего ждет заграница?// Предпринимательство-2005-№5-с.72

17. Сальникова О.С. Иностранные инвестиции и ипотека// Финансы-2005 -№1-с.12

18. ШаститкоА., ЯковлеваЕ. Инвестиционный имидж России// Мировая экономика и международные отношения-2006- №9с.22

19. Новикова Н. Уроки шведского// Московские новости-2006-№23

20. Брянская область. Объем иностранных инвестиций достиг почти 29 млн. долларов www.regions.ru

21. В Брянске пройдет международная конференция «Еврорегион Днепр»www.newsnashbryanskru

22. Деньги текут в Россию www.vz.ru

23. Комитет по экономике www.minstp1.ru.

24. Комитет по экономике www.minstp2.ru

25. Концепция инвестиционной политики. городской сайт.