Бюджетно-налоговая система РФ

| Загрузить архив: | |

| Файл: ref-25417.zip (236kb [zip], Скачиваний: 143) скачать |

[1] И далее: «…будучи экономической формой существования реальных, объективно обусловленных распределительных отношений, выполняя специфическое общественное назначение по удовлетворению потребностей общества и его государственно-территориальных структур, бюджет может рассматриваться в качестве самостоятельной экономической категории».[2]

Бюджетная система нашего государства представляет собой основанную на экономических отношениях и юридических нормах совокупность федерального бюджета, бюджетов субъектов РФ, местных бюджетов. Схему бюджетной системы Российской Федерации иллюстрирует схема 1.

Схема 1

|

Федеральный Бюджет РФ |

|

Федеральные целевые бюджетные фонды |

|

Бюджеты субъектов РФ |

|

Местные бюджеты |

|

Местные целевые бюджетные фонды |

|

Региональные целевые бюджетные фонды |

|

Бюджеты районов |

|

Бюджеты городов |

|

Бюджетная система Российской Федерации |

|

Федеральные вне-бюджетные фонды |

|

Территориа-льные бюджеты |

|

Территориальные внебюджетные фонды |

|

Сельские бюджеты |

|

Городские бюджеты |

|

Бюджеты внутри-городских районов |

|

Поселковые бюджеты |

|

|||||||

|

|||||||

|

|

||||||

Как видно, бюджетное устройство РФ

определяется ее государственным устройством - в унитарных государствах

бюджетная система имеет два уровня: государственный бюджет и местные бюджеты, однако

и в унитарных, и в федеративных государствах бюджеты нижестоящих уровней

(нижестоящих государственных и административно-территориальных единиц) не входят

в бюджеты вышестоящих уровней. До принятия БК РФ внебюджетные фонды, являясь

элементом финансовой системы (государственные финансы) не включались в

бюджетную систему.

Как видно, бюджетное устройство РФ

определяется ее государственным устройством - в унитарных государствах

бюджетная система имеет два уровня: государственный бюджет и местные бюджеты, однако

и в унитарных, и в федеративных государствах бюджеты нижестоящих уровней

(нижестоящих государственных и административно-территориальных единиц) не входят

в бюджеты вышестоящих уровней. До принятия БК РФ внебюджетные фонды, являясь

элементом финансовой системы (государственные финансы) не включались в

бюджетную систему.

Под бюджетным устройством принято понимать организацию бюджетной системы и принципы ее построения.[3] Бюджетное устройство — это организация бюджетной системы, принципы ее построения.[4] В ст. 3 Закона «Об основах бюджетного устройства и бюджетного процесса в РФ» отмечается, что бюджетная система строится на принципах единства, полноты, гласности, реальности и самостоятельности всех видов бюджетов, входящих в бюджетную систему.[5] Бюджетное законодательство РФ содержит понятие «консолидированный бюджет» - свод бюджетов всех уровней бюджетной системы на соответствующей территории (ст. 6 БК РФ). Консолидированный бюджет субъекта РФ составляют бюджет самого субъекта и свод бюджетов находящихся на его территории муниципальных образований. Консолидированный бюджет РФ - это федеральный бюджет и консолидированные бюджеты субъектов РФ. Консолидированные бюджеты позволяют получить полное представление о всех доходах и расходах региона или Федерации в целом, они служат для аналитических и статистических целей.

[6] — это регламентированная законом деятельность органов власти по составлению, рассмотрению, утверждению и исполнению бюджета. Содержание бюджетного процесса определяется государственным и бюджетным устройством РФ, бюджетными правами соответствующих представительных и исполнительных органов власти. Составной частью бюджетного процесса является бюджетное регулирование, т. е. перераспределение бюджетных ресурсов между бюджетами разных уровней.[7] На всех стадиях бюджетного процесса проводится анализ результатов исполнения соответствующего бюджета, динамики его показателей, изменения структуры доходов и расходов, возможностей укрепления бюджетной базы и более эффективного использования бюджетных ассигнований. Бюджеты всех уровней формируются и исполняются в пределах показателей единой бюджетной классификации, с присвоением группировочных кодов[8], которые обеспечивают сопоставимость бюджетов.

Таким образом, каждое звено бюджетной системы РФ решает свои определенные задачи по социально-экономическому развитию соответствующей территории. Концептуальные положения построения новой бюджетной системы, отвечающей требованиям условий перехода к рыночным отношениям, должны быть законодательно закреплены в БК РФ, устанавливающим права и обязательства федеральных и региональных властей, основные принципы, правила и элементы бюджетного процесса, полномочия представительных и исполнительных органов власти в ходе составления, обсуждения, утверждения и исполнения бюджетов всех уровней.

Такая организация с продолжением одного из основных принципов административной экономики, а именно “единого руководства и централизованного управления”. Оба бюджета, а именно центральный и местный должны были быть сбалансированными и не иметь дефицитов. Правдана протяжении последних летпоявились исключения из правила, то есть допускался дефицит центрального бюджета при одновременной сбалансированности местных бюджетов.

Государственный бюджет играет важную роль в обеспечении эффективного функционирования всех составляющих частей хозяйственного механизма, в определении балансовых связей всех ценностных показателей социально-экономического развития и соблюдения пропорций между движением материальных и финансовых ресурсов. Центральное место бюджета в финансовой системе, прежде всего, объясняется тем, что с его помощью перераспределяется значительная часть национального дохода. В странах с развитой рыночной экономикой через бюджет перераспределяется почти половина национального дохода.

Бюджетная система основывается на взаимосвязи бюджетов всех уровней, что происходит при помощи использования регулируемых доходных источников, создания целевых и региональных бюджетных фондов, их частичного перераспределения. Это важное положение реализуется через систему налогов, которые регулируют объемы поступлений финансовых ресурсов, между государством и его регионами. Необходимость такой системы возникает в результате того, что в рамках страны существует разница в финансовой обеспеченности регионов как последствие ряда объективных причин, связанных с их экономическим и географическим положением. Независимость бюджетов обеспечивается присутствием источников доходов и правом выбирать направление их использования и затрат.

Доходы бюджета – часть централизованных финансовых ресурсов необходимых для выполнения его функций. Они выражают экономические отношения, возникшие, в процессе формирования фондов денежных средств и поступают в распоряжение органов власти.

Бюджетные доходы – понятие более узкое, чем доходы государства, которые включают помимо средств бюджетов всех уровней власти ресурсы внебюджетных фондов и всего государственного сектора.

Доходы государственного бюджета формируются за счет налогов, акцизных сборов, доходов от внешнеэкономической деятельности, в соответствии с нормативами, которые определяются законодательными актами. Доходы местных бюджетов формируются за счет разных местных налогов и взысканий. Главным материальным источником доходов бюджета является национальный доход. Когда национального дохода не хватает на покрытие финансовых нужд, государство привлекает национальное богатство. Огосударствление национального дохода осуществляется государством различными методами. Основными методами, используемыми органами государственной власти для перераспределения дохода и образования бюджетных доходов, являются налоги, займы и эмиссия денег. Соотношение между ними различно по странам и во времени; определяется экономической ситуацией в стране, степенью остроты социальных и других противоречий, состоянием финансов и финансовой политики государства.

Налоги являются главным методом перераспределения национального дохода; обеспечивают преобладающую долю доходов бюджета. Так вдоходах различных государств они составляют около 9/10. Доля налогов в доходах членов федерации и местных бюджетов значительно меньше. Эти бюджеты формируются за счет закрепленных и регулирующих доходов.

Вторым по своему финансовому значению доходом бюджета является государственный займ. К займам государство прибегает при бюджетных дефицитах, которые предусматриваются при составлении бюджета на предстоящий год. По мере усиления финансовой напряженности в стране и увеличения дефицита государство все больше обращается к займам.

Бюджеты также отображают связь между правительством и государственными предприятиями. В условиях экономики с централизованным планированием государство вмешивается во все виды экономической деятельности и, практически все они, происходят в секторе государственной собственности. По традиции государство предоставляло из своего бюджета весь необходимый для организации предприятий капитал, обеспечивало необходимые факторы производства и закупало готовую продукцию. Капитал до недавнего времени предоставлялся в виде субсидий, хотя в рамках реформ, которые проводились, определенная часть капитала предоставлялась в виде займа. Взамен на предоставленный капитал государство требовало и получало часть прибыли и часть амортизационных резервов в придачу к налогу от оборота. Тесные связи между государственными бюджетами и бюджетами предприятий имели два вида последствий. Первым из них было увеличение объема денег, которые поступали из внебюджетных источников. Эти фонды отличались от бюджетов предприятий, которые в любом случае небыли включены в национальный бюджет. Такие фонды, как правило, создавались, чтобы обеспечить определенную степень автономии бюджетным единицам с собственными доходами для обеспечения эффективное использование ресурсов. Общая характерная черта отношений между такими фондами и государственным бюджетом состояла в том, что когда фондам не хватало собственных доходов для выполнения поставленных перед ними задач, то фонды имели право на получение субсидий из государственного бюджета.

Отдельные государственные фонды – финансировались из специально ассигнованных финансовых поступлений, не проходя через центральный бюджет, а также за счет субсидий из государственного бюджета. Основными задачами этих фондов являются: защита окружающей среды, обеспечение водоснабжения и создание транспортных линий, причем они управлялись и кое-где продолжают управляться ведомствами на уровне министерств. Бюджетные структуры, – которым было разрешено заниматься деятельностью, связанной с получением прибыли, помимо их бюджетных заданий. Эта категория включает научно – исследовательские институты при университетах. Специальные фонды поддержки – занимаются предоставлением товаров и услуг в малых масштабах, например, предоставляют возможность для отдыха работникам министерств. Дополнительные фонды, которые организованны в форме административных подразделений, связанных с обеспечением такой деятельности, как эксплуатация и ремонт административных зданий.

Центральное место в финансовой системе любого государства занимает государственный бюджет, имеющий силу закона финансовый план государства (роспись доходов и расходов) на текущий (финансовый) год. Можно сделать вывод что, государственный бюджет, являясь для государства средством аккумулирования финансовых ресурсов, дает государственной власти возможность содержания государственного аппарата, армии, выполнения социальных мероприятий, реализации приоритетных экономических задач, т.е. выполнения государством присущих ему функций.

[9]

Принцип единства бюджетной системы означает единство правовой базы, денежной системы, форм бюджетной документации, единство принципов бюджетного процесса, санкций за нарушения бюджетного законодательства, а также единый порядок финансирования расходов бюджета.

Принцип разграничения доходов и расходов между уровнями бюджетной системы означает закрепление соответствующих видов доходов и полномочий по осуществлению расходов за органами государственной власти РФ, ее субъектов, органами местного самоуправления.

Принцип самостоятельности бюджетов означает: право законодательных органов государственной власти и органов местного самоуправления на каждом уровне бюджетной системы самостоятельно осуществлять бюджетный процесс; наличие собственных источников доходов бюджета каждого уровня; законодательное закрепление регулирующих доходов бюджетов, полномочий по формированию доходов соответствующих бюджетов; право органов государственной властии органов местного самоуправления самостоятельно в соответствии с законодательством определять направления расходования средств соответствующих бюджетов и источники финансирования дефицитов соответствующих бюджетов; недопустимость изъятия доходов, дополнительно полученных при исполнении законов (решений) о бюджете, сумм превышения доходов над расходами бюджетов; недопустимость компенсации за счет бюджетов других уровней потерь в доходах и дополнительных расходов, возникших в ходе исполнения законов (решений) о бюджете, за исключением установленных законом случаев.

Принцип полноты учета бюджетных доходов и расходов бюджетов, бюджетов государственных внебюджетных фондов означает, что все доходы и расходы бюджетов, внебюджетных фондов и иные определенные законом обязательные поступления, подлежат отражению в бюджетах, бюджетах внебюджетных фондов в обязательном порядке и в полном объеме. Важнона данном этапе утвердить процедуры и механизмы оценки, определить субъекты и объекты оценки бюджетных расходов.

Принцип сбалансированности бюджета означает, что объем предусмотренных расходов должен соответствовать суммарному объему доходов бюджета и поступлений из источников финансирования его дефицита.

Принцип эффективности и экономности использования бюджетных средств означает, что при составлении и исполнении бюджетов уполномоченные органы и получатели бюджетных средств должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств.

Принцип общего (совокупного) покрытия расходов означает, что все расходы бюджета должны покрываться общей суммой доходов бюджета и поступлений из источников финансирования его дефицита.

Принцип гласности означает: обязательное опубликование в открытой печати утвержденных бюджетов, отчетов об их исполнении, доступность сведений; обязательную открытость для общества и СМИ процедуррассмотрения и принятия решений по проектам бюджетов.

Принцип достоверности бюджета означает: надежность показателей прогноза социально-экономического развития соответствующей территории; и реалистичность расчета доходов и расходов бюджета.

Принцип адресности и целевого характера бюджетных средств означает, что бюджетные средства выделяются в распоряжение бюджетополучателей с направления их на финансирование конкретных целей.

[10] В качестве принципов бюджетного планирования выделяют, в частности, единство правового регулирования, непрерывность планирования годового бюджета, балансовый метод и др. Бюджетный процесс включает в себя 4 стадии: Составление проектов бюджетов; Рассмотрение и утверждение бюджетов; Исполнение бюджетов; Составление отчетов об исполнении бюджетов и их утверждение.

Составной частью бюджетного процесса является бюджетное регулирование - перераспределение финансовых ресурсов меду бюджетами разного уровня. В систему органов, обладающих бюджетными полномочиями, БК РФ включает: финансовые органы, органы денежно-кредитного регулирования (Банк России), органы государственного (муниципального) финансового контроля (Счетная палата РФ, контрольные и финансовые органы исполнительной власти, региональных и местных представительных органов).

Следует заметить, что в последние годы экономические

реформы, прежде всего структурные, в нашей стране были практически приостановлены. В результате

расходы федерального бюджета в абсолютном выражении ежегодно значительно

увеличиваются. При этом рост расходов федерального бюджета происходит не

только из года в год (с 1,194 трлн в

Существенным шагом в развитии бюджетной реформы является введение в Бюджетный кодекс разделения расходов на действующие и принимаемые обязательства при бюджетном планировании. Под действующими расходными обязательствами в законопроекте понимаются расходы, состав и (или) объем которых предусмотрены законами, нормативными правовыми актами, договорами и соглашениями, не предлагаемыми (не планируемыми) к изменению в текущем финансовом году, в очередном финансовом году или в плановом периоде (например, принятые правительством РФ бюджетные проекты или программы). Под принимаемыми расходными обязательствами понимаются расходы, состав и (или) объем которых обусловлены законами, нормативными правовыми актами, договорами и соглашениями, предлагаемыми (планируемыми) к изменению в текущем финансовом году, в очередном финансовом году или в плановом периоде.

Одновременно создается законодательная база для внедрения в систему государственного управления основ финансового менеджмента, что позволит органам власти в рамках единых позиций бюджетной классификации в максимальной степени адаптировать ее к своим нуждам и специфике.

[14]), местного бюджета -

правовыми актами местного самоуправления. Указанными же законодательными

(правовыми) актами определяется и порядок рассмотрения проекта закона (решения)

о бюджете и его утверждения. Одновременно с проектом закона о бюджете

рассматриваются проекты законов о бюджетах государственных внебюджетных фондах.

В процессе рассмотрения в проект закона (решения) могут быть внесены изменения.

[15]

Оперативный документ, на основе которого осуществляется исполнение бюджета —

поквартальная роспись доходов и расходов[16]

по подразделениям бюджетной классификации и распорядителям бюджетных

ассигнований. Утверждается бюджетная роспись Правительством или финансовым

органом исполнительной власти. Это право регламентируется законодательством —

федеральным или соответствующего субъекта Федерации.[17]

Кассовое исполнение

бюджета[18]

осуществляется учреждениями банков, в которых открыты счета соответствующего

бюджета. В целях проведения государственной бюджетной политики, эффективного

управления доходами и расходами в процессе исполнения федерального бюджета РФ,

повышения оперативности в финансировании государственных программ, усиления

контроля за поступлением, целевым и экономным использованием государственных

средств в соответствии с Указом Президента РФ (от 8 декабря

Исполнить бюджет по доходам — это значит мобилизовать контингенты[19] налогов, сборов, других платежей и распределить их по уровням бюджетной системы в соответствии с существующим законодательством. Остановимся кратко на каждом из названных процессов. Распределение мобилизованных налогов, сборов, других платежей по уровням бюджетной системы, по конкретным бюджетам (например, в пределах субъекта РФ — по бюджетам районов и городов) — это реализация различных форм межбюджетных отношений через механизм бюджетного регулирования.

В случаях, когда при исполнении областного бюджета происходит превышение предельного уровня дефицита бюджета, установленного при утверждении бюджета, Законодательное Собрание по предложению Правительства области вправе принять решение о введении режима секвестра расходов. Секвестр - это сокращение ассигнований на так называемые незащищенные статьи расходов в одной и той же пропорции для всех разделов, подразделов, видов расходов и предметных статей, а также на объекты, включенные в Федеральную инвестиционную программу.[20]

Важной составной частью бюджетной работы является экономический анализ результатов исполнения бюджета. Выводы экономического анализа, проводимого финансовыми органами, ведомствами, другими структурами, используются для: объективной оценки результатов исполнения бюджета; выявления причин отклонений от утвержденных показателей; разработки предложений и рекомендаций, направленных на выявление резервов укрепления доходной базы бюджетов, обеспечение поступления в установленный срок платежей по каждому источнику доходов и каждому бюджету; обеспечения своевременного финансирования расходов по целевому назначению в меру выполнения производственных и оперативных планов; укрепления финансовой дисциплины; совершенствования нормативной базы, используемой при формировании доходов и расходов бюджета; выработки предложений по совершенствованию бюджетной процедуры, межбюджетных отношений. Важнейшие требования, предъявляемые к анализу исполнения бюджета: комплексность, документальная обоснованность, конкретность, использование широкого круга взаимоувязанных показателей бюджетной, статистической, ведомственной информации.

Методика экономического анализа определяет этапы анализа и приемы аналитической обработки информации. Этапы анализа можно представить так. 1-й этап - осуществляется проверка, свод, группировка необходимых данных. 2-й этап - собственно аналитическая обработка: сравнение соответствующих показателей по доходам, расходам, нормативам, сети, штатам, контингентам; определение причин отклонений от уточненных назначений по бюджету; раскрытие взаимосвязей и количественных зависимостей между показателями. 3-й этап- подведение итогов анализа, основные выводы. Заключительный этап - разработка практических предложений и рекомендаций по результатам анализа.

Анализ результатов завершает процесс исполнения бюджета.

[21] В настоящее время сохраняется острая необходимость регулирования финансово-экономического потенциала регионов из-за крайне неравномерной территориальной мобилизации налоговых и неналоговых платежей; большого количества разнообразных факторов, определяющих потребности регионов в бюджетных расходах; разнообразия структуры расходов и целого ряда других причин. Поэтому структуру доходов и расходов федерального бюджета и бюджетов субъектов РФ необходимо анализировать с тесной увязке с проблемами межбюджетных отношений, устойчивости каждого бюджета, перераспределения компетенции органов власти по финансированию расходов. Рассмотрим, прежде всего, характеристики федерального бюджета (табл. 1 и табл. 1.2).

Таблица 1

Поступление доходов в бюджетную систему РФ, включая государственные внебюджетные фонды за 2005-2006 гг

|

млрд. рублей |

|||

|

2005 год* |

2006 год |

в % к |

|

|

Всего поступило в бюджетную систему РФ |

5 413,3 |

6 763,4 |

124,9 |

|

в том числе: |

|||

|

Налоги и сборы в консолидированный бюджет РФ (вкл. ЕСН) |

4 606,5 |

5 748,3 |

124,8 |

|

Государственные внебюджетные фонды |

806,8 |

1 015,1 |

125,8 |

|

Налоги и сборы - всего (вкл. ЕСН) |

4 606,5 |

5 748,3 |

124,8 |

|

в федеральный бюджет (вкл. ЕСН) |

2 506,8 |

3 000,7 |

119,7 |

|

в консолидированные бюджеты субъектов РФ |

2 099,7 |

2 747,5 |

130,9 |

|

из них: |

|||

|

Налог на прибыль организаций |

1 193,0 |

1 670,5 |

140,0 |

|

в федеральный бюджет |

363,6 |

509,9 |

140,2 |

|

в консолидированные бюджеты субъектов РФ |

829,4 |

1 160,6 |

139,9 |

|

Налог на доходы физических лиц |

|||

|

в консолидированные бюджеты субъектов РФ |

706,6 |

929,9 |

131,6 |

|

Единый социальный налог в федеральный бюджет |

267,5 |

315,8 |

118,1 |

|

Налог на добавленную стоимость |

|||

|

на товары (работы, услуги), реализуемые на территории Российской Федерации |

888,0 |

924,2 |

104,1 |

|

на товары, ввозимые на территорию Российской Федерации из Республики Беларусь |

20,9 |

27,2 |

130,0 |

|

Акцизы |

226,7 |

253,3 |

111,8 |

|

в федеральный бюджет |

80,0 |

93,2 |

116,5 |

|

в консолидированные бюджеты субъектов РФ |

146,6 |

160,1 |

109,2 |

|

Налоги и сборы и регулярные платежи за пользование природными ресурсами |

928,6 |

1 187,2 |

127,8 |

|

в федеральный бюджет |

872,3 |

1 116,7 |

128,0 |

|

в консолидированные бюджеты субъектов РФ |

56,3 |

70,6 |

125,3 |

|

в том числе: |

|||

|

Налог на добычу полезных ископаемых |

908,7 |

1 162,3 |

127,9 |

|

в федеральный бюджет |

854,5 |

1 094,3 |

128,1 |

|

в консолидированные бюджеты субъектов РФ |

54,2 |

68,0 |

125,4 |

|

из него нефть: |

801,4 |

1 038,4 |

129,6 |

|

в федеральный бюджет |

761,3 |

986,5 |

129,6 |

|

в консолидированные бюджеты субъектов РФ |

40,1 |

52,0 |

129,7 |

|

Государственные внебюджетные фонды - всего |

806,8 |

1 015,1 |

125,8 |

|

в том числе: |

|||

|

Страховые взносы, зачисляемые в Пенсионный фонд (ПФР) |

634,1 |

796,2 |

125,6 |

|

Фонд социального страхования (ФСС) |

53,2 |

57,7 |

108,5 |

|

Федеральный фонд обязательного медицинского страхования (ФФОМС) |

31,7 |

55,8 |

175,9 |

|

Территориальные фонды обязательного медицинского страхования (ТФОМС) |

87,8 |

105,5 |

120,1 |

|

*Без учета поступлений от крупнейшего налогоплательщика |

[22]. Значительная часть целей, указанных в докладах, «не достигнута или достигнута не в полной мере».

Таблица 1.2

Поступление доходов в бюджетную систему РФ, включая государственные внебюджетные фонды за январь-март 2006-2018 гг.

|

млрд. рублей |

|||

|

Январь-март |

Январь-март |

в % к |

|

|

Всего поступило в бюджетную систему РФ |

1 456,2 |

1 630,7 |

112,0 |

|

в том числе: |

|||

|

Налоги и сборы в консолидированный бюджет РФ (вкл. ЕСН) |

1 247,3 |

1 359,5 |

109,0 |

|

Государственные внебюджетные фонды |

208,9 |

271,3 |

129,8 |

|

Налоги и сборы - всего (вкл. ЕСН) |

1 247,3 |

1 359,5 |

109,0 |

|

в федеральный бюджет (вкл. ЕСН) |

723,4 |

673,0 |

93,0 |

|

в консолидированные бюджеты субъектов РФ |

523,9 |

686,5 |

131,0 |

|

из них: |

|||

|

Налог на прибыль организаций |

332,1 |

418,3 |

125,9 |

|

в федеральный бюджет |

97,8 |

119,6 |

122,3 |

|

в консолидированные бюджеты субъектов РФ |

234,4 |

298,7 |

127,5 |

|

Налог на доходы физических лиц |

|||

|

в консолидированные бюджеты субъектов РФ |

176,7 |

238,7 |

135,1 |

|

Единый социальный налог в федеральный бюджет |

62,8 |

82,2 |

131,0 |

|

Налог на добавленную стоимость |

|||

|

на товары (работы, услуги), реализуемые на территории Российской Федерации |

269,2 |

208,5 |

77,4 |

|

на товары, ввозимые на территорию Российской Федерации из Республики Беларусь |

5,7 |

7,2 |

125,0 |

|

Акцизы |

56,4 |

65,7 |

116,5 |

|

в федеральный бюджет |

21,9 |

22,4 |

102,2 |

|

в консолидированные бюджеты субъектов РФ |

34,5 |

43,3 |

125,5 |

|

Налоги и сборы и регулярные платежи за пользование природными ресурсами |

275,5 |

245,2 |

89,0 |

|

в федеральный бюджет |

259,7 |

230,0 |

88,6 |

|

в консолидированные бюджеты субъектов РФ |

15,8 |

15,2 |

96,3 |

|

в том числе: |

|||

|

налог на добычу полезных ископаемых |

270,1 |

236,4 |

87,5 |

|

в федеральный бюджет |

254,8 |

222,0 |

87,1 |

|

в консолидированные бюджеты субъектов РФ |

15,2 |

14,4 |

94,6 |

|

из него нефть: |

239,6 |

204,6 |

85,4 |

|

в федеральный бюджет |

227,7 |

194,4 |

85,4 |

|

в консолидированные бюджеты субъектов РФ |

12,0 |

10,2 |

85,3 |

|

Государственные внебюджетные фонды - всего |

208,9 |

271,3 |

129,8 |

|

в том числе: |

|||

|

Страховые взносы, зачисляемые в Пенсионный фонд (ПФР) |

162,3 |

212,2 |

130,7 |

|

Фонд социального страхования (ФСС) (без учета суммы расходов, произведенных налогоплательщиками на цели государственного социального страхования) |

13,9 |

15,9 |

114,0 |

|

Федеральный фонд обязательного медицинского страхования (ФФОМС) |

10,7 |

15,0 |

139,8 |

|

Территориальные фонды обязательного медицинского страхования (ТФОМС) |

22,0 |

28,2 |

128,5 |

Основная идея всех последних бюджетных нововведений в условиях современного мирового кризиса концепции государственных финансов - это переход к бюджетированию, ориентированному на результат, то есть от управления бюджетными затратами к управлению бюджетными результатами, или в традиционной отечественной интерпретации — к программно-целевому бюджетированию. Его основой является соотнесение финансовых ресурсов, т.е. расходов бюджета и результатов деятельности государства. Внедряя в бюджетный процесс новые методы бюджетирования, государство, располагающее относительно ограниченными финансовыми ресурсами, стремится получить от их использования максимальный эффект.

В настоящее время по инициативе Министра финансов РФ А. Кудрина в научных экономических кругах начала активно обсуждаться перспективная модель государственного бюджета, доходная часть которого формируется без учета доходов от нефтегазового сектора. Частично она сейчас реализуется на основе инструментов Стабилизационного фонда (с использованием указанной законодателем «цены отсечения» на нефть, сверх которой доходы бюджета перечисляются в этот фонд)[23]. В случае полного внедрения в российскую практику данной модели правительство РФ при формировании расходной части бюджета будет исходить уже из новых, более жестких бюджетных ограничений.

Бюджетная классификация, по определению, призвана систематизировать бюджетные расходы и доходы по тем или иным признакам. Это позволяет сравнивать параметры бюджетов за различные годы (предыдущих и будущих периодов) для адекватного анализа и прогнозирования расходов бюджета с необходимой степенью детализации. Вместе с тем очевидно, что и новая бюджетная классификация будет меняться; это ограничит возможности аналитической и экспертной работы при оценке расходов бюджета.

Законопроектом предусматривается установление четких

требований к формированию целевых статей и видов расходов бюджетов,

которые должны отражать соответствующие расходные обязательства. Это обеспечивает

прозрачность и обоснованность бюджетных ассигнований.

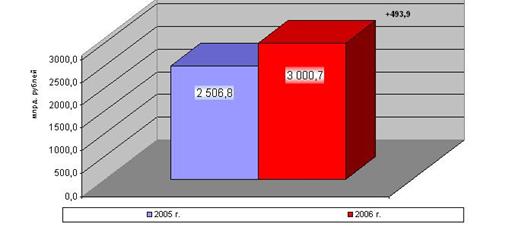

В 2006 году в федеральный бюджет страны поступило администрируемых ФНС России доходов 3 000,7 млрд. рублей, что на 493,9 млрд. рублей, или на 19,7% больше, чем за 2005 год[24], что показано на рисунке 1.

Рисунок 1[25]

Показатели поступления

доходов в Федеральный бюджет на 2005-2006 гг.

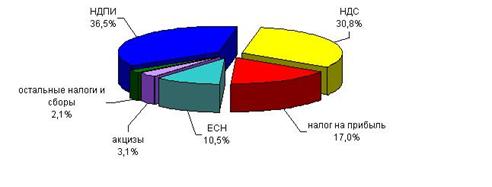

Основная масса администрируемых ФНС России доходов федерального бюджета была обеспечена поступлениями налога на добычу полезных ископаемых (36,5%) и НДС (30,8%), что показано на рисунке 2.

Рисунок 2[26]

Структура поступлений доходов в Федеральный

Бюджет по видам налогов на 2006 год (в %)

Поступления налога на прибыль организаций в федеральный бюджет Российской Федерации в 2006 году составили 509,9 млрд. рублей. По сравнению с 2005 годом они выросли на 146,3 млрд. рублей, или в 1,4 раза. Поступления единого социального налога, зачисляемого в федеральный бюджет, в 2006 году составили 315,8 млрд. рублей и выросли по сравнению с 2005 годом на 18,1%. Поступления налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, в 2006 году составили 924,2 млрд. рублей и по сравнению с 2005 годом выросли на 36,2 млрд. рублей, или на 4,1%. Суммы, фактически возмещенные налогоплательщикам по налоговой ставке 0 процентов, в 2006 году (по предварительным данным) составили 708,3 млрд. рублей, что в 1,3 раза больше, чем в 2005 году. Налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь, поступило в 2006 году 27,2 млрд. рублей, что на 6,3 млрд. рублей, или в 1,3 раза больше, чем в 2005 году. Поступления по сводной группе акцизов в федеральный бюджет составили в 2006 году 93,2 млрд. рублей и выросли относительно 2005 года на 16,5%. Поступления акцизов на спирт этиловый из всех видов сырья и спиртосодержащую продукцию в федеральный бюджет Российской Федерации в 2006 году составили 4,1 млрд. рублей, или на 14,0% больше, чем в 2005 году. В федеральный бюджет в 2006 году мобилизовано акцизов на табачную продукцию, производимую на территории Российской Федерации, 35,5 млрд. рублей, что на 22,8% больше поступлений 2005 года. Поступления акцизов на нефтепродукты (бензин автомобильный, дизельное топливо и моторные масла) в федеральный бюджет в 2006 году составили 50,1 млрд. рублей и относительно 2005 года выросли на 9,3%. Налога на добычу полезных ископаемых (далее – НДПИ) в 2006 году поступило в федеральный бюджет 1 094,3 млрд. рублей, в том числе на добычу нефти – 986,5 млрд. рублей, на добычу газа горючего природного – 89,9 млрд. рублей; на добычу газового конденсата из всех видов месторождений – 7,2 млрд. рублей. По сравнению с 2005 годом поступления НДПИ выросли в 1,3 раза. Страховых взносов, зачисляемых в Пенсионный фонд Российской Федерации, поступило 796,2 млрд. рублей, что на 25,6% больше, чем в 2005 году.

[27]

подтвердила необходимость[28]

продолжения начатой работы по повышению эффективности финансовых

взаимоотношений бюджетов разных уровней. Программа развития бюджетного федерализма в Российской

Федерации на период до 2005 г .[29]

была направлена на совершенствование системы межбюджетных отношений и реализацию

соответствующих разделов стратегии развития страны на среднесрочную

перспективу. Задачи Программы включают пять основных направлений: упорядочение

бюджетного устройства РФ; четкое разграничение расходных полномочий и

сокращение "нефинансируемых мандатов"; четкое и стабильное

разграничение налоговых полномочий и закрепление доходных источников за

бюджетами разных уровней; формирование и развитие механизмов финансовой

поддержки региональных и местных бюджетов; повышение качества управления

общественными финансами на региональном и местном уровнях[30].

В России начал формироваться механизм принятия обязательств, согласно которому только уровень власти, непосредственно устанавливающий размеры и направления предоставления бюджетных услуг, может и должен обеспечивать их имеющимися в распоряжении доходами. Не меньшее значение имеет и закрепление доходов за каждым уровнем бюджетной системы. Ежегодная практика изменения нормативов расщепления налоговых доходов, отмены одних налогов и введения других не только не способствовала четкому распределению налоговых полномочий между бюджетами, но и ограничивала возможности региональных и местных властей планировать свои доходы в условиях крайней неопределенности и нестабильности налоговых поступлений (см. табл. 2).

Таблица 2

Межбюджетные трансферты[31] и региональные

финансы в 2000-2003 гг.

|

|

|

|

|

|

|

Доля консолидированных региональных бюджетов в консолидированном 6юджетеРоссийской Федерации, % |

||||

|

Доходы до трансфертов |

45,2 |

40,1 |

41,8 |

40,5 |

|

Чистые расходы |

54,1 |

58,9 |

56,8 |

58,2 |

|

Межбюджетные трансферты ил федерального бюджета |

||||

|

В % от доходов консолидированных бюджетов |

4,9 |

7,8 |

6,4 |

6,6 |

|

В % от объема консолидированного бюджета субнациональных органов власти |

9,6 |

16,1 |

12,9 |

13,( |

|

В % от расходов консолидированного бюджета |

10,6 |

16,1 |

12,6 |

13,2 |

|

Показатели консолидированных региональных бюджетов, % ВВП |

||||

|

Доходы до трансфертов |

12,2 |

12,1 |

12,2 |

11,3 |

|

Межбюджетные трансферты из федерального бюджета |

1,4 |

2,6 |

2.9 |

3,2 |

|

Расходы |

14,1 |

14,7 |

15,5 |

14,9 |

|

Профицит (+) /дефицит (-) |

0,5 |

0,02 |

-0,4 |

-0,35 |

В последние годы сохраняется определенный баланс в распределении налоговых доходов между федеральным и территориальными бюджетами (см. табл. 3).

Таблица 3

Распределение налоговых доходов

между федеральным и территориальными бюджетами

до и после распределения трансфертов

|

|

2000 т. |

2001г. |

|

|

|

|

До |

51 : 49 |

54 : 46 |

59 : 41 |

59 : 41 |

60 : 40 |

|

После |

46 : 54 |

49 : 51 |

51 : 49 |

49 : 51 |

50 : 50 |

С начала 2000-х годов финансовая помощь из федерального бюджета в Российской Федерации предоставляется через пять основных фондов: Фонд финансовой поддержки субъектов Российской Федерации; Фонд компенсаций; Фонд софинансирования социальных расходов; Фонд регионального развития; Фонд реформирования региональных финансов.

Крупнейшим каналом федеральной финансовой помощи регионам

являются дотации на выравнивание уровня минимальной бюджетной обеспеченности

из Фонда финансовой поддержки субъектов Российской Федерации (ФФПР),

который был образован еще в

Таблица 4[33]

Показатели Фонда финансовой поддержки субъектов

Российской Федерации в 1994-2004 гг.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Объем, млрд. руб. (до - трлн. руб.) |

11,9 |

23,6 |

39,3 |

52,9 |

39,2 |

33,7 |

57,4 |

100,3 |

147,5 |

173,8 |

175,8 |

|

Доля в расходах федерального бюджета, % |

6,1 |

8,3 |

9,0 |

10,0 |

7,8 |

5,9 |

6,7 |

8,4 |

7,6 |

7,2 |

6,6 |

|

Число регионов, получавших средства Фонда |

78 |

75 |

81 |

76 |

76 |

71 |

70 |

72 |

71 |

71 |

Оценки уровня бюджетной обеспеченности региона использует относительный показатель — так называемые валовые налоговые ресурсы, что позволяет учитывать собственные усилия региональных властей по сбору налогов. Удельные валовые налоговые ресурсы регионов представляют собой произведение прогнозируемого на данный год среднего уровня доходов субъектов РФ на душу населения на индекс налогового потенциала данного субъекта. Дотации из ФФПР предоставляются тем регионам, расчетная бюджетная обеспеченность которых не превышает уровень, установленный в качестве критерия выравнивания расчетной бюджетной обеспеченности субъектов РФ. Перечисление дотаций осуществляется ежемесячно исходя из фактических налоговых поступлений в федеральный бюджет.

Несмотря на все усовершенствования методика оказания

финансовой помощи на цели выравнивания уровня минимальной бюджетной обеспеченности

по-прежнему имеет существенные недостатки. Основной является методика

распределения средств ФФПР не утверждена в законодательном порядке[34].

В самом законе о федеральном бюджете на текущий год фиксируются лишь доли

каждого региона в ФФПР, которые, хотя и рассчитываются изначально по

указанной методике, могут быть изменены в процессе рассмотрения закона о бюджете в

парламенте. Это лишает региональные власти возможности прогнозировать величину

своих доходов не только на среднесрочную перспективу, но и на ближайший бюджетный период. На

[36]: уровень собираемости бюджетных доходов в целом, налогов в частности; уровень выполнения бюджетных обязательств; величину бюджетного дефицита и скорость роста государственного долга; объем финансовых ресурсов, отвлекаемых на обслуживание государственного бюджета; уровень монетизации бюджетного дефицита; величину валютных резервов, используемых для финансирования бюджетного дефицита; динамику валового внутреннего продукта; уровень безработицы; степень выполнения законодательных и приравненных к ним актов о бюджете.

В послании Президента РФ Федеральному собранию на

Как же подчинена решению этой задачи концепция проекта

федерального бюджета на

Вот уже пять лет федеральный бюджет (и бюджет расширенною

правительства, включающий все уровни бюджетной системы, в том числе государственные внебюджетные

фонды) фактически является профицитным. На

Эффективная бюджетная политика государства невозможна без быстрого роста социально и технологически ориентированных государственных расходов благодаря которым государство способно придать необходимую направленность всей промышленной политике, изменить структуру производства с учетом реальностей международной конкуренции и собственных потребностей Активная структурная политика государства может потребовать планирования дефицитов бюджетов. Предусматриваются наиболее щадящие источники покрытия дефицита, перераспределяются первичные доходы, которые традиционно менее эффективны, используется институт государственного внутреннего долга. Как показал опыт 1990-х гг., особенно активными в приобретении ценных бумаг были владельцы финансовых ресурсов, не имеющие опыта рискового инвестирования, но желающие получать твердые проценты на предоставленный в кредит капитал.

В связи

с постепенным ослаблением кризиса в

бюджетной практике России с

Таблица 6

Доходы, расходы, дефицит (профицит)

федерального бюджета (в % к ВВП)

|

Год |

Доходы |

Расходы |

Дефицит (-) Профицит (+) |

|

1993 |

14,9 |

20,6 |

-5,5 |

|

1994 |

13,4 |

23,4 |

-10,0 |

|

1995 |

15,1 |

17,9 |

-2,8 |

|

1996 |

14,9 |

18,6 |

-3,7 |

|

1997 |

13,9 |

17,6 |

-3,7 |

|

1998 |

11,9 |

17,2 |

-5,3 |

|

1999 |

12,9 |

14,0 |

.- 1,1 |

|

2000 |

16,0 |

14,6 |

1,4 |

|

2001 |

17,6 |

14,7 |

2,9 |

|

2002 |

19,4 |

17,8 |

1,6 |

|

2003 |

18,5 |

18,0 |

0,5 |

|

2004 |

17,9 |

17,4 |

0,5 |

|

2005 |

17,8 |

16,3 |

1,5 |

|

2006 |

18,4 |

17,1 |

-1,3 |

В абсолютном выражении показатели сбалансированности консолидированного и федерального бюджета представлены в таблице 7.

Ставшая фактом "смена знака" на противоположный в бюджетной политике, курс на формирование профицита федерального бюджета создают иллюзию, будто бюджетная сфера профинансирована так хорошо, что еще остаются лишние средства. В действительности все хуже, чем преподносится в офицыальных документах.

Таблица 7.

Динамика основных показателей сбалансированности консолидированного бюджета РФ в 1992-2005 гг. (в млрд. руб.)

|

Консолидированный бюджет РФ |

||||||||||||||

|

Год |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Доходы |

5,33 |

49,7 |

172,4 |

437,0 |

597,7 |

711,6 |

686,8 |

1213,6 |

2096,5 |

2301,2 |

3435 |

3421,4 |

4543,9 |

5478,3 |

|

Расходы |

5,97 |

57,7 |

230,4 |

486,1 |

694,4 |

835,5 |

842,1 |

1258,0 |

1950,0 |

2285,4 |

3254,6 |

4202,9 |

4211,6 |

5200,2 |

|

Дефицит(-) |

||||||||||||||

|

Профицит(+) |

-0,64 |

-8,0 |

-58,0 |

-49,1 |

-96,7 |

-123,9 |

-155,3 |

-44,4 |

+ 146,5 |

+ 157,4 |

+ 181,02 |

+ 118,54 |

+332,33 |

+278,1 |

|

Федеральный бюджет РФ |

||||||||||||||

|

Доходы |

3,02 |

25,5 |

81,7 |

232,1 |

320,3 |

343,4 |

325,9 |

615,3 |

1132,1 |

1193,5 |

1998,4 |

2417,8 |

2742,8 |

3326,0 |

|

Расходы |

3,98 |

35,4 |

142,7 |

275,2 |

400,0 |

436,6 |

472,2 |

666,9 |

1029,2 |

1193,4 |

1871,9 |

2435,6 |

2659,4 |

3047,9 |

|

Дефицит(-) |

||||||||||||||

|

Профицит(+) |

-0,96 |

-9,9 |

-61,0 |

-41,3 |

-79,7 |

-93,2 |

-146,3 |

-51,4 |

+ 102,9 |

+0,1 |

+ 126,5 |

+72,2 |

+83,4 |

+278,1 |

|

Консолидированные бюджеты субъектов РФ |

||||||||||||||

|

Доходы |

2,67 |

30,1 |

115,6 |

241,0 |

334,9 |

433,4 |

413,5 |

660,8 |

1065,9 |

1107,7 |

1437,3 |

1903,6 |

2141,1 |

2486,8 |

|

Расходы |

2,35 |

28,2 |

112,6 |

247,0 |

351,9 |

468,1 |

422,5 |

653,8 |

1032,1 |

1092 |

1382,8 |

1857,2 |

1892,2 |

2486,8 |

|

Дефицит(-) |

||||||||||||||

|

Профицит(+) |

+0,32 |

+ 1,9 |

+3,0 |

-6,0 |

-17,0 |

-34,7 |

-9,0 |

+7,0 |

+33,8 |

+ 15,7 |

+54,5 |

+46,4 |

+248,93 |

0,0 |

Практика планирования профицита бюджетов - отражение ряда взаимосвязанных процессов: невысокого качества прогнозирования объемов ВВП и поступающих доходов, занижения объема экономически и социально значимых расходов, связанных с функционированием бюджетной сферы, отказа государства от финансирования значительной части федеральных социальных мандатов. Это обусловливает возможность создания значительных резервов финансовых ресурсов в распоряжении Правительства РФ, использование которых не отражено в законе о бюджете и по которым не обязательно отчитываться, представляя парламенту проект закона об исполнении бюджета. Вряд ли нужно доказывать, что все это имеет негативные стороны.

Сложность прогнозирования динамики доходов в условиях

действия конъюнктурных факторов роста ВВП (рост мировых цен на экспортируемую продукцию,

включая энергоносители, значительное повышение темпов роста производства в

различных отраслях и т. п.) не исключает получения дополнительных (профицитных) доходов. Но даже если

потребности бюджетной сферы удовлетворяются

на высоком уровне, рост доходов дает возможность увеличить наиболее значимые расходы, связанные с

удовлетворением потребностей науки и

образования, с обеспечением технологических прорывов, с повышением конкурентоспособности отечественных

товаропроизводителей, с решением острых социальных проблем (борьба с

инфекционными заболеваниями, в том числе

с ВИЧ, наркоманией, детской беспризорностью и т. п.). Если доходы бюджета оказываются выше предусмотренных,

существует реальная возможность активизировать инвестиционный процесс,

особенно в государственном секторе

экономики. В мировой практике существует правило: если рост доходов идет интенсивнее роста бюджетных

расходов, то возможный профицит, формирующийся в процессе исполнения бюджета,

становится основанием для внесения

изменений и дополнений в ранее принятый закон о бюджете. В России тоже был опыт предусмотрительного

распределения дополнительных доходов.

В частности, в законах о федеральных бюджетах на 2000 и 2001 гг. предусматривались пропорции распределения

возможных дополнительных доходов.

Этому были посвящены специальные статьи закона (в

Если бы бюджетная сфера финансировалась на достаточном уровне, то перспектива получения дополнительных доходов могла продиктовать следующие меры, которые были предусмотрены ст. 88 Бюджетного кодекса: увеличение расходов бюджета, активизирующих экономический рост (например, инвестиции за счет Бюджета развития, о котором стараются не упоминать министр финансов, министр экономического развития и торговли); уменьшение объема продаж государственных предприятий и сохранение "критической массы" государственного сектора в экономике, который во всех странах является базой государственного макрорегулирования экономики; сокращение внешних заимствований, автоматически снижающее долю процентных расходов и увеличивающее долю непроцентных в структуре расходов бюджета, что открывает перспективу увеличения доли социально значимых текущих и капитальных расходов; внесение изменений в налоговое законодательство, позволяющее снизить ставки налогов, отменить некоторые из них, расширить применение стимулирующих деловую активность налоговых льгот.

Однако названная статья Бюджетного кодекса уже в августе

Практика формирования и накопления значительного по объему Стабилизационного фонда весьма своеобразно выявляет концепцию накопления, которое предстает скорее в докапиталистической ростовщической форме, чем в форме вложений средств в развитие производства. Конечно, это противоречит также принципу эффективного использования мобилизуемых в бюджет доходов. Каждый рубль поступающих в бюджет налогов и неналоговых платежей должен "работать" на экономику и социальную сферу. Профицитный бюджет противоречит принципу прозрачности исполнения бюджета, поскольку правительство использует профицит по своему усмотрению, по абсолютно "непрозрачным" схемам. Законодатель оказывается перед фактом самодеятельности в исполнении бюджета по расходам в части средств профицита и вынужден в дальнейшем принимать констатирующий реалии закон об исполнении бюджета в пропорциях, фактически отражающих нарушение закона о бюджете. Стабишзационньш фонд по существу является фондом страхования риска, связанного с деятельностью недальновидной бюрократии на федеральном уровне власти.

К сожалению, многие расходы бюджетной сферы финансируются

по остаточному принципу, хотя налоги платят в расчете на качественное

выполнение государством своих функций. Плательщики налогов практически

оплачивают риски и платежи по бездарно используемым внешним и внутренним займам. И хотя благодаря

высоким ценам на нефть внешние заимствования несколько были сокращены,

но внутренние растут. Общая величина внутреннего государственного долга

на конец

[1] Родионова В.М., Вавилов Ю.А. Финансы./ Под редакцией Родионовой В.М. – М.: Финансы и статистика, 1994 – с. 252.

[2] Там же.

[3] См. Финансы. Денежное обращение. Кредит: Учебник для вузов/ Л.А.Дробозина, Л.П. Окунева, Л.Д. Андросова и др.; Под ред. проф. Л.А. Дробозиной. - М.: Финансы, ЮНИТИ, 1997.;

Финансы: Учебное пособие/ А.М. Ковалева, Н.П. Баранникова, В.Д.Богачева и др.; Под ред. проф. А.М.Ковалевой. - М.: Финансы и статистика, 1997.;

Закон РСФСР от 10.10.91 № 1734-1 «Об основах бюджетного устройства и бюджетного процесса в РСФСР»

[4] В трактовке ст. 7 проекта Бюджетного Кодекса — построение и организация бюджетов и бюджетной системы.

[5] Ст. 31 проекта Бюджетного Кодекса регламентирует следующий перечень принципов бюджетной системы РФ: единство; разграничение бюджетных полномочий между органами власти всех уровней; разграничение доходов и расходов между уровнями бюджетной сис|темы; самостоятельность бюджетов; равенство бюджетов соответствующего уровня; сочетание интересов всех уровней бюджетной системы.

[6] По проекту Бюджетного Кодекса (ст. 10) бюджетный процесс — это регламентируемая нормами права деятельность государственных органов и органов местного самоуправления по составлению и рассмотрению проектов бюджетов, утверждению и исполнению бюджетов.

[7] В соответствии со ст. 10 проекта Бюджетного Кодекса бюджетное регулирование — это процесс распределения доходов и перераспределения средств между бюджетами разного уровня в целях выравнивания доходной базы бюджетов до минимально необходимого уровня.

[8] В соответствии со ст. 10 проекта Бюджетного Кодекса бюджетная классификация — это законодательно устанавливаемая по однородным признакам группировка доходов и расходов бюджета, а также источников покрытия его дефицита, используемая для составления и исполнения бюджетов, обеспечивающая сопоставимость показателей бюджетов всех уровней.

[9] Здесь необходимо отметить, что до принятия БК РФ часть из названных принципов была определена как «принципы бюджетного устройства», что, на мой взгляд, более соответствует природе понятий «система» как совокупность элементов и «устройство» как взаимосвязь элементов, принципы построения системы (см. Закон РСФСР «Об основах бюджетного устройства и бюджетного процесса в РСФСР»). Однако, в силу того, что в настоящее время бюджетные отношения регулируются БК РФ, примем за основу первую точку зрения.

[10] Финансы. Денежное обращение. Кредит: Учебник для вузов / Л.А.Дробозина, Л.П. Окунева, Л.Д. Андросова и др.; Под ред. проф. Л.А. Дробозиной. - М.: Финансы, ЮНИТИ, 1997. - С. 208.

[11] Федеральный закон № 150 —ФЗ от 27 декабря

[12]Федеральный закон № 189 —ФЗ от 26 декабря

[13] Надо отметить, что некоторые шаги были сделаны и на региональном уровне: в 2000—2005 гг. отдельные регионы России принимали участие в программе реформирования региональных финансов в рамках проекта Всемирного банка, направленного на развитие региональных финансов. В последующие годы предполагается продолжить данную реформу: в законе «О федеральном бюджете на 2006 год» предусмотрены средства на реформирование региональных и муниципальных финансов через созданный Фонд реформирования региональных и муниципальных финансов.

[14] ЗаконРеспублики Татарстан «О бюджетном устройстве и бюджетном процессе в Республике Татарстан »от 26.12.91 № 1366-XII,ст. 20

[15] Статья 238 Проекта Бюджетного Кодекса РФ определяет процесс исполнения бюджета как совокупность операций по формированию и использованию утвержденного в установленном порядке фонда денежных средств, предназначенного для реализации задач и функций, возложенных на органы государственной (муниципальной) власти.

[16] Статья 241 Проекта Бюджетного Кодекса РФ: бюджетная роспись представляет собой документ, содержащий детализацию показателей доходов, средств заимствований и расходов утвержденного бюджета в соответствии с действующей бюджетной классификацией по срокам бюджетного года в разрезе распорядителей бюджетных средств. Бюджетная роспись составляется уполномоченным исполнительным органом в течение 15 дней после утверждения бюджета, утверждается в установленном порядке и направляется для сведения в представительные и контрольно-счетные органы.

[17] Статья 262 Проекта Бюджетного Кодекса РФ: роспись доходов и расходов федерального бюджета составляется Министерством финансов РФ и утверждается Министерством финансов РФ в течение 15 дней после утверждения федерального бюджета. Утвержденная роспись доходов и расходов федерального бюджета передается на исполнение Федеральному казначейству и направляется для сведения в Федеральное Собрание РФ и Счетную Палату РФ.

[18] Статья 252 Проекта Бюджетного Кодекса РФ: кассовое исполнение бюджетов включает в себя операции со средствами на бюджетных счетах по зачислению доходов бюджетов и платежам по подтвержденным обязательствам бюджетов. Статья 250 Проекта: сумма денежных средств, списанных с бюджетного счета в целях исполнения платежного обязательства, представляет собой кассовый бюджетный расход

[19] Контингент определенного налога, сбора — это общая сумма его мобилизации от всех плательщиков на соответствующей территории (в целом по РФ, у субъекта РФ, в границах определенного административно-территориального образования) в месяц, квартал, год.

[20] В статье 252 Проекта Бюджетного Кодекса РФ устанавливается, что при снижении поступлений доходов бюджета не более, чем на 15% по сравнению с утвержденным бюджетом уполномоченный исполнительный орган вправе ввести режим сокращения расходов бюджета с указанием его размера и сроков введения. При снижении поступлений доходов более, чем на 15%, вводится секвестр утвержденных расходов бюджета, т. е. пропорциональное их сокращение в процессе исполнения бюджета. Секвестр применяется в отношении расходов, не отнесенных

[21] Родионова В.М. Проблемы совершенствования бюджетного законодательства Российской Федерации. — «Финансы», № 4, 1997.

[22] http://www.government.ru

[23] Кудрин А. Механизмы формирования ненефтегазового баланса России//Вопросы экономики. 2006. № 8.

[24] 2005 год приведен без учета поступлений от крупнейшего налогоплательщика.

[25] www.minfin.ru

[26] www.minfin.ru

[27] Постановление Правительства

Российской Федерации от 30 июля

[28] Фундаментальное противоречие сложившейся в конце 1990-х годов системы межбюджетных отношений в России определяется высокой централизацией ресурсов (как по доходам, так и по расходам) и чрезмерной формальной децентрализацией в процессе принятия решений.

[29] Постановление Правительства

Российской Федерации от 15 августа

[30] Программа развития бюджетного федерализма в Российской Федерации на период

до

[31] Здесь и далее под межбюджетными трансфертами понимаются все средства бюджетов одного уровня, передаваемые бюджетам других уровней.

Источник: расчеты поданным Минфина России, Госкомстата России, Института реформирования общественных финансов, Экономической экспертной группы.

[32] В 2002 и 2003 гг. единый социальный налог исключен из федеральных доходов. Источник: Минфин России.

[33] Источники: Христенко В. Межбюджетные отношения и управление региональными финансами. М.: Дело, 2002; Бюджетная система Российской Федерации. Под ред. О. Врублевской, М. Романовского. 3-е изд. М.: Юрайт-издат, 2003.

[34] Предполагалось, что это

будет сделано в

[35] См. Силуанов А. Финансовая помощь из федерального бюджета. — Бюджет, 2004, №3, с. 11.

[36]

Илларионов А. Эффективность бюджетной политики России в 1994-