"Цифровой город"

| Загрузить архив: | |

| Файл: ref-31075.zip (1303kb [zip], Скачиваний: 7495) скачать |

Бизнес-план

Название проекта:

«Цифровой город»

Владелец проекта:

ТОО «Самгау-Телеком»

Астана 2018 год

Анкета заемщика

Предварительная информация

Название и местонахождение проекта |

«Цифровой город»

Республика Казахстан |

Заемщик |

ТОО «Самгау-Телеком» |

Форма собственности |

100 % государственная |

Местонахождение заемщика |

Г.Астана, пр. Республики, 24 |

Классификация сектора существующего или предлагаемого продукта |

Услуги телекоммуникации |

Сумма запрашиваемого кредита |

18, 268 млн. долларов США |

Срок кредитования |

8 лет |

Процентная ставка |

9% |

Льготный период основного долга |

3 года |

Срок реализации проекта |

7 лет |

Резюме проекта

Наименование проекта: «Цифровой город»

Целью проекта является создание ультрасовременной инфокоммуникационной инфраструктуры, обеспечивающей предоставление информационных услуг государственным органам, бизнес-структурам и населению.

Основными задачами являются:

Создание условий для доступа к сервисам электронного правительства;

Развертывание сети широкополосного доступа с использованием современных технологий для предоставления широкого спектра инфокоммуникационных услуг;

Обоснование проекта

Предложенный бизнес-план базируется на анализе международного опыта, данных маркетинговых исследований потребности Казахстана в развитии инфраструктуры и телекоммуникационных услуг, статистических данных Агентства Республики Казахстан и предварительных расчетах представленных поставщиками телекоммуникационного оборудования и опыта АО «НК «Kazsatnet» по построению мультисервисных телекоммуникационных сред.

Финансирование

Для реализации проекта необходимы заемные денежные средства в размере 18, 268 млн. долларов США, которые будут направлены на формирование телекоммуникационной инфраструктуры Цифрового города.

Проект предполагает привлечение прямых инвестиций по принципу «Строительство-Эксплуатация-Возврат».

Заемные средства поступают в три этапа - в 2008-2010 годы и распределяются согласно представленной далее таблице:

тыс. долларов США

№ |

Наименование инвестиций |

Первый год (2008) |

ИТОГО |

1 |

на приобретение технологического оборудования и строительно-монтажные работы под «ключ» |

8 275 |

8 275 |

2 |

на приобретение зданий и сооружений |

1 700 |

1 700 |

3 |

на оборотные средства |

8 293 |

8 293 |

Ключевые экономические показатели проекта

Сумма кредита 18 268 млн. долларов США.

Ставка вознаграждения 9%.

Срок кредитования 8 лет.

Льготный период по основному долгу 3 года.

По приведенным расчетам за период 2008-2015 годы будут получены следующие результаты:

Наименование показателя |

Сумма, тыс.$ |

Объем инвестиций |

18 268 |

Доходы |

69 976 |

Расходы |

47 346 |

Прибыль (убытки) |

22 631 |

Рентабельность операционной прибыли, % |

32 |

Чистая прибыль (убытки) |

15 841 |

Чистый приведенный доход (NPV) |

17 509 |

Внутренняя норма доходности (IRR) |

9 |

Срок окупаемости (PP) |

5,3 |

(более подробно см. Раздел «Финансовый план»)

5. Источники погашения кредитных средств

Погашение кредитных средств и процентов осуществляются за счет доходов, получаемых от предоставления инфокоммуникационных услуг.

При описании проекта учитывались предъявляемые требования к бизнес-плану, а также использовались рекомендации казахстанских инвестиционных институтов и Европейской Комиссии.

II. Сведения о компании

Общие сведения о предприятии, основные виды деятельности

Компания: ТОО «Самгау-Телеком»

Юридический адрес: Республика Казахстан, г.Астана, пр. Республики, 24

Телефон: 7 (7172) 217356

Директор ТОО «Самгау -Телеком» Тулеусаринов А.К.

Вид собственности: Государственная

Юридический статус: Товарищество с ограниченной ответственностью

Место реализации проекта: город Усть-Каменогорск

Учредителем ТОО «Самгау-Телеком» является АО «Национальная компания «Kazsatnet».

Высшим органом управления товарищества является единственный учредитель товарищества.

Текущее руководство деятельностью компании и ведение его дел осуществляет Директор компании.

Цель компании - получение прибыли путем предоставления инфокоммуникационных услуг

Задачи - развитие инфокоммуникационных сервисов, привлечение клиентов для предоставления услуг, с учетом потребностей клиентов и возможностей компании.

Основные направления деятельности ТОО «Самгау -Телеком»:

методологическое сопровождение, координацию по созданию и внедрению проектов;

исследования, внедрение и реализация новых технологий;

обеспечение связи с общественностью, создание эффективного имиджа Компании;

подготовка и проведение рекламных акций по продвижению услуг компании;

работа с государственными органами и частными структурами по продвижению и внедрению услуг компании;

организация работы с компаниями в области инфокоммуникационных технологий по использованию современных технологий.

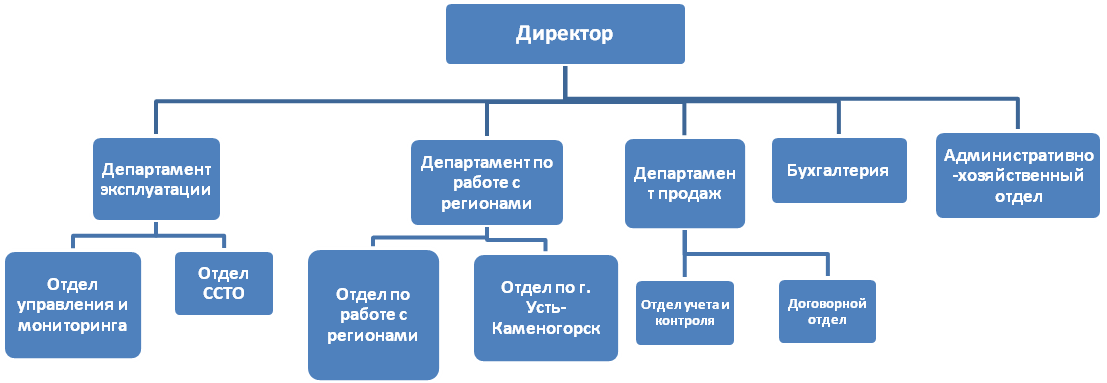

2. Структура управляющей компании ТОО «Самгау -Телеком»

Структура компании разработана таким образом, что позволяет оптимизировать расходы от деятельности предприятия и позволяет осуществлять полный контроль за ходом выполнения проекта.

В настоящее время в компании сформирована команда квалифицированных специалистов. Команда управления имеет опыт работы в организации и ведении бизнеса.

Для реализации проекта будут привлечены телекоммуникационные компании для организации сети, разработчики сервисов, рекламные агентства и др.

Количество работников ТОО «Самгау-телеком» и работников по обслуживанию и эксплуатации сети - равно 33 сотрудникам с ежемесячным фондом заработной платы 33,4 тыс.долларов США.

Организационная структура ТОО «Самгау-Телеком»

<

>

Рисунок 1 - Организационная структура ТОО «Самгау-Телеком»III. Преимущества проекта и возможные риски (это и есть свот-анализ)

Данный проект является первым проектом по формированию телекоммуникационной инфраструктуры отдельно взятого города «под ключ».

Основные преимущества проекта:

Развитие Электронного Правительства, путем предоставления мультисервисной среды для оказания электронных государственных услуг населению и бизнесу;

Улучшение работы госучреждений, с использованием телекоммуникационных услуг видеоконференцсвязи, IP-телефонии, передачи данных и широкополосного доступа в интернет;

Создание транспортной телекоммуникационной инфраструктуры для внедрения информационно-коммуникационные технологии в образование и медицину, для развития социальной среды города, социальной защиты населения, безопасности города и автоматизации транспортных систем;

Снижение информационного неравенства в Цифровом городе, путем создания условий для доступности ИКТ услуг, в частности низкие тарифы, приемлемое качество, широкий спектр телекоммуникационных услуг из «одних рук» для всех категорий пользователей: госорганы, сфера бизнеса, конечные пользователи;

Развитие казахстанского сегмента Интернет, путем развития собственных информационных ресурсов Цифрового города и организации приемлемых условий размещения этих ресурсов на серверных площадках города;

Развитие цифрового телевидения в Регионах Казахстана

В конечном счете, проект позволит создать интеллектуальную платформу, позволяющую модернизировать образ жизни и работы людей за счет использовании сетей нового поколения. Сеть становится центром инноваций и используется как платформа для предоставления услуг, адаптированных к индивидуальным нуждам современных пользователей. При этом интеллектуальная информационная сеть становится сетью, которая не просто соединяет компьютеры, а объединяет людей.

IV. Предпосылки реализации проекта

Тесная связь между инфокоммуникационными технологиями и финансовым процветанием была впервые подмечена на Всемирном экономическом форуме 2001 года и описана в первом Глобальном отчете по информационным технологиям (Global Information Technology Report). В этом документе, который ежегодно — с 2002 года - публикуется Всемирным экономическим форумом и школой бизнеса INSEAD, все страны ранжируются по «индексу сетевой готовности» (Networked Readiness Index, NRI). Он измеряет уровень развития информационных технологий по 67 параметрам. За последние годы этот индекс стал одним из важнейших показателей потенциала страны и возможностей ее развития.

В первой десятке стран в нашем списке — восемь европейских государств, в том числе пять стран Северной Европы. Верхнюю строчку занимает Дания. Она имеет четкую государственную концепцию использования ИКТ, что привело к впечатляющему уровню распространенности Интернета и компьютеров, созданию систем электронного правительства и появлению динамично развивающегося электронного бизнеса. Основу же развития высокотехнологичных отраслей в этой стране заложили хорошо развитый внутренний рынок вкупе с акцентом на непрерывное образование и научно-исследовательские разработки. За Данией следует Швеция, которая улучшила свой показатель, по сравнению с прошлым годом, сразу на шесть пунктов. Далее идет единственная страна Азии, вошедшая в десятку лучших, — Сингапур. Замечу, что в первой десятке всего две неевропейских страны: Сингапур и США. Год назад Соединенные Штаты заняли в нашем списке первое место, а теперь откатились на седьмое. Еще один примечательный факт — обилие небольших азиатских стран в первой двадцатке. Такие страны, как Сингапур, Гонконг, Тайвань и Корея имеют много общего со скандинавскими странами: высокий уровень распространения информационно-коммуникационных технологий, а также эффективное государственное управление.

Среди стран СНГ выше всех в отчете находится Россия, которая в этом году поднялась с 72-й на 70-ю строчку, уступив таким государствам, как Португалия, Чили, Венгрия, Чехия, Тунис, Таиланд, Литва, Латвия, Греция, Турция, Румыния. Вслед за Россией расположились Азербайджан (71-е место), Казахстан (73-е), Украина (75-е). Всего в отчете фигурируют 122 государства.

Существующий опыт построения Цифровых городов в мире показывает, что основными мероприятиями таких моделей являлись действия по построению сетевой инфраструктуры в масштабах города и страны с многократным запасом пропускной способности каналов - относительно прогнозируемых на момент проектирования потребностей пользователей телекоммуникационных услуг, и существовавших исходных данных по численности и социальной структуре населения данных городов.

Последующее развитие этих городов показало, что поддержка высокоскоростных подключений на уровне доступа к сети, построенной на основе магистральных каналов пропускной способностью не менее 10 Гбит/с, вполне оправдывается высоким уровнем развития электронной коммерции, цифрового телевидения, видео по запросу, доступностью Интернет, игровых серверов и прочих коммерческих приложений, требующих высоких скоростей передачи данных.

Владелец или оператор сети (в большинстве случаев государство является владельцем сети или держателем контрольного пакета акций) помимо выделения ресурсов сети для целей государственных органов - на льготной или бесплатной основе, получает основной коммерческий доход от населения - абонентов сети, являющихся активными потребителями услуг, получаемых по каналу доступа в сеть.

Простой средний житель таких городов вполне способен, не выходя из квартиры, получать все необходимые товары, услуги, развлечения, пользуясь стандартными ресурсами сети. При этом оплата потребляемых услуг также производится с использованием электронных платежей. Очень популярна организация «офиса на дому», когда всю необходимую информацию, средства связи и инструменты, работник получает у себя дома, пользуясь качественным каналом связи с основным офисом компании-работодателя.

В тоже время созданная телекоммуникационная инфраструктура Цифровых городов позволяет данным государствам в полной мере осуществлять принципы «электронного правительства», выраженные в высокой степени информатизации государственных служб, муниципальных и социальных учреждений, а также в существовании развитых средств электронного документооборота, платежных (банковских) электронных систем, глобальных государственных баз данных и других электронных ресурсов государственных институтов, развитых средств электронного учета и контроля граждан.

Существующий международный опыт построения «цифровых городов» также показывает, что применяемая при их реализации модель телекоммуникационной инфраструктуры изначально ориентируется на организацию высоких скоростей каналов связи на уровне доступа абонентских устройств и магистралей сетей.

Амазонский проект является составной частью всемирной программы по внедрению информационных технологий в развивающихся странах.

Организаторы развернули беспроводную широкополосную сеть для доступа в Интернет в одном из самых отдаленных обитаемых уголков Земли, в Амазонии. Теперь жителям этих мест с помощью компьютеров станут доступны различные медицинские, образовательные и коммерческие ресурсы. На реализацию проекта в течение следующих пяти лет планируется выделить более 1 миллиарда долларов.

Цель программы - ускорить процесс компьютеризации развивающихся стран и обеспечить доступ их населения к Интернету и современным технологиям.

Населенный пункт Паринтинс расположен на острове на реке Амазонка и насчитывает 114 тысяч жителей. Ожидается, что его превращение в цифровой город позволит улучшить качество медицинского обслуживания и образовательный уровень населения, а также будет способствовать повышению уровня жизни будущих поколений.

Теперь этот город, в который можно попасть только на самолете или на лодке, охвачен беспроводными широкополосными сетями, обеспечивающими доступ в Интернет. Технологии позволят улучшить медицинское обслуживание населения - можно будет заочно консультироваться с известными специалистами, применять современные методы диагностики, такие как рентгенография, а также пользоваться медицинскими библиотеками во всем мире.

В работе над проектом принимало участие правительство Бразилии, а также представители деловых кругов и руководители образовательных учреждений этой страны. Была развернута современная сеть WiMAX, которая охватывает главный медицинский центр, две средние школы, общественный центр и Амазонский университет.

Компания , построившая в Гонконге высокотехнологичный «киберквартал» под тем же названием Cyberport, и Ciscо Systems решили построить там образцовую сеть Cisco WLAN, на основе которой впоследствии будет развернута беспроводная широкополосная сеть Wi-Fi в масштабе всего города. Ожидается, что район Cyberport привлечет около 100 IT- компаний и до 10 тыс. квалифицированных специалистов.

В феврале 2018 года в квартале Cyberport (стоимость проекта $2 млрд, площадь - 24 га) открылись первые точки доступа Cisco WLAN, предоставившие жителям квартала лучше управлять своим домом, бронировать места в ресторанах и отелях, покупать билеты в кино, пользоваться играми нового поколения и получать услуги VoIP. Высокотехнологичный квартал Cyberport включает 4 офисных здания, 5-звездочный отель, торгово-развлекательный комплекс и жилые дома класса «люкс».

После создания муниципальной сети Wi-Fi, покрывающей всю территорию Гонконга, все эти услуги будут доступны каждому жителю города. Также ожидается, что новая сеть повысит эффективность бизнеса, городских служб, и качество жизни жителей квартала Cyberport.

В состав магистральной инфраструктуры сетевой модели для строительства общегородской сети Wi-Fi в Гонконге входят 280 точек доступа, а система управления сетью предусматривает единое решение как для технических операций по обслуживанию сети, так и для операций учета местоположения (услуги LBS).

и малазийская высказали намерение построить инфраструктуру и внедрить услуги мирового класса для первого в Малайзии «цифрового города» i-City.

Цифровые города Испании

Правительство Испании готовит грандиозный проект по созданию многопрофильных веб-проектов в национальной доменной зоне под названием Digital Cities - Цифровые города, в рамках правительственной программы Info XXI. Стоит отметить, что проект Info XXI в свою очередь входит в более глобальную программу ЕвроСоюза FEDER по созданию электронных представительств всех правительственных учреждений и других крупных организаций стран входящих в состав Европейского Союза. Digital Cities предполагает создание множественных порталов и ресурсов, где испаноязычные пользователи смогут «прогуливаться» в поисках необходимой информации, совершать покупки, заключать сделки по купле-продаже, осуществлять транзакции и платежи. Одним словом, переместить повседневные операции ежедневной жизни в виртуальную среду. Впрочем, свой вклад в построение цифровых городов внесут и многие технологические и телекоммуникационные компании страны. Первые же «кварталы» цифрового города Министерство науки и технологий обещает «сдать в эксплуатацию» уже в конце следующего года.

Проект Цифорвые Города (Digital Cities), включённый испанским министерством Науки и Технологий в программу Info XXI, был наделён бюджетом в 111 млн. евро. Директор департамента развития информационного общества Леопольд Гонсалес-Эхенико заявил, что цель проекта - обеспечить горожан информацией из различных источников и дать им возможность совершать операции по покупке и продаже, платежи и трансферты, а также заказывать вещи через интернет.

Южнокорейский Пусан собирается стать первым в мире "Вездесущим городом".

Городские власти обнародовали амбициозный план превращения Пусана в первый в мире "Вездесущий город".

В партнерстве с южнокорейским телекоммуникационным гигантом KT, городские власти планируют потратить около 1 млрд. долларов США на внедрение ИКТ и беспроводного Интернета в любой уголок города к 2010 году.

Около 70% инвестиций будут направлены на тотальную модернизацию порта - правительство собирается превратить его в основной перевалочный пункт Северо-Восточной Азии. Среди проектов - создание " U - Port " в заливе Пусана с использованием таких технологий как RFID ( Radio Frequency Identification ) с целью предоставления информации о грузе в реальном времени. Предполагается также строительство " U - Convention ", т.е. услуги, предоставляющей пользователям полную информацию о международных конференциях и туризме.

Правительство ведет переговоры о вовлечении в проект таких компаний как IBM , Hewlett - Packard и Microsoft.

Греция строит свой первый "цифровой город".

Первый цифровой город Греции создается муниципалитетом Трикала при финансовой поддержке из ресурсов Стратегии Греции по развитию информационного общества. Инициатива e - Trikala предусматривает упрощение общественных процедур, сокращение стоимости телекоммуникационных услуг, предоставление новых электронных услуг и разработку новых методов вовлечения граждан в государственное управление.

Модель "цифрового города" состоит из четырех блоков:

1. инфраструктура: оборудование и программное обеспечение, необходимое для функционирования такого города (сети широкополосного доступа, общественные терминалы и т.п.)

2. онлайновые государственные услуги

3. “Back - office”: все органы власти и организации, которые производят и предоставляют информацию и онлайновые услуги конечным пользователям

4. Конечные пользователи: граждане, группы граждан и бизнес.

Конечной целью проекта "цифрового города Трикала" является создание интегрированной электронной среды для граждан и бизнеса, с их более активным вовлечением в городское управление и развитие информационного общества.

Анализ телекоммуникационного рынка Республики Казахстан

1. Перспективы развития казахстанского рынка

Рынок новейших технологий и инновации в области телекоммуникации очень обширный и быстроизменяющийся.AF Данный рынок можно подразделить на следующие основные сегменты:

1) космических летальных аппаратов и спутников;

2) основного космического коммуникационного оборудования (ККО);

3) вспомогательного ККО;

4) основного наземного коммуникационного оборудования (НКО);

5) вспомогательного НКО;

6) пользовательского (мобильного) оборудования;

7) программного обеспечения;

8) тестового оборудования;

9) патентов и лицензии.

В целом развитие рынка телекоммуникационных продуктов и услуг Казахстана находится на различных этапах развития жизненного цикла продуктов и услуг. Например, фиксированная телефония и сотовая связь находится на этапе «зрелости», или новые беспроводные технологии находятся на этапе «разработок». Каждый этап рынка имеет свои отличительные характеристики и соответствующие методы маркетинговых действий, которые дают возможность компаниям правильно продумать стратегии стимулирования спроса, политику ценообразования и многие другие стратегии для успешного выведения на рынок продуктов и услуг.

По экспертным прогнозам, к 2008 г. объем казахстанского рынка может достичь 320 млрд. тенге или 2,6 млрд. долларов США. В то же время, прогнозируется снижение темпов роста рынка телекоммуникаций в денежном выражении с 28% до 18% в 2006-2008 гг., поскольку в настоящее время усилия Правительства РК направлены на снижение тарифов на фиксированную и сотовую связь, услуги Интернет. В краткосрочной перспективе государственная политика будет воздействовать на замедление роста доходов игроков телекоммуникационных рынков. Однако клиентская база и потребление услуг в натуральном выражении продолжит рост.

Объем потребления телекоммуникационных услуг на душу населения в Казахстане не самый высокий и составляет 105 долларов США в год (в России - 250 долларов США).

Одним из важных факторов, определяющих уровень развития телекоммуникационного сектора, является невысокий показатель ВВП на душу населения. В 2005 году уровень ВВП Казахстана на душу населения составил 1946 долларов США, что в десятки раз ниже уровня некоторых развитых стран.

Динамика развития телекоммуникационной отрасли в республике довольно высока.

По данным Агентства Республики Казахстан по статистике предприятиями связи за январь-декабрь 2006 года оказано услуг на сумму 274,2 млрд. тенге, что в сопоставимых ценах на 20,4% больше объема аналогичного периода прошлого года, в том числе доходы от реализации услуг телекоммуникаций составили 265,1 млрд. тенге.

При этом, структура доходов от услуг телекоммуникаций такова: мобильная связь занимает 47,5%, международная, междугородная - 19,3%, местная телефонная - 7,9%, Интернет - 5,4%, передача телерадиопрограмм - 3,5% и другие виды связи - 10,8%.

Наиболее высокие темпы по сравнению с прошлым годом демонстрируют предприятия, предоставляющие услуги Интернета (94,3 %), услуги мобильной связи (50,8%), услуги службы передачи данных (58,2%).

Анализируя и сравнивая различные рынки можно заметить, что рынок поделен на следующие уровни:

1- уровень: инфраструктура

2- уровень: услуги связи

3- уровень: услуги доступа в Интернет

4- уровень: программное обеспечение для работы сети

5- уровень: программное обеспечение для пользователя

Анализ сегментов основных потребителей

Для удобства обработки информации деление рынка произведено на три основных сегмента - с различными категориями потребителей и на основании анализа веб-сайтов различных компании:

государственные учреждения и организации;

корпоративные клиенты, включающие представителей малого и среднего бизнеса;

частные пользователи.

Нижеприведенная таблица включает три основных сегмента: государственные клиенты, корпоративные и частные клиенты. Необходимо отметить, что многие компании - поставщики телекоммуникационных услуг - в основном ориентированы на корпоративных и частных потребителей. Государственные органы можно рассматривать как крупных корпоративных клиентов, однако для коммерческих компании - поставщиков услуг - этот сегмент недостаточно привлекателен. Причина этому ограниченная и строгая регламентация их деятельности и финансирования, инертность по отношению к инновациям и внедрению новейших технологии. В тоже время сегмент обладает привлекательными качествами, такими как бесперебойность и гарантия финансирования.

Согласно таблице 5.2.1. сегментация потребителей услуг рынка произведено по следующим категориям:

- источники финансирования услуг связи;

- чувствительности к ценам;

- чувствительности к инновациям;

- основным приоритетам в услугах связи и передачи данных;

- количеству абонентов на единицу оборудования;

- требованиям к дополнительным услугам;

- основным документам по передаче данных;

- основным потребностям по доступу в Интернет;

- основным потребностям по услугам связи;

- емкости рынка.

Таблица 5.2.1. Сегменты рынка телекоммуникации

|

Сегмент 1 Государственные клиенты |

Сегмент 2 Корпоративные клиенты |

Сегмент 3 Частные клиенты |

Основные сегменты |

Государственные учреждения, службы безопасности,

национальные компании |

Представительства зарубежных компаний, крупные, средние и малые компании РК |

Индивидуальные предприниматели,

городское и сельское |

Источники финансирования услуг связи |

Бюджет |

Частный капитал |

Семейный бюджет |

Чувствительность к ценам |

Средняя |

Низкая |

Высокая |

Чувствительность к инновациям |

Средняя |

Высокая |

Низкая |

Приоритеты связи и передачи данных |

Безопасность,

Бесперебойность

Скорость,

Охват по регионам |

Безопасность,

Бесперебойность,

Скорость,

Доступ в труднодоступные места |

Скорость,

Бесперебойность, Надежность |

Количество абонентов на единицу оборудования |

Много |

Много |

Один - несколько |

Требования к дополнительным услугам |

Средняя - высокая |

Высокая |

Средняя |

Передача данных |

Официальные и секретные документы,

почта, факс, короткие сообщения |

Официальные и АХД документы, почта, короткие сообщения, факс |

Почта, короткие сообщения, факс |

Интернет |

Информационные сайты, новости, статистика |

Информационные сайты, новости, статистика, банкинг, коммерция |

Информационные, развлекательные сайты, новости, радио и ТВ, банкинг, коммерция |

Связь |

Профессиональная связь |

Профессиональная и личная связь |

Личная связь |

Емкость рынка |

около 90 тыс. чел. (2004 г.) |

1,4 млн. крупных, средних и малых предприятий |

около 8 млн. населения |

Таблица 5.2.2. представляет матрицу отношения основных и дополнительных продуктов к различным сегментам рынка.

Таблица 5.2.2. - Ориентация продуктов и услуг компании на основные сегменты рынка

Услуги |

Сегмент 1 |

Сегмент 2 |

Сегмент 3 |

Основные: |

|||

Интернет |

|||

Телефония |

|||

Передача данных |

|||

Видеоконференция |

|||

Телемедицина |

|||

Обучение |

|||

Видео наблюдение |

|||

Навигационные системы |

|||

Локационные системы |

|||

Телеметрическое оборудование |

|||

Электронная коммерция |

|||

Дополнительные: |

|||

Подготовка проектов по внедрению новейших технологии по инфраструктуре сети и средствам связи |

|||

Технические услуги по ремонту, обслуживанию и монтажу оборудования |

|||

Технический сервис и мониторинг работающего оборудования |

|||

Обучение и подготовка специалистов |

|||

Консультации, включая через видео- каналы. |

Как видно из таблицы 5.2.2., наиболее важным сегментом на рынке телекоммуникации является сегмент 2, который является одновременно и прибыльным и многочисленным.

Основные участника рынка телекоммуникации в РК

АО «Казахтелеком»

АО «Казахтелеком» занимает лидирующее положение на телекоммуникационном рынке республики, имеет развитую сеть центров по предоставлению широкого спектра услуг связи. Это услуги традиционной телефонии и телеграфа, услуги сетей передачи данных и доступа в Интернет, услуги интеллектуальной и спутниковой сети, и многие другие. Центральный офис компании расположен в столице Казахстана - городе Астане.

В компании работают более 33 тысяч человек. АО «Казахтелеком» имеет региональные подразделения в каждой области страны.

Клиентами компании являются порядка двух с половиной миллионов физических и юридических лиц.

В качестве международного оператора АО «Казахтелеком» осуществляет тесное сотрудничество со 154 операторами дальнего зарубежья и 23 операторами стран СНГ и Балтии. Обеспечивает казахстанцам связь с более чем 230 странами мира.

Одновременно с бизнес-проектами компания решает социальные задачи по телефонизации сельских населенных пунктов и подключению школ к сети Интернет.

Внедрение передовых телекоммуникационных технологий эффективно сочетается с технологиями управления, где главная роль отводится системе менеджмента качества. В прошлом году завершен процесс сертификации филиалов компании. Все филиалы АО «Казахтелеком», непосредственно взаимодействующие с клиентом, прошли сертификационный аудит на соответствие международному стандарту качества ISO 9001:2001.

АО «КазТрансКом»

АО «KazTransCom» — телекоммуникационная компания, предоставляющая специализированные услуги связи на территории Республики Казахстан.

АО «KazTransCom» реализует важные телекоммуникационные проекты на большей части территории Казахстана, активно решая государственную задачу — создание современной коммуникационной инфраструктуры республики. Филиалы компании открыты и успешно работают в городах Атырау, Актау, Уральск, Актобе, Астана, Алматы, Павлодар. Инфраструктура связи компании включает:

- кабельную магистральную сеть АО «KazTransCom», протяженность которой, в результате реализации запланированных инвестиционных проектов составит 11 тыс. км.

- несколько сотен спутниковых станций, обеспечивающих полное покрытие территории Казахстана, в том числе корпоративные сети крупнейших клиентов: АО «НК «КазМунайГаз», АО «Интергаз Центральная Азия», АО «KazTransCom».

- АО «KazTransCom» активно развивает оптоволоконные магистральные линии связи и имеет уникальную возможность предоставлять целый комплекс телекоммуникационных услуг на территории Казахстана, включая:

- местную телефонную связь;

- междугороднюю и международную телефонную связь;

- широкополосный доступ к сети Интернет;

- аренду прозрачных каналов;

- виртуальные частные сети;

- техническое обслуживание и поддержка ведомственных сетей;

- IT-сервис;

- различные дополнительные услуги, в зависимости от пожеланий клиентов.

АО «Astel»

На протяжении 14 лет своего существования компания ASTEL занимает лидирующие позиции на рынке предоставления услуг связи для корпоративных клиентов. Успехи 14-летней деятельности на этом рынке подтверждаются тем, что на сегодняшний день компания ASTEL:

- является владельцем одной из самых мощных в Казахстане магистральных сетей связи;

- предлагает своим клиентам полный портфель телекоммуникационных продуктов и услуг;

- имеет разветвленную сеть региональных представительств и отделений продаж по Казахстану;

- имеет службу поддержки пользователей, обеспечивающую круглосуточное и безотказное функционирование всех телекоммуникационных продуктов и услуг.

АО «Nursat»

Собственная спутниковая сеть компании НУРСАТ охватывает более 80 городов и населенных пунктов республики. Сеть НУРСАТ построена на базе спутниковых каналов связи, работающих через спутники NSS 703 и NSS 6.

Наряду со спутниковыми каналами НУРСАТ имеет оптоволоконную и медную инфраструктуру, обеспечивающую дополнительную надежность и непрерывность предоставления услуг. Сеть объединяет телекоммуникационные узлы в Казахстане и телепорт в г. Москве. Центр управления в г. Aлматы позволяет обеспечивать оперативный мониторинг и управление сетью 24 часа в сутки.

Широкое использование беспроводных решений позволяет НУРСАТу оперативно предоставлять услуги связи наиболее эффективным способом. Система идеальна для быстрого обеспечения телефонной связью, доступом в Интернет и услугам передачи данных районов новостроек и коттеджных поселков, удаленных офисов и промышленных объектов, в случаях, если использование традиционной кабельной инфраструктуры невозможно, либо экономически нецелесообразно.

Применение современных технологий дает возможность:

- легко и быстро изменять пропускную способность сети

- вводить новые услуги, подключать новые узлы и сети, не прерывая предоставления существующих услуг.

НУРСАТ предлагает широкий спектр услуг в области телекоммуникационных и информационных технологий:

- доступ к ресурсам сети Интернет;

- полный спектр услуг междугородней, международной и местной телефонной связи ;

- построение корпоративных сетей передачи голоса и данных;

- внутригородские, междугородние и международные выделенные каналы связи;

- организация узлов спутниковой связи;

- услуги видеоконференцсвязи и передачи видеоматериалов в сети НУРСАТ;

- услуги Call Centre;

АО «ТрансТелеКом»

АО «Транстелеком» образовано 1 сентября 1999 года на базе железнодорожной сети связи Республики Казахстан. В настоящее время АО «Транстелеком» - динамично развивающаяся компания, которая обеспечивает спектр телекоммуникационных услуг, соответствующих возрастающим потребностям клиентов. Основная сеть Транстелекома построена вдоль железных дорог Казахстана и охватывает более 200 городов и населенных пунктов и все железнодорожные станции страны. Общая численность работников компании на сегодня составляет более трех тысяч человек.

За семь лет работы Компании создана высоконадежная широкополосная магистральная сеть связи на базе наземных волоконно-оптических линий связи, создана спутниковая система передачи данных, проводится поэтапная и планомерная цифровизация сети.

Таблица 5.3.1. - Краткий сравнительный анализ основных операторов связи

АО «Казахтелеком» |

АО «Казтранском» |

АО «Astel» |

|

год образования |

1991 |

2001 |

1993 |

позиция компании |

конкурент |

партнер |

конкурент |

стратегия |

широкий спектр услуг |

комплексные решения: поставка оборудования, обеспечение ПД, корпоративная телефония |

|

объем рынка |

высокий |

специализированный - средний |

многопрофильный - обширный |

конкурентное преимущество |

территориальный охват |

территориальный охват: удаленные регионы |

быстрота, высокий уровень сервиса |

доля рынка |

90 % фиксированной телефонии;

48% рынка телекоммуникации |

1 % рынка телекоммуникации

21% рынка телекоммуникации ЗКО |

1% рынка телекоммуникации |

основные клиенты |

Государство, международные компании и представительства, банки, крупные компании: строительные, пенсионные, промышленные. |

Казмунайгаз, Атырауский НПЗ,

ХалыкБанк,

Месторождение Карачаганак,

АО НГСК «Казстройсервис»,

АО «СНПС- Актобемунайгаз»,

АО»Разведка Добыча «КазМунайГаз» |

Казаэронавигация,

МВД, Мин-во транспорта и коммуникации,

АИС, Мин-во обороны, и другие государственные, международные и крупные компании и многие другие |

динамика цен |

медленно снижается |

в зависимости от решения |

в зависимости от решения |

лицензия |

есть |

лицензия по предоставлению услуг международной и междугородной связи на всей территории РК |

есть 4 лицензии |

сегменты: клиенты |

Физические и корпоративные |

Корпоративные и физические (территориально) |

Корпоративные и физические (территориально) |

сегменты: рынок |

услуги по передаче данных (ПД), в том числе доступ к сети Интернет; услуги наложенной телефонной бизнес-сети; услуги спутниковой связи |

местную телефонную связь; междугороднюю и международную телефонную связь; широкополосный доступ к сети Интернет; аренду прозрачных каналов; виртуальные частные сети; техническое обслуживание и поддержка ведомственных сетей; IT-сервис; различные дополнительные услуги. |

Сетевые решения и передача данных, спутниковая связь, доступ к сети Интернет, финансовые телекоммуникации, телефония, телевидение, разработка и реализация проектов, системная интеграция, аренда спутниковой емкости |

орг. Структура |

смешанная: централизованная |

линейно-функциональная: горизонтальная |

информация отсутствует |

ценовая политика |

Передача данных по спутнику:

100 МБ - 1892 тг.

10 МБ - 157 тг.

Спутниковая телефония:

Аб. Плата -2000 тенге

Телефония по КЗ - 41 тг./мин.

Телефония по другим странам:

по межд.тарифу

Скорость соединения:

256 кбт

Соединение: 8 кан. |

Информация отсутствует |

Индивидуальная

- плата за подключ. 5 тел.: 2400 $ без НДС

- Аб. Плата за 1 тел.: 8 $/месяц без НДС

- Аб. Оборудование: 800$/месяц без НДС

- Интернет по дозвону: 0,9 $/час |

современные технологии |

- сети IP/MPLS

- технологии DWDM

- SDH магистраль уровня STM-16

- ADSL

- VoIP

- Wi-Max, Wi-Fi

- IP VPN

- CRM-решения

- CDMA-450 |

- Технология WLL

- спутниковая технология iDirect (MF-TDMA)

- SDH магистраль уровня STM-16

- Узел доступа IN

- Международный центр коммутации

- организацию связи на базе спутниковых DAMA-технологий

- ADSL; VDSL

- VSAT; Faraway

- NGN

-СRM-решения |

- сеть VSAT,

- магист. Cеть KazNet,

- организацию связи на базе спутниковых DAMA-технологий

- системы Reuters, SWIFT,

- ADSL, DSL |

технологические решения |

Расширение доступа к услугам телекоммуникаций, как по традиционным каналам доступа (телефоны, факсы, мобильные аппараты, Сервис-бюро, Call-центры и т.д.), так и на базе Интеллектуальной сети. Внедрение интерактивных форм взаимодействия с абонентами |

В зависимости от многих факторов, таких как местонахождение и удаленность офиса от узла оператора KazTransCom, возможность прокладки между офисом клиента и узлом оператора проводных соединительных линий, сроки на организацию соединительной линии |

- решения Gilat Satellite Network, Cisco Systems,

Nortel Networks, Tandberg, Ericsson, RAD DC, NET, Expand Network, SAGEM, Avaya, Alvarion

- сеть ATN для аэронавигации

- KazNet® X.25 (22 точки доступа по Казахстану)

- веб дизайн |

магистральная сеть |

11,5 тыс. км/ 3574 станции |

11 тыс. км |

около 3,5 тыс. км |

транкинговая сеть |

отсутствует |

4 тыс. км |

отсутствует |

спутниковая ЗС |

276 станции (из них в селе -245 станции) |

900 VSAT станции, 1300 спутниковых терминала |

|

таксофоны |

6831 таксофонов |

||

Сети всего |

603 млн. км. (99 цифровая) |

15 тыс. км |

3,5 тыс. км |

методы организации деятельности |

система менеджмента качества, кадровая политика, международная экспансия |

система менеджмента качества, кадровая политика |

подпор высококвалифицированного персонала, ориентация на клиента, экспансия в Центр. Азию |

методы организации сбыта |

собственная сеть филиалов, карточная (Тарлан), посредники |

собственная сеть филиалов |

собственная сеть филиалов и партнеры |

система качества |

ISO 9001:2001 |

ISO 9001:2000

ISO 14001:2004 и

BSI OHSAS 18001:1999 |

ISO 9001:2000 |

образование и тренинги |

центр повышения квалификации |

учебный центр компании |

информация отсутствуют |

научные исследования |

нет |

нет |

нет |

опытно-конструкторские работы |

нет |

нет |

нет |

регистрация,

доступность услуг и возможность оплаты за услуги через Интернет |

среднее, оплата телебанкинг, интернетбанкинг и банкоматы через Казкоммерцбанк, БТА, Халык Банк |

отсутствует |

отсутствуют |

Конкурентная ситуация на телекоммуникационном рынке Казахстана

В целом на начало 2005 года на рынке телекоммуникаций Казахстана действовало 281 предприятие, количество выданных лицензий на услуги связи превысило тысячную отметку, при этом 97% всего телекоммуникационного рынка РК приходилось на 12 основных операторов телекоммуникационного рынка. Крупнейшими операторами можно назвать компании «Казахтелеком» (48% от общего объема рынка) и GSM-Казахстан (28% от общего объема рынка). Список основных операторов в отдельных сегментах рынка услуг телекоммуникаций приведен в таблице 5.4.1.

Таблица 5.4.1.- Основные операторы телекоммуникационного рынка РК

Сегменты рынка |

Основные операторы

|

Фиксированная телефония |

Казахтелеком, Нурсат, DUCAT (Арна+Рахат-телеком), Казтранском, Транстелеком, Astel, TNS-plus |

Мобильная связь |

GSM Казахстан, Кар-Тел, Dalacom/Altel |

Передача данных и Интернет |

Казахтелеком, Нурсат, DUCAT (Арна+Рахат-телеком), Казтран-

ском, Транстелеком, Astel, TNS-plus, Golden-telecom, Кателко |

Услуги операторам |

Казахтелеком, Нурсат, Golden-telecom, Казтранском, Транстелеком, Astel, TNS-plus, Кателко |

Услуги кабельного ТВ |

Алма-ТВ, Айна-ТВ, Компания «Секател», G-Media, TELEBIT |

Другие услуги (техническая эксплуатация, интеграция, оборудование и т.п.) |

Казтранском, Транстелеком, Astel, TNS-plus, Кателко, Казинформтелеком |

Таблица 5.4.2. - Характеристика текущего состояния рынка услуг связи и конкуренции в Казахстане

Сегмент рынка услуг |

Количество операторов |

Наименование операторов |

Территория оказания услуг |

Мобильная связь |

4 |

ТОО «GSM Казахстан ОАО «Казахтелеком»

ТОО «Кар-тел»

АО «Алтел»

Мобайл-Телеком-Сервис |

республика |

Местная телефонная связь |

135 |

Новые операторы и АО «Казахтелеком» |

определенный регион, республика |

Междугородная и международная связь |

6 |

АО «Казахтелеком»

АО «Транстелеком»

АО «KazTransCom»

АО «Арна»

АО «Нурсат»

АО «Astel» |

республика |

Передача данных, телематические услуги (включая Интернет). |

62 |

АО «Казахтелеком»

новые операторы |

определенный регион,

республика |

В настоящее время на рынке услуг междугородной и международной связи по-прежнему доминирует АО «Казахтелеком», которое пропускает около 90 процентов всего междугородного и международного трафика Казахстана. В условиях конкуренции доля АО «Казахтелеком» в этом сегменте рынка услуг будет постоянно снижаться. Новым операторам связи (АО «Транстелеком», АО «KazTransCom», АО «Арна», АО «Нурсат», АО «Astel»), получившим лицензию на оказание данного вида услуг предоставлена возможность конкурировать с акционерным обществом «Казахтелеком» в области ценовой политики, сохраняя при этом высокие прибыли от оказания услуг междугородной и международной связи.

На сегменте рынка по передаче данных, телематических услуг (включая Интернет) в настоящее время выдано 232 лицензии.

К сожалению, официальная статистика в Казахстане о количестве активных пользователей Интернета отсутствует. В то же время, по данным АО «Казахтелеком» за анализируемый период на долю Общества в общем объеме данного вида услуг приходится 32%, в прошлом году этот показатель составил 34%, что свидетельствует об увеличении предоставления этой услуги другими операторами связи. Реализация мероприятий в рамках программы по созданию «электронного Правительства» и имеющиеся тенденции роста реальных доходов населения позволят шире использовать компьютерное оборудование, что свою очередь может привести к снижению тарифов на остальные виды услуг Интернета, предоставляемых с использованием различных технологий.

Несмотря на бурный рост отрасли, превышающий средние мировые показатели развития, многие показатели развития телекоммуникационной отрасли РК не соответствует экономическому положению страны. Так, удельный вес казахстанского телекоммуникационного рынка в общем объеме мирового рынка телекоммуникацией едва превышает 0,1%.

В то же время, доля отрасли «связь» в структуре ВВП Казахстана в 2005 году, составила 1,8%, а в России - 5,2%. Таким образом, данный показатель отстает на 3 года от показателя северного соседа Казахстана, несмотря на то, что казахстанская модель развития телекоммуникационного рынка во многом схожа с российской.

В денежном же выражении объем рынка телекоммуникаций Казахстана в 2005 году достиг 202 млрд. тенге или 1,6 млрд. долларов (без учета НДС), а России - 36,4 млрд. долларов США. Показательны следующие цифры: доходы европейской компании Discovery Networks Europe, работающей в сегменте рынка платного телевидения, в 1,5 раза больше доходов казахстанского рынка телекоммуникаций.

Спектр предоставляемых услуг и тарифные планы

Краткий анализ основных игроков предоставлен в таблице 5.5.1. Отсутствие информации в графе означает, что получение информации через общедоступные каналы не представляется возможным, сбор информации требует дополнительного времени.

Таблица 5.5.1. - Характеристика основных компании на рынке телекоммуникационных услуг

Компании (основные сегменты рынка) |

Спектр Услуг |

Ценовая политика |

Опыт работы |

ДКП АО «Казахтелеком» (корпоративные)

|

|

Передача данных по спутнику:

100 МБ - 1892 тенге

10 МБ - 157 тенге

Спутниковая телефония:

Абонентская плата -2000 тенге

Телефония по КЗ - 41 тенге/минута

Телефония по другим странам: по международному тарифу

Скорость соединения:

256 кбт

Соединение: 8 каналов |

с 2000 года |

АО «Казтранском»

(корпоративные - нефтегазовые) |

|

С 2001 года |

|

АО «Нурсат»

(корпоративный, частный)

|

|

Аренда внутригор. Каналов ПД

- Подключение к сети ПД: 49000 тенге за каждую точку подключения

- Аб. Плата за каждую точку подключения:

От 12600 (64Кбит/с) до 60200 (4096 Кбит/с)

Телефонная связь

- Подключение тел. Номера: 49000 тенге

-Аб. Плата за тел. Номер: 1400 тенге

Тарифы за минуту:

Городская связь: 25,2 тенге

Сеть Нурсат: 12,6 тенге

Сотовые операторы: 42 тенге

Прочие по РК: 40,6 тенге |

|

АО «Astel» (корпоративный)

|

|

Индивидуальная

- Плата за подключение 5 тел.: 2400 $ без НДС

- Аб. Плата за 1 тел.: 8 $/месяц без НДС

- Аб. Оборудование: 800$/месяц без НДС

- Интернет по дозвону: 0,9 $/час |

с 1995 года |

АО «Кателко» |

|

||

AO «TNS Plus» (корпоративный)

|

|

||

АО «Арна» (корпоративный частный)

|

|

Доступ в Интернет: от 99 тенге до 113 тенге в час

100 Мб - 3550 тг

200 Мб - 7110 тг

300 Мб - 10650 тг

Тарифы на выделенные линии:

Ед. плата: от 76035 (64 кб/с) до 2 Мб/с)

Аб. Плата: от 39913 тг (64 кб/с) до 120000 (2 Мб/с)

За каждые 10 Мб вх/исх - 150.86 тенге

Тарифы IDSN:

IDSN с одним номером: 55174 тенге

IDSN с одним номером, с 1 Гб вх/исх трафика: 34698

За каждые доп. 100 Мб трафика: 1293 тенге |

с 1993 года |

VI. Описание проекта

Месторасположение проекта - город Усть-Каменогорск

Перечень объектов влияющих на технико-экономические показатели:

построение инфокоммуникационной инфраструктуры Цифрового города и оценка финансовых затрат и доходов.

эксплуатация инфокоммуникационной инфраструктуры;

Назначение сети широкополосного доступа Цифровой город

Сеть предназначена для оказания разнообразного набора инфокоммуникационных услуг:

Доступ к информационным сервисам в рамках программы Е-правительства;

Оказание инфокоммуникационных услуг в социальной сфере - образование, медицина;

Передача видео;

IP телефония;

Развлечения;

Организация закрытых частных сетей;

Оказание дополнительных услуг связанных с сетевой безопасностью абонентов сети;

Архитектура сети проекта Цифровой город

Централизованный маршрутизатор (BSR - Broadband Service Router). Архитектура сети будет основана на модели централизованного маршрутизатора с единой точкой доступа ко всем услугам и единой сервисной границей и должна быть рассчитана на предоставление IP-сервисов конечным подписчикам.

Решение рассчитано на оказание услуг домашним пользователям с использование L3 CPE устройств, как основного способа подключения в соответствии с рекомендацией DSL-форума TR-101. Решения без дополнительных доработок позволит применить L2 CPE в модели S-VLAN.

Будет реализована возможность массовой преднастройки портов устройств доступа.

Архитектура сети будет соответствовать основным рекомендациям DSL-форума: TR-059 и WT-101.

В целях эффективного использования темных оптических волокон предлагается использовать решение на основе технологий волнового мультиплексирования. На уровне магистрали предлагается использовать технологию DWDM с кольцевой архитектурой, а на уровне доступа в перспективе - технологию CWDM с кольцевой архитектурой.

Общая топология сети

Общий вид топологии и состав сети представлен на следующем рисунке.

<

>

Рисунок 4 - Топология сети Цифрового города

Архитектура магистральной сети включает следующие уровни:

Магистральный уровень будет строится на маршрутизаторах с полностью отказоустойчивыми конфигурациями (с резервированием управляющих модулей, коммутационной матрицы и блоков питания). Все управляющие и интерфейсные модули поддерживают «горячую» замену. В шасси коммутаторов должно устанавливаться до 12 модулей высокой плотности с интерфейсами 10 Gigabit Ethernet или 1 Gigabit Ethernet. Производительность коммутации маршрутизаторов должна быть равна не менее 465 Гбит/c в полном дуплексе.

Два центральных маршрутизатора должны располагаются в двух центральных узлах - Core-1 и Core-2. Соединения магистральных маршрутизаторов друг с другом осуществляются интерфейсами 10 Gigabit Ethernet XFP. Необходимый уровень затухания обеспечивается на физическом уровне оборудованием волнового мультиплексирования - DWDM.

Для подключения узлов агрегации в магистральных маршрутизаторах будут устанавлены 4-портовые модули 10 Gigabit Ethernet. Количество интерфейсов 10 Gigabit Ethernet в различных магистральных узлах варьируется в зависимости от числа подключенных к нему устройств.

Уровень агрегирования/сервисная граница сети

В качестве платформы агрегации домашних абонентов, а так же корпоративных клиентов малого и среднего бизнеса, в сети предлагается использовать концентратор широкополосного доступа (BSR) совместно с системой управления предоставлением услуг. Два маршрутизатора широкополосной агрегации будут установлены на границе сети магистрального уровня и рассчитаны на агрегацию 48000 (каждый маршрутизатор) широкополосных подписчиков.

Каждое шасси будет поставлять в полностью отказоустойчивой конфигурации - резервируются управляющие модули, коммутационная матрица и блоки питания.

Все управляющие и интерфейсные модули должны поддерживать «горячую» замену. Соединение с магистральными маршрутизаторами будет осуществляются посредством оптических интерфейсов 10 Gigabit Ethernet.

В данном проекте каждое шасси будет оснащено как миниум 2-мя 4-портовыми и одной 8-ми портовым картами ввода вывода с интерфейсами 1 GE и рассчитано на терминацию 48000 одновременных широкополосных сессий. Соединение с городскими коммутаторами уровня концентрации осуществляется с использованием интерфейсов 1000 BASE-LX. Необходимый уровень затухания обеспечивается на физическом уровне оборудованием волнового мультиплексирования - DWDM. Каждый BSR рассчитан на подключение шести городских коммутаторов концентрации одним оптическим каналом 1GE.

Уровень концентрации доступа будет состоять из городских L2,5-коммутаторов доступа, которые будут служить для подключения устройств доступа с одной стороны и каналов связи в сторону устройств агрегации - BSR. Подключения к устройствам агрегации будет осуществлено при помощи интерфейсов 1000 BASE-LX. Необходимый уровень затухания обеспечивается на физическом уровне оборудованием волнового мультиплексирования - DWDM.

Использование технологии CWDM/DWDM на уровне концентрации доступа

В целях эффективного использования темных оптических волокон, а так же для построения необходимой топологии (звезда) на уровне концентрации доступа предлагается использовать решение на основе технологий спектрального уплотнения. Платформа будет поддерживать технологии CWDM и DWDM. Поддерживать интерфейсы GbE, 10GbE, FC-1/2/4, STM-1/4/16/64.

Оборудование будет иметь резервирование блоков питания (тип AC либо DC), а так же поддерживает “горячую” замену всех модулей.

Физическая топология сети - кольцо, логическая схема распределения трафика “звезда”.

Трафик с каждого узла агрегации - 4* GbE будет направляется к центральному узлу. Все узлы агрегации будут иметь пассивную оптическую часть на четыре длины волны, из которых будет задействовано две, плюс две будут зарезервированы.

Защита трафика в кольце от обрыва оптического волокна будет быть выполнена на уровне оборудования DWDM. Весь трафик от каждого узла агрегации будет передаваться по двум направлениям в кольце, по часовой стрелке (основной путь) и против часовой стрелки (резервный путь). В случае обрыва оптического волокна будет происходить защитное переключение с основного пути на резервный с временем переключения не более 50 мс.

Все мультиплексоры будет иметь отдельный оптический канал управления OSC, для управления и мониторинга сети подключенных к системе управления оборудованием DWDM по протоколу SNMPv2.

Весь описанный функционал уровня агрегации не зависит от типа топологии, используемой на уровне доступа (кольцо, звезда, смешанный тип).

Обязательные требования к устройствам доступа

RSTP 802.1w (Rapid Spanning Tree) до 20 устройств в кольце

MVR (Multicast VLAN Registration) для подачи multicast клиенту из multicast VLAN

port security - только в части ограничения количества MAC на порт

QoS на 2 очереди для транковых портов

Фильтрация IGMP Join на клиентских портах

Rate limiting на порту пользователя

QoS на 4 очереди для транковых портов

Контроль за Broadcast flooding

Поддержка GVRP (Generik VLAN Registration Protocol)

Возможность ограничивать на порту число одновременных IGMP Join в различные группы

Модель доставки и оказания сервисов

Представленное решение будет рассчитано на предоставление услуг, домашним абонентам так и корпоративным заказчикам оператора связи. Для обеспечения предоставления услуг VPN уровня L2 и L3 (востребованных корпоративными клиентами, а так же для внутренних нужд оператора связи) должны быть использованы функциональные возможности маршрутизаторов широкополосного доступа BSR

VPN строятся на основе технологий, описанных в стандартах IETF

draft-ietf-l2vpn-vpls-bgp-02.txt, (L2 P2MP VPN)

draft-martini-l2circuit-trans-mpls-14.txt, (L2 P2P VPN)

Обоснование модели доставки услуг

В представленном решении будет использована модель C-VLAN (VLAN на подписчика).

Понятие сервиса на сети широкополосного доступа «Цифровой город»

Для выполнения дифференцированного учёта (Accounting) в системе SRC вводится понятие «сервис», который определяется используемым протоколом (ip, tcp, udp,…), адресом (адресами) источника и получателя трафика, параметрами QoS трафика (поле TOS). Для каждого «сервиса» можно определить объём трафика, полученного абонентом от различных ресурсов, время и длительность использования «сервисов». Зная эти значения, можно осуществить дифференцированный биллинг.

Каждому «сервису» соответствуют свои правила (политики) обработки трафика, которые загружаются на абонентский интерфейс PPP из LDAP директории SRC, если абонент уже подписан на «сервис» или при выборе абонентом этого «сервиса» на портале выбора услуг. Эти правила, в общем случае, содержат набор инструкции для BSR и позволяют ему принять решение о том, что делать с трафиком (IP-пакетом) для конкретного пользователя:

При этом время начала, окончания и длительность использования «сервиса» учитывается всегда.

Состав подсистемы активации услуг. SRC

Одной из центральных задач в рамках проекта является задача управления процессом активации услуг, для всего множества подписчиков и сервисов сети «Цифрового города». Например, вне зависимости от способа выбранного абонентом для подключения к сети, сеть должна его идентифицировать и предоставить доступ к публичным сервисам, на которые подписан абонент или к корпоративному VPN-у. В представленной схеме основными элементами сети, которые принимают участие в процессе подключения абонентов, являются:

Мультисервисные коммутаторы Layer 2-7

Отказоустойчивой пары серверов RADIUS для динамической передачи настроек устройствам абонентов;

Система управления и активации услугами позволит и обеспечивать любым абонентам (частному лицу или корпоративному заказчику) механизм самостоятельной подписки/запроса и активации новых услуг и поддерживать следующие приложения и сервисы:

Полоса пропускания по запросу;

Видео сервисы(IPTV, видео по запросу, видеоконференцсвязь);

IP телефония; Телефонные сервисы

Многоуровневый доступ в Интернет;

Учет трафика для тысяч клиентов и т.п.;

Дополнительные IP-data сервисы.

контроль сетевых ресурсов сервисных платформ и каналов связи;

создание и внедрение сервисов и добавленной стоимостью;

снижение стоимости владения и затрат на эксплуатацию мультисервисных сетей доступа;

контроль и управление ресурсов за счет динамического учета активных сессий;

поддержку механизма AAA на основе ID подписчика и/или ID услуги;

контроль доступности сервисов;

работу системы само-подписки для пользователей сети (Self-service portal);

Система будет обладать инструментарием для создания гибких планов тарификации:

отслеживает утилизацию сервисов по множеству параметров для гибкой тарификации;

поддерживает интеграцию с биллинговыми и BSS системами;

использует GUI для администрирования системой;

использует WEB для мониторинга системы, текущих параметров подключений абонентов и сервисов;

поддерживается установка программных Plug-in модулей для расширения функционала.

Подсистема активации услуг должна поддерживать активацию услуг для абонентов, использующих для подключения протокол DHCP. При этом аутентификация пользователя может осуществляться на основе DHCP-Option 82, добавляемой в DHCP-запрос устройством доступа или путем ввода пользователем своих идентификационных данных (пары Login:Password) на WEB-портале системы. При этом набор услуг, возможность их самостоятельного выбора, интерфейс доступа к «личному кабинету» и т.д. не зависят от способа авторизации.

Дополнительные услуги сетевой безопасности на сети Цифрового города

Для обеспечения сетевой безопасности сервисных платформ расположенных в ЦОД на каждом узле предусмотрено размещение устройств сетевой безопасности - брандмауэров. Устройства будет обеспечивать коммутацию пакетов на скорости до 2Gbps (размер пакетов 64Bytes) с включенными фильтрами в режиме Firewall. Устройства подключаются к опорным маршрутизаторам посредством двух портов 1GE.

BSR управляемые системой активации, позволят совместно с системой обнаружения и предотвращения атак осуществлять детектирование актуальных и потенциальных атак в трафике, идущем к и от абонента. Межсетевой экран c включенным сервисом обнаружения и предотвращения вторжений осуществляет детектирование актуальных и потенциальных атак и сообщает об этом системе управления предоставлением услуг. Система активации инициирует соответствующие действия для BSR и/или маршрутизатора Layer 2-7, активируя при этом политики ограничения полосы для абонента или фильтрации трафика абонента.

В данном проекте предлагается использование пары межсетевых экранов на центральных узлах каждой из зон. В совокупности пара устройств должна поддерживать до 6 млн. одновременных сессий и обладать производительностью до 18 млн. пакетов в секунду. Устройства включаются в отказоустойчивой схеме в режиме Active-Active, что позволяет балансировать нагрузку, а также зарезервировать работу устройств в режиме statefull failover.

Выбор подрядчика

Выбор подрядчиков будет определяться по результатам исследования рынка компаний имеющих опыт по построению телекоммуникационных сетей.

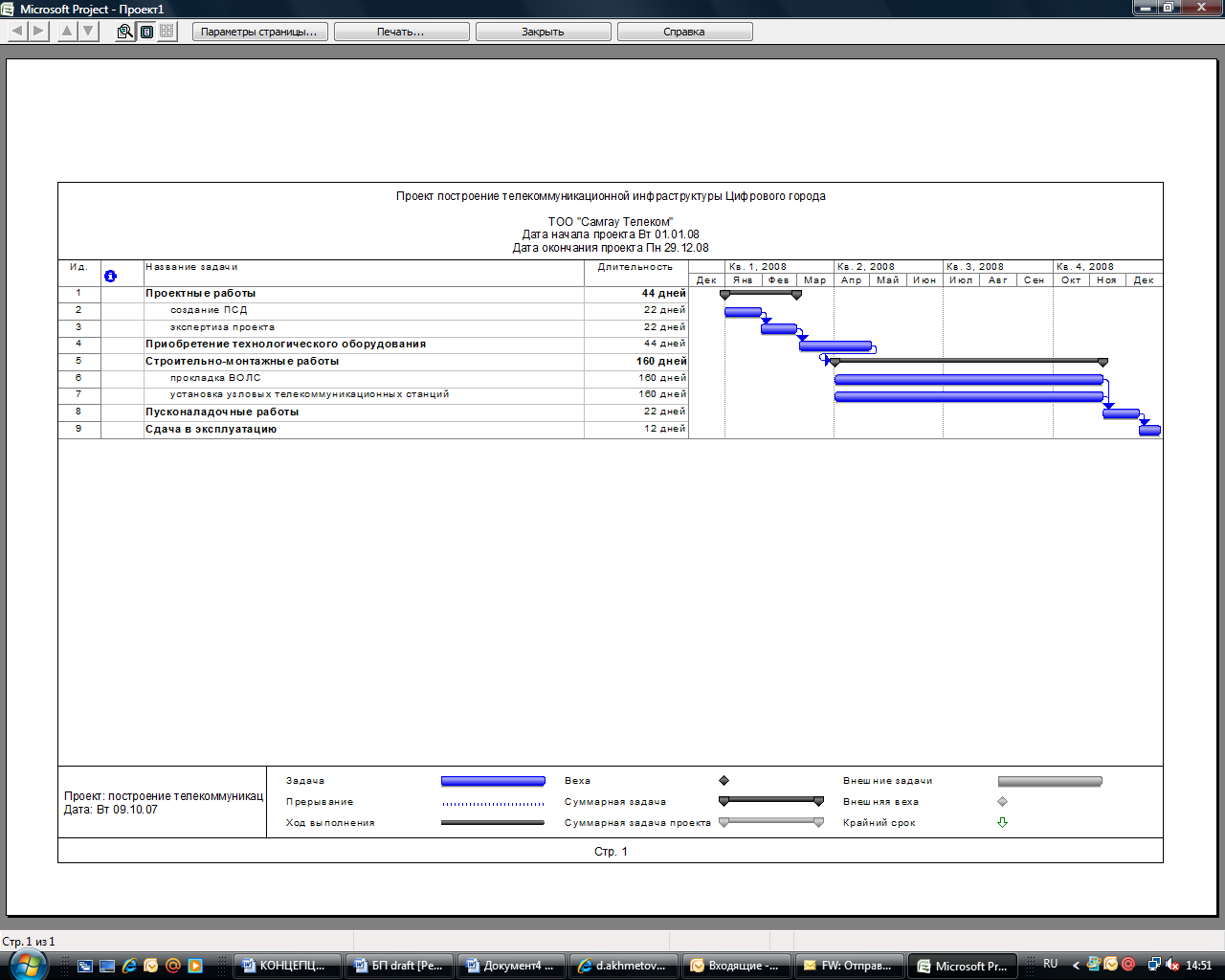

Календарный план реализации проекта за период 2008-2015 годы

<

>

Рисунок 5 - Календарный план проектаVII. Маркетинговый раздел

По оценкам, за предыдущий год количество пользователей услуг широкополосного доступа в сеть Интернет в Усть-Каменогорске увеличилось в 2 раза и составило 25% от общего количества пользователей Интернета.

В этом году эксперты прогнозируют увеличение темпов роста новых пользователей, и в конце 2008 года ожидается, что клиенты широкополосного доступа составят уже примерно 36% от общего числа абонентов городских операторов. Вместе с тем растет популярность беспроводных стандартов доступа в Интернет (WiMAX), которые, по прогнозам, также займут существенную долю на рынке.

На сегодняшний день большую часть пользователей Интернета в Усть-Каменогорске составляют абоненты dial-up. В настоящее время несмотря на быстрорастущие локальные домовые сети, большинство частных пользователей Интернета составляют клиенты, которые подключаются через dial-up. Однако наблюдается тенденция сокращения количества пользователей dial-up. Тем не менее, на рынке все еще остается неудовлетворенный спрос на услуги широкополосного доступа, сочетающих в себе передачу данных, голоса и видео по одному каналу. Отсутствует единый оператор, способный предложить на рынке полный спектр услуг triple play. Также наблюдается устойчивый рост числа корпоративных и государственных клиентов. Корпоративный и государственный сектор нуждается в более качественных и новых для рынка услугах. Растет спрос на услуги организации видеоконференцсвязи, IP-телефонии. Кроме этого, возникает огромная потребность в сетях передачи данных для реализации многочисленных социальных проектов для коммунальной сферы, сферы образования, здравоохранения и др.

Во время подготовки проекта было проведено исследование потенциального рынка. В рамках изучения рынка предоставляемых инфокоммуникационных услуг был проведен опрос жителей г. Усть-Каменогорска. Цель данного исследования заключалась в определении потребительских предпочтений и спроса на услуги Triple Play в г. Усть-Каменогорске. Вместе с тем Компанией были определены факторы, влияющие на решение приобретать услуги Triple Play.

Опрос проводился среди потенциальных конечных потребителей продукции.

Сбор информации был организован в соответствии с правилами построения случайной выборки. Был проведен опрос населения г. Усть-Каменогорска, жителей спальных районов города, в которых сосредоточена основная часть населения, в возрасте от 18 до 70 лет. Численность населения г.Усть-Каменогорска по статистическим данным по состоянию на 2018 год составляла порядка 320 тыс. человек. Всего было опрошено 1000 респондентов.

В таблице 1 приведено распределение респондентов по категориям/

Таблица 1 - Распределение респондентов по категориям

|

|

|

|

|

|

|

|

|

|

По результатам исследования были получены следующие результаты:

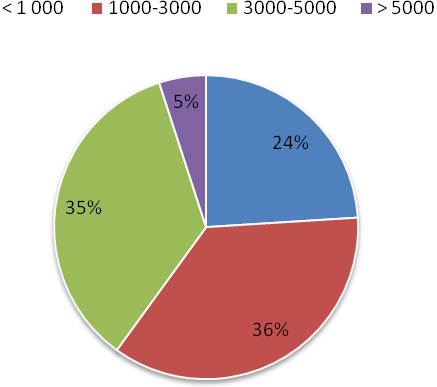

- по сегменту услуг доступа в Интернет было выявлено, что 38% респондентов регулярно пользуются услугами доступа в Интернет. Из них 30 % платят за данную услугу до 3000 тенге. Полные результаты опроса представлены на рисунке 6. При этом, неудовлетворительное качество данных услуг отметили 81% респондентов, 19% пользователей отметили, что их не устраивает цена;

Рисунок 6 - Расходы на услугу доступа в Интернет, тенге

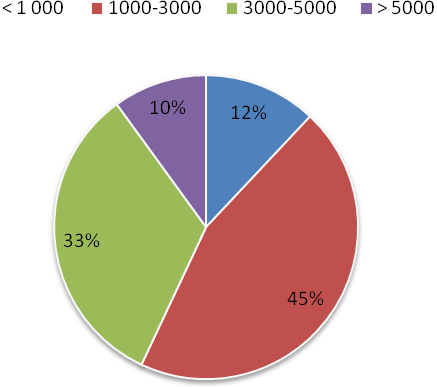

- по сегменту услуг телефонии: 87% респондентов живут в телефонизированных домах, средняя сумма счета за междугороднюю, международную связь и абонентская плата в 57% случаев меньше 3000 тенге. Результаты исследования по данному сегменту представлен на рисунке 7. Низкое качество связи отметили 10% респондентов, 87% опрашиваемых считают, что цены на междугороднюю и международную связь необоснованно высоки;

Рисунок 7 - Расходы на услуги телефонии, тенге

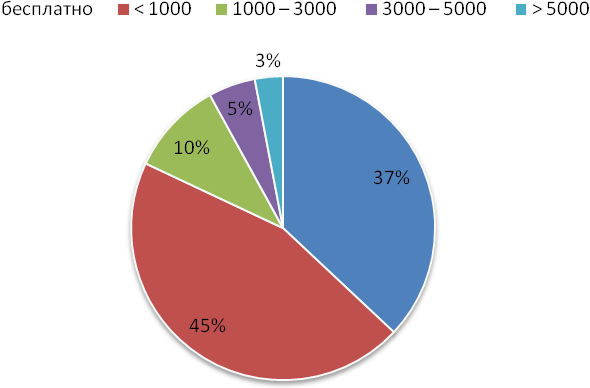

- услуги телевизионного вещания: все опрашиваемые пользуются данными услугами, из них 37% пользуются бесплатно, 55% пользуются услугами кабельного телевидения и в среднем ежемесячно платят до 3000 тенге (полные данные исследования представлены на рисунке 8). При этом недовольны количеством каналов 52% респондентов, а 38% опрошенных отметили неудовлетворительное качество каналов.

Рисунок 8 - Расходы на оплату услуг телевизионного вещания, тенге

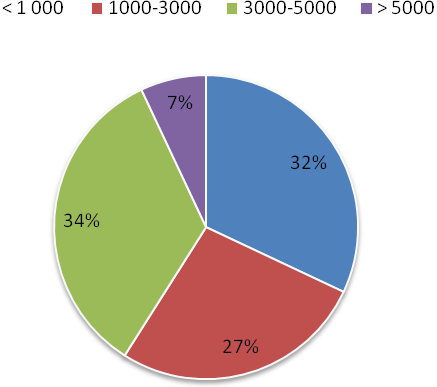

На вопрос о желании пользоваться услугами в режиме triple play, не затрагивая при этом вопросы стоимости данной услуги 89% опрошенных ответили утвердительно, при этом 27% готовы платить за пакет услуг от 1000 до 3000 тенге и 34% - от 3000 до 5000 тенге (рисунок 9).

Рисунок 9 - Средняя желаемая стоимость пакета услуг в режиме

Резюмируя, в целом можно говорить о высокой степени интереса населения г. Усть-Каменогорска к услугам Triple Play.

Потенциальный объем рынка услуг широкополосного доступа сегодня в Усть-Каменогорске оценивается в 65 000 абонентов.

Потенциальная сумма продаж компанией ТОО «Самгау-Телеком» до 2015 года оценивается в 68 829 тыс. долларов США. Это вытекает из оцениваемых объемов неудовлетворенного спроса на рынке.

Таким образом, при активной политике увеличения количества предоставляемых услуг и гибкой ценовой политике компания ТОО «Самгау-Телеком» сможет обеспечить 25% потребностей рынка.

2. Ассортимент услуг и возможные сервисы сети

Доступ к информационным службам в рамках развития программы е-правительство;

Оказание пакета услуг в социальной сфере - образование, медицина и т.д.

Многоуровневый доступ в Интернет;

Полоса пропускания по запросу;

Видео сервисы (IPTV, видео по запросу, видеоконференцсвязь);

IP телефония; Телефонные сервисы

Организация закрытых частных сетей второго и третьего уровней;

Оказание дополнительных услуг связанных с сетевой безопасностью абонентов сети;

Инфокоммуникационная среда служит базой для развития контента. Решающую роль в создании Цифрового города играет информационное наполнение сети. На базе инфокоммуникационной сети Цифрового города станет возможным предоставление следующих сервисов:

Сервисы для государственных органов в рамках программы «Электронного правительства» - создание Центров электронных услуг, создание государственных и региональных порталов, интеграции государственных баз данных, проведение видеоселекторных совещаний;

Сервисы для сферы образования - проведение открытых уроков и видеолекций, создание электронных библиотек (медиатек), реализация средства сетевого тестирования и контроля знаний, образовательное телевидение, реализация концепции дистанционного обучения;

Сервисы для сферы здравоохранения - внедрение е-медицины, создание единых баз данных пациентов, подключение всех лечебных учреждений к единой информационной сети региона, телемедицинские услуги, создание экспертных центров, «мобильная медицина», дистанционное образование работников сферы здравоохранения, создание единой онлайн базы городской аптечной сети;

Телеметрия и удаленный мониторинг - создания масштабных систем видеонаблюдения, обеспечение высочайшего уровня безопасности на предприятиях, наблюдение за протяженными объектами, включая нефте- и газопроводы, железнодорожные пути, аэропорты;

«Безопасный город» - объединение информационных систем практически всех городских служб, организация Единой диспетчерской службы, которая позволит объединить не только видеокамеры наблюдения дорожной полиции, но и служб ЧС, датчики экологического наблюдения, контроля состояния энергетической, тепловой, газовой и водной инфраструктуры, системы безопасности школ и пр.;

Создание Интеллектуальных зданий - высокоэффективная экономичная Система Управления Зданием, которая создана на базе единой среды передачи данных, где основные компоненты здания (система освещения, система передачи голоса/видео/данных, системы отопления, вентиляции, кондиционирования воздуха и качества климата, система охраны, система лифтов, система пожарной безопасности, система мониторинга параметров здания.) интегрированы в единую информационно-управляющую инфраструктуру;

Услуги видеоконференцсвязи помогут проводить видеоселекторные совещания, он-лайн демонстрации важных событий и семинары, помогут организовывать работы удаленных филиалов и региональных департаментов;

Электронные почтовые отделения и гибридная почта позволят осуществить передачу сообщений по электронной почте с последующей доставкой адресату по почтовому адресу. Сразу после получения сообщения на электронный адрес предприятия почтовой связи, оно будет выведено на бумагу, упаковано в конверт и доставлено адресату как обычное бумажное письмо;

Создание интеллектуальных транспортных сетей - комплексная система информационного обеспечения и управления транспортом, позволит автоматизировать управление движением муниципального транспорта, организовать работу сотрудников ГИБДД, контролировать ситуацию на дорогах;

Бортовые компьютеры и система слежения за объектами - дает возможность реализации таких сервисов как навигация по городу с использованием приёмника GPS, техническая диагностика автомобиля доступ к услугам е-правительства, возможность заказать билеты или делать электронные покупки;

IP-телефония - сервис по предоставлению услуг дешевой междугородней и международной связи за счет оцифровки и сжатия голосового потока. Преимуществами IP-телефонии являются удешевление телефонных переговоров, улучшенное качество связи, создание виртуальных частных сетей, глобальный роуминг;

Идентификационная карта предназначена для использования в идентификационных системах, для предоставления и учета льгот; карта позволит оплачивать коммунальные услуги, мобильные телефоны и покупки в магазине, позволит получать наличные денежные средства в банкоматах и пунктах выдачи наличных;

Электронные платежи и электронная коммерция - предоставляется возможность развития электронной торговли, осуществление электронных платежей, возможность создания интерактивной площадки для функционирования системы электронных закупок в бюджетных организациях;

IPTV предоставляет абонентам услуги цифрового телевидения, а также сопутствующих развлекательных сервисов, таких как: видео-по-запросу (VoD), электронная программа передач, телевизионная электронная почта, телевизионная коммерция, доступ к сети Интернет с телевизора и т.п.;

Создание портала Цифрового города представляет собой интерактивную площадку для общения жителей Цифрового города. На портале реализовано огромное количество информационно-развлекательных услуг и возможность выхода на другие сервисы Цифрового города, такие как: справочная информация, игровой портал, электронный торговый центр, электронный кинозал, музыкальный и видеопорталы, электронная биржа труда, электронная библиотека.

Сотрудники государственных органов и органов местного управления (акиматов).

Сотрудники муниципальных и социальных служб городов.

Беспроводная связь КПК и мобильных компьютеров сотрудников из любого места в городе с офисом

Использование GPS навигации для управления и координации оперативных мероприятий

Сотрудники бизнес-структур, расположенных в городе.

Связь внутри подразделений, между удаленными подразделениями и партнерами.

Беспроводная связь КПК и мобильных компьютеров сотрудников из любого места в городе с офисом

Физические лица, проживающие в городе.

Провайдеры телекоммуникационных услуг.

Провайдеры различных электронных услуг и хостинга.

Естественно, что на первом этапе эксплуатации Инфокоммуникационной сети Цифрового города число реальных клиентов может быть меньше вследствие еще недостаточной информированности об услугах компании. Меры, предусмотренные маркетинговой стратегией дадут возможность увеличить клиентскую базу компании с 16000 пользователей в 2009 году до 32000 пользователей в 2015 году. Своей максимальной отметки количество клиентов достигнет в 2015 году и составит 32000 пользователей.

Объем продаж прогнозируется на уровне 68 829 тыс. долларов США и зависит от ряда факторов, таких как ценовая политика, затраты на рекламу и иные способы привлечения клиентов.

В этих прогнозах ТОО «Самгау-Телеком» ориентируется на маркетинговые исследования и опыт специалистов компании.

Различные профили пользователей и исследования по сегментации рынка станут основанием для разработки рекламной стратегии (учитывая предпочтения в средствах массовой информации, форму рекламы в зависимости от социальных групп).

В настоящее время в Усть-Каменогорске услуги широкополосного доступа в Интернет по оптоволоконным каналам и услуги телефонии предоставляет АО «Казахтелеком» (бренд Megaline), доля остальных компаний очень незначительна. На рынке услуг кабельного телевидения лидирующие позиции занимает компания Алма-ТВ.

Услуги неограниченного доступа в Интернет Megaline на скорости 128Кбит/с предлагает по цене 4 332,00 тенге с учетом снижения скорости до 32 Кбит/с в случае превышения трафика 7 Гб. Мультимедийные услуги на портале Megaline для пользователей услуги доступа в Интернет предоставляются бесплатно. Стоимость услуги телефонии для физических лиц составляет 400 тенге, для индивидуальных предпринимателей - 650 тенге, для юридических лиц - 1080 тенге. Для юридических лиц абонентская плата за услуги передачи данных составляет минимум 8450 тенге (в абонентскую плату включено 200 Мб трафика).

Абонентская плата за услуги кабельного телевидения по сети Алма-ТВ составляет 1080 тенге в месяц.

Услуги IPTV на рынке не представлены.

Целью проекта является достижение устойчивого объема предоставляемых услуг на уровне 4 683 тыс. долларов США тенге в год.

Деятельность компании по продвижению услуг можно условно разбить на два этапа.

Продолжительность этапа - 12 месяцев.

На данном этапе предполагается решение следующих задач:

3. завоевание лидерства по показателям доли рынка;

4. создание положительного имиджа Компании.

2. Этап проникновения на рынок.

Этот этап предусматривает реализацию мероприятий по:

2. расширению ассортимента предлагаемых услуг;

3. проникновению в новые сегменты рынка.

С учетом анализа состояния и тенденций развития внутреннего и внешнего рынков в основу маркетинговой стратегии положена концепция концентрированного маркетинга на первом этапе с постепенным переходом на стратегию дифференцированного маркетинга на втором этапе. Эта стратегия ориентирована на покупателей и маркетинговые программы, которые соответствуют их мотивам и представлениям. Поэтому, как правило, обеспечивает более высокий объем продаж и меньший, но сравнению со стратегией концентрированного маркетинга, уровень риска.

Основополагающими принципами всех действий компании являются:

- четкая и правдивая информация об услугах и их характеристиках;

- ставка на взаимовыгодное партнерство и сотрудничество;

- постоянная связь с потребителями;

- формирование репутации и имиджа компании.

При определении цены на пакеты услуг Компания планирует придерживаться стратегии ценового лидерства и затратно-маркетингового подхода в ценообразовании.

Анализ цен и качества услуг широкополосного доступа, предоставляемых конкурентами показал, что абонентская плата за базовый набор услуг у главных конкурентов Компании (доступ в Интернет, телефония и телевидение) составляет 5812,00 тенге. ТОО «Самгау-Телеком» с целью привлечения максимально возможного количества клиентов за короткое время планирует установить абонентскую плату за базовый набор услуг в размере 3000,00 тенге.

Активное продвижение Компании в г. Усть-Каменогорске будет осуществляться посредством направленного воздействия на потенциальных клиентов посредством проведения рекламных кампаний.

Основными задачами, стоящими перед Компанией станут:

Ключевые направления продвижения:

2. Участие в основных специализированных отраслевых выставках

1.Нормативы

Дата начала проекта Январь 2008 года.

Дата ввода в эксплуатацию Через 12 месяцев с начала проекта.

Валюта расчета доллары США

Курс 1 доллар=120 тенге.

При подготовке финансового плана, за основные налоги, в соответствии с Налоговым Кодексом Республики Казахстан «О налогах и других обязательных платежах в бюджет» от 27.07.2018 года приняты:

Название налога |

база |

период |

ставка |

Социальный налог с фонда заработной платы |

зарплата |

месяц |

По ставкам |

Выплаты в пенсионный фонд |

зарплата |

месяц |

10% |

Амортизация |

основные средства |

год |

по нормам или равномерными платежами |

НДС |

с оборота |

год |

|

Налог на имущество |

основные средства |

год |

1% |

Амортизация основных средств

Согласно законодательству Республики Казахстан амортизация рассчитывалась по следующим нормам:

Оборудование - равномерными долями в течение 5 лет. (приложение 3)

Социальный налог

Социальный налог по ставкам и выплачивается с Фонда Заработной платы за минусом отчислений в пенсионный фонд.

Пенсионный фонд

Выплаты в Накопительный пенсионный фонд в размере 10% от фонда заработной платы выплачиваются самими работниками, а не из фондов предприятия, поэтому при расчетах не учитываются.

2. Финансирование проекта

Общий объем инвестиций в основной капитал при реализации проекта составляет 18,2 млн.долларов США (приложение 1).

Ставка вознаграждения составляет 9% .

Срок кредитования - 8 лет.

Льготный период по выплате основного долга - с 4 -го года.

Способ учета процентов по кредиту, в соответствии с Налоговым Кодексом Республики Казахстан «О налогах и других обязательных платежах в бюджет»: проценты по кредиту подлежат вычету (относятся на затраты).

Календарному плану освоения кредитных ресурсов.

Тыс. долларов США

№ |

Направления инвестиций |

2008 год |

2009 год |

2010 год |

2011 год |

2012 год |

ИТОГО |

1 |

Приобретение технологического оборудования и строительно-монтажные работы «под ключ» |

8 275 |

8 275 |

||||

2 |