Инфляция в России

| Загрузить архив: | |

| Файл: ref-10523.zip (109kb [zip], Скачиваний: 318) скачать |

Содержание:

I. Введение______________________________________________ 3

II. Сущность, причины и последствия инфляции_______________5

1. Основная причина инфляционного роста цен________________5

2. Альтернативные концепции инфляции______________________7

3. Уровни и типы инфляции_________________________________10

4. Социально-экономические последствия инфляции____________14

III. Инфляционные процессы в экономике России______________18

1. Инфляция в России и методы её регулирование______________18

IV. Заключение___________________________________________28

V. Список

используемой литературы_________________________29

I. Введение

«Природа денег испокон веков была окружена таинственностью и мистикой. Их удивительная экономическая роль, злая власть над людьми, тысячи раз описанная в художественных произведениях, заставляли думать, что деньги наделены какой-то скрытой от людских глаз сверхъестественной силой. Деньги вечны так же, как и их основные функции — мера стоимости, средство обращения, средство образования сокровищ, средство платежа и мировых денег. В современном рыночном хозяйстве жизнь отдельных людей и человечества в целом в еще большей степени зависит от денег, чем в древности, средневековье или в период капитализма и свободной конкуренции.

Так же как и сами деньги, процесс их обесценения — инфляция — известен человечеству с незапамятных времен, в частности, еще со времен Александра Великого. В период великих завоеваний хлынувшие в Грецию сокровища персидских царей привели к временному обесцениванию золотых и серебряных монет. Однако это были только цветочки, ягодки появились с изобретением бумаги и технологии изготовления бумажных денег, заменивших монеты из металла и впервые появившихся в XI веке в Китае. В последние десятилетия кардинальным образом изменились виды денег и механизмы денежного обращения. Революционными можно назвать появление пластиковых и электронных денег. С появлением системы ИНТЕРНЕТ деньги превратились в виртуальную реальность»[1].

Что такое инфляция. Как экономическое явление инфляция существует уже длительное время. Это понятие возможно возникло одновременно с возникновением денег, с оборотом которых она неразрывно связана. Непосредственно термин инфляция появился в Северной Америке в период гражданской войны 1861-1865 г.г. и обозначал процесс увеличения обращения бумажных денег.

Этот термин также употреблялся в Англии и Франции. Однако широкое распространение в экономической литературе термин инфляция получил лишь после 1-ой мировой войны, а в отечественной литературе лишь в середине 20-х г.г.

Наиболее общим, традиционным является определение инфляции: Инфляция - это процесс переполнения каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценивание денежной единицы и рост товарных цен.

Однако такое определение нельзя считать полным. Инфляция, несмотря на то, что она проявляется в росте цен, является сложным социально-экомическим явлением, порождаемым диспропорциями воспроизводства в различных сферах рыночного хозяйства и представляет собой одну из наиболее острых проблем современной экономики во многих странах мира.

Итак, проявлением инфляции является повышение цен, которое возникло в связи с длительным неравновесием на большинстве рынков в пользу спроса, т.е. это дисбаланс между совокупным спросом и совокупным предписанием. Однако не следует забывать, что рост цен может быть связан с отсутствием равновесия между спросом и предложением, такой рост цен на коком-то отдельном товарном рынке - это не инфляция. Инфляция проявляется в повышении общего уровня цен в стране. Подстегивать рост цен могут и конкретные экономические обстоятельства. Независимо от состояния денежной сферы товарные цены могут возрасти вследствие изменений в динамике производительности труда, циклических и сезонных колебаний, структурных сдвигов в системе воспроизводства, монополизации рынка, государственного регулирования экономики, введения новых ставок налога, девальвации и ревальвации денежной единицы, изменения коньюктуры рынка, воздействия внешнеэкономических связей, стихийных бедствий.

Таким образом, главная цель моего реферата – это раскрытие причин и сущности возникновения инфляции, а главная задача – выявления мер по предотвращению инфляционных процессов.

Для рассмотрения сущности инфляции и методов борьбы с нею, в том числе с учётом особенностей её протекания в России нам предстоит остановиться на изучении действительных инфляционных причинах роста цен.

II. Сущность, причины и последствия инфляции.

1. Основная причина инфляционного роста цен.

Как уже отмечалось, независимо от состояния денежной сферы, цены на товары и услуги могут изменяться вследствие различных причин.

Понятно, что инфляция взаимосвязана с изменением уровня цен. Нам же надо выяснить, сущность данного и взаимосвязанных с ним явлений. Почему во время крупных войн столь стремительно растут цены? Почему во время быстро прогрессирующей инфляции цены делают миллионный скачок; страна с нарушенной организацией печатает огромными кипами новые бумажные деньги. Почему еще до того, как увеличение расходов на потребительские расходы, чистые частные инвестиции и государственные расходы на товары и услуги, что составляет чистый национальный продукт, восстановит полную или высокую занятость в экономической системе, цены неуклонно повышаются? Почему даже в периоды перенасыщенных производственных мощностей и пассивного рынка рабочей силы в современной смешанной экономике цены и заработная плата могут возрастать?

Выделим действительно инфляционные причины изменения цен.

Так, рост цен, связанный с сезонными колебаниями коньюктуры рынка нельзя считать инфляционными. Повышение производительности труда при прочих равных условиях должно вести к повышению цен. Другое дело - если повышение производительности труда в ряде отраслей сопровождается опережающим это повышение ростом заработной платы. Такое явление, называемое инфляцией издержек, действительно сопровождается общим повышением уровня цен.

Стихийные бедствия не могут считаться причиной инфляционно роста цен. Так если в результате землетрясения разрушены дома, то,очевидно, поднимутся цены на стройматериалы, что будет стимулировать производителя стройматериалов расширять предложение своей продукции и по мере насыщения рынка цены станут понижаться.

Перечислим теперь, важнейшие причины инфляционного роста цен:

1. Диспропорциональность или несбалансированность государственных доходов и расходов.

Эта несбалансированность выражается в дефиците государственного бюджета. Если этот дефицит финансируется за счет займов в Центральном эмиссионном банке страны, то есть за счет печати новых денег, то это приводит к росту массы денег в обращении и следовательно к росту цен.

2. Аналогичная картины возникает при финансировании инвестиций, осуществляемых подобным образом.

Особенно инфляционно опасными являются инвестиции в военной области. Непроизводительное потребление национального дохода на военные цели ведет не только к потере национального богатства, но и создает дополнительный платежеспособный спрос, что ведет к росту массы без соответствующего товарного покрытия.

Рост военных расходов является одной из главных причин хронических дефицитов госбюджета и увеличения государственного долга во многих странах, для покрытия которого выпускаются бумажные деньги.

3. Общее повышение уровня цен связывается современной экономической теорией и изменением структуры рынка в XX веке. Структура современного рынка все менее и менее напоминает структуру рынка совершенной конкуренции, и в значительной степени напоминает олигополистическую. А олигополия имеет возможность в известной степени влиять на цену. Таким образом, олигополисты напрямую заинтересованы в усилении "гонки цен", а также стремясь поддержать высокий уровень цен, заинтересованы в создании дефицита (сокращении производства и предложения товаров).

Не желая "испортить" свой рынок снижением цен, монополисты и олигополисты препятствуют росту эластичности предложений товаров и связи с ростом цен. Ограничение притока новых производителей в отрасль олигополия поддерживает длительное несоответствие спроса и предложения.

4. Рост "открытости" экономики страны, втягивание ее в мировые хозяйственные связи, вызывает опасность "импортируемой" инфляции.

Так, к примеру, скачок цен на энергоносители в 1973 г. Вызвал рост цен на импортируемую нефть и далее, по технологической цепочке - на другие товары.

В условиях неизменного курса валюты, страна каждый раз испытывает воздействие "внешнего" повышения цен на импортируемые товары.

Вмести с тем, возможности бороться с этим типом инфляции достаточно ограничены.

5. Одной из причин инфляции, имеющей особое значение в нашей стране - это так называемые "инфляционные ожидания".

Инфляционные ожидания особенно опасны тем, что обеспечивают самоподдерживающийся характер инфляции.

Так население, живущее в условиях постоянного ожидания повышения общего уровня цен, постоянно рассчитывает на дальнейший их рост. В таких условиях трудящиеся требуют все более высокой заработный платы. Население запасается товарами в прок, опасаясь, что цены на сырье, оборудование и комплектующие поднимутся и, желая обезопасить себя, многократно завышают цену на свою продукцию.

Многое экономисты Запада и нашей страны особо выделяют фактор инфляционных ожиданий, подчеркивая, что их преодоление - важнейшая задача антиинфляционной политики.

2. Альтернативные концепции инфляции.

Помимо основных, существуют также альтернативные концепции инфляции. К ним относят инфляцию спроса и инфляцию издержек.

Современной инфляции присущ ряд отличительных особенностей: если раньше инфляция носила локальный характер, то сейчас - повсеместный, всеохватывающий; если раньше она охватывала больший или меньший период, т.е. имела периодический характер, то сейчас - хронический. Она находится под воздействием не только денежных, но и неденежных факторов. Денежные факторы вызывают превышение денежного спроса над товарным предложением, в результате чего происходит нарушение требований закона денежного обращения. Неденежные факторы ведут к первоначальному росту издержек и цен товаров, поддерживаемому последующим подтягиванием денежной массы к их возросшему уровню. Обе группы факторов переплетаются и взаимодействуют друг с другом, вызывая рост цен на товары и услуги, или инфляцию.

В зависимости от преобладания факторов той или иной группы различают два типа инфляции: инфляцию спроса и инфляцию издержек. В рамках этих концепций рассматривают различные причины инфляции, вызванные различными денежными факторами.

1) Инфляция спроса.

Это явление нарушения равновесия между спросом и предложением в сторону спроса. Причиной такого смещения может быть увеличение государственных заказов (к примеру военных), увеличение спроса на средства производства в условиях полной занятости и практически полной загрузки производственных мощностей, а также рост покупательной способности населения (рост заработной платы) в результате активных действий профсоюзов.

В результате этого в обращении возникает избыток денег по отношению к количеству товаров, повышаются цены. В ситуации, когда уже имеет место полная занятость в сфере производства, производители не могут увеличить предложение товаров в ответ на увеличение спроса.

Инфляция спроса вызывается следующими денежными факторами:

- Милитаризация экономики и рост военных расходов. Военная техника становится все менее приспособленной для использования в гражданских отраслях, в результате чего денежный эквивалент, противостоящий военной технике, превращается в фактор, излишний для обращения;

-Дефицит государственного бюджета и рост внутреннего долга. Покрытие дефицита происходит путем размещения займов государства на денежном рынке или при помощи эмиссии неразменных банкнот центрального банка. С мая 1993 г. РФ перешла от второго способа к первому, и началось покрытие дефицита госбюджета РФ за счет размещения на рынке государственных краткосрочных обязательств (ГКД);

-Кредитная экспансия банков. Так, по состоянию на 1 июля 1994г. объем кредитов, предоставленных Банком России Правительству, составил 27665 млрд.руб. или 38.9% его сводного баланса;

-Импортируемая инфляция. Это эмиссия национальной валюты сверх потребностей товарооборота при покупке иностранной валюты странами с активным платежным балансом;

-Чрезмерные инвестиции в тяжелую промышленность. При этом с рынка постоянно извлекаются элементы производительного капитала, взамен которых в оборот поступает дополнительные денежный эквивалент.

2) Инфляция издержек.

Это явление выражается в росте цен вследствие роста издержек производства. Причинами ее могут стать:

- олигополистическая практика ценообразования,

- экономическая политика государства,

- рост цен на сырье и т.д.

Инфляции издержек характеризуется воздействие следующих неденежных факторов на процессы ценообразования:

-Лидерство в ценах. Оно наблюдалось с середины 60-х годов до 1973 года, когда крупные компании отраслей при формировании и изменении цен ориентировались на цены, установленные крупными производителями в отрасли или в рамках локально-территориального рынка.

- Снижение роста производительности труда и падение производства. Такое явление происходило во второй половине 70-х годов. Например, если в экономике США среднегодовой темп производительности труда в 1961-1973 г.г. составлял 2, 3%, то в 1974-1980 г.г- 0,2%, а в промышленности соответственно 3,5 и 0,1%. Аналогичные процессы были и для других промышленно развитых стран. Решающую роль в замедлении роста производительности труда сыграло ухудшение общих условий воспроизводства, вызванное как циклическими, так и структурными кризисами.

- Возросшее значение сферы услуг. Оно характеризуется, с одной стороны, более медленным ростом производительности труда по сравнению с отраслями материального производства, а с другой - большим удельным весом заработной платы в общих издержках производства. Резкое увеличение спроса на продукцию сферы услуг во второй половине 60-х - начале 70-х годов стимулировало заметное удорожание: в промышленно развитых странах рост цен на услуги в 1,5-2 раза превышая рост цен на остальные товары.

- Ускорение прироста издержек и особенно заработной платы на единицу продукции Экономическая мощь рабочего класса, активность профсоюзных организаций не позволяют крупным компаниям снизить рост заработной платы до уровня замедленного роста производительности труда. В то же время в результате монополистической практики ценообразования крупным компаниям были компенсированы потери за счет ускоренного роста цен, т.е. была развернута спираль "заработная плата - цены".

- Энергетический кризис. Он вызвал в 70-х годах огромное вздорожание нефти и других энергоресурсов. В результате, если в 60- годы среднегодовой рост мировых цен на продукцию промышленно развитых стран составлял всего 1,5%, то в 70-е годы - более 12%.

На практике нелегко отличить один существующий тип инфляции от другого. Они тесно взаимодействуют, поэтому рост заработной платы, например, может выглядеть и как инфляция издержек.

Структурные факторы инфляции не только обусловливают ускорение роста цен, т.е. создают ситуацию "инфляции издержек", но и оказывают большое влияние на развитие "инфляции спроса". Противоречие между развитием производства и узким внутренним рынком стараются в этих странах устранить, с одной стороны, путем дефицитного финансирования (при помощи печатного станка), а с другой - привлечением в растущих объемах иностранных займов. В результате в таких крупнейших латиноамериканских странах, как Бразилия и Аргентина, возникли огромные внутренние и внешние долги.

Инфляция, возникнув, быстро распространяется на все отрасли. Это происходит потому, что они связаны между собой взаимными поставками. Поэтому удорожание какой-либо поставки ведет к увеличению цены выпускаемой продукции.

Инфляция считается опасной болезнью рыночной экономики не только потому, что она быстро распространяет поле своей разрушительной деятельности и самоуглубляется. Ее очень трудно устранить, даже если исчезают вызвавшие ее причины. Это связано с инертностью психологического настроя, который сформировался ранее. Пережившие инфляцию покупатели еще долго совершают покупки "на всякий случай". Адаптивные инфляционные ожидания сдерживают выход страны из инфляционных тисков, т.к. они вызывают ажиотажный спрос, а он поднимает планку товарных цен.

Необходимо отметить, что ни в одной экономически развитой стране во второй половине XX века полная занятость, свободный рынок или же стабильность цен в течение длительного времени не наблюдалась. Цены росли непрерывно, а с конца 60-х г. г. - даже в периоды экономических спадов и застоя, когда недогрузка производства могла доходить до значительных размеров. Такое явление получило название стагфляции, что означает инфляционные рост в условиях стагнации, застоя производства, экономического кризиса.

3. Уровни и типы инфляции.

В теории и практике различают несколько уровней инфляции, которые можно квалифицировать следующим образом (табл. 1)

Таб.1

|

Изменение цен за год в % до |

Индекс инфляции за год (разы) |

Название уровня инфляции |

|

1 |

1.01 |

низкая |

|

10 |

1.1 |

ползучая |

|

100 |

2 |

галопирующая |

|

1 000 |

11 |

гиперинфляция |

|

10 000 и более |

101 |

суперинфляция |

Небольшая инфляция считается допустимой и даже полезной, потому что способствует росту активности владельцев денег, побуждая их вкладывать в прибыльные мероприятия, поскольку деньги, находящиеся без движения, быстро теряют в цене.

Остановимся на рассмотрении наиболее часто возникающих и действующих в экономике уровнях инфляции.

1. Ползущая инфляция.

Это инфляция, темпы роста цен в условиях которой не превышают 10% в год. Такую инфляцию современная экономическая теория рассматривает как благо для экономического развития, а государство - как субъект проведения эффективной экономической политики. Ползущая инфляция позволяет корректировать цены в соответствии с изменяющимися условиями производства и спроса.

2. Галопирующая инфляция.

Для нее характерен темп роста цен от 20% до 200% в год.

Это уже серьезное напряжение для экономики, хотя большинство сделок и контрактов учитывает такой рост цен.

3.Гиперинфляция.

Для гиперинфляции характерен неограниченный рост количества денег и обращения и уровня цен. Современный рекорд принадлежит Никарагуа: во время гражданской войны среднегодовой рост цен в этой стране достиг 33 000%.

В условиях гиперинфляции наносится огромный ущерб населению; целые слои населения лишаются богатств в результате обесценивания денег, урон наносится даже состоятельным слоям общества. Разрушается национальное хозяйство. Само производство и социальный порядок дезорганизуются. Должники требуют с кредиторов уплаты по обязательствам в обесцененных деньгах. Наступает расцвет спекуляции. Население стремиться как можно быстрее истратить получаемые деньги, пока цены не подскочили. И именно подобные действия подстегивают цены дальше.

Во многих странах, испытывающих гиперинфляцию, в том числе и в нашей, наблюдалось следующее явление: темпы роста цен значительно опережали темпы роста количества денег в обращении, например в Венгрии в 1945-1946 г.г - в 4000 раз. Это объясняется тем, что, когда население окончательно теряет доверие в обесценивающейся национальной валюте, они начинают стараться как можно быстрее избавиться от нее. Результатом является резкое увеличение скорости оборота денег, что равносильно увеличению их количества.

Очевидно, что огромную роль в раскручивании спирали гиперинфляции играют инфляционные ожидания.

Все эти три типа относятся к так называемой открытой инфляции.

Существуют также подавленная инфляция, при которой рост цен может и не наблюдаться, а обесценивание денег может выражаться в различного рода дефицитах.

Именно такая ситуация сложилась с странах бывшего СССР, где инфляция в условиях командно-административной системы находилась в подавленном состоянии и проявлялась в дефицитах и прогрессирующем снижении качества продукции. Ситуация кардинально изменилась при переходе страны на рыночные рельсы и произошедшими в этой связи процессами.

Развивающиеся станы по экономическим условиям и факторам инфляции можно классифицировать следующим образом.

К первой группе относятся развивающиеся страны Латинской Америки - Аргентина, Бразилия, где отмечаются отсутствие экономического равновесия, хронический дефицит государственного бюджета, использование во внутренней политике механизма печатного станка и постоянно индексации всех фондов, а во внешнеэкономической сфере - систематическое понижение курсов национальных валют. Для этих стран характерна гиперинфляция, вызванная главным образом финансированием бюджетного дефицита и связанной с ним избыточной эмиссией денег, в результате чего происходит ежегодное обесценение денег в несколько тысяч процентов в год.

Ко второй группе относятся Колумбия, Эквадор, Венесуэла, Бирма, Иран, Египет, Сирия, Чили. В них также наблюдается отсутствие экономического равновесия, в финансовой политике отчетливо прослеживается упор на дефицитное финансирование и кредитную экспансию. Инфляция в этих странах держится в "галопирующих пределах" (среднегодовой прирост цен - 20-40%); проводится индексация, которая нередко носит частичный характер. Отмечается высокий уровень безработицы.

Страны третьей группы - Индия, Индонезия, Пакистан, Нигерия, Филиппины, Таиланд - характеризуются ограниченным экономическим равновесием и значительными поступлением иностранной валюты от экспорта. Инфляция держится в пределах 5-20%, применяется частичная индексация доходов. Велика безработица, в т.ч. и скрытая.

Страны четвертой группы - Сингапур, Малайзия, Южная Корея, ОАЭ, Катар, Саудовская Аравия, Бахрейн - имеют достаточную степень экономичного равновесия. Инфляция здесь держится в "ползучих формах" (1-5%), введен строгий контроль за ростом цен. Экономика функционирует в условиях развитого рынка. Важную роль в качестве антиинфляционного эффекта играют экспорт и приток иностранной валюты. Безработица сохраняется на умеренном уровне.

К пятой группе относятся бывшие социалистические страны, приравненные к развивающемуся миру (Китай, Польша, Вьетнам и др.) Ситуация в этих странах, включая и положение с инфляцией, органично связана с переходом от командно-административной системы к рыночной экономике.

Среди факторов гиперинфляции в этих странах, как и в странах первой группы, выдвигаются, во-первых, проблема финансирования на базе хронического дефицита государственного бюджета, через который проявляется большинство денежных и неденежных факторов инфляции; во-вторых, структурные факторы (например, важной причиной гиперинфляции в Бразилии и Аргентине был чрезвычайный рост инвестиций в тяжелую промышленность, не приносящий быстрой отдачи); в-третьих, диспропорциональность между более ускоренным ростом цен на промышленную по сравнению с ценами на сельскохозяйственную продукцию.

Рассмотрим подробнее фактор, играющий большую роль на развитие инфляции, такой как скорость обращения денег.

История показывает, что количество денег - М растет по мере роста чистого продукта - NNP. Если в сравнении с довоенным уровнем М выросло в пять раз, то и NNP увеличился даже еще больше за то же время. И это не только история. Данные тенденции сохранились и в последующие четверть века, даже если мы не знаем, что является причиной, а что следствием, являются ли изменения М причиной изменений NNP или же наоборот.

Есть ли здесь связь? М - это величина, которую можно измерить в любой момент времени, так же как и любую другую статью баланса. NNP - движение денег (долларов) в течение года - можно измерить основываясь на отчетах о доходах, которые будут относиться к периоду между двумя датами.

Чтобы иметь возможность охарактеризовать отношения столь разнящихся между собой величин, введем некое понятие "Скорости обращения денег" в год, обозначенного буквой V.

Определение скорости обращения денег.

Скоростью обращения денег, или вернее сказать, скоростью обращения дохода, называется число оборотов денежной массы в год, а каждый оборот обслуживает расходование доходов. Когда сумма денег оборачивается медленно до такой степени, что темп расходования денежного дохода низок, V будет мала. Когда в каждый момент оказывается, что люди держат у себя денег меньше по отношению к потоку NNP то и V будет высокой.

Величина V изменяется во времени и зависит от изменений финансовой системы, привычек, мнений и видов на будущие распределения М между различными видами организаций и классов людей с различными доходами. Однако эти изменения не всегда бывают слишком неожиданными, произвольными или совершенно непредвиденными. Для своевременного экономиста не будет большой проблемой установить путем тщательного анализа кривых инвестиций и сбережений (С+ I+ G) зависимость между количеством денег и другими "Балансовыми" переменными, а с другой стороны - с различными величинами занятости: производства и дохода.

Для всех случаев действительна следующая формула, определяющая скорость обращения денег:

V º NNP/Mº p1g1+p2g2/M ºSpg/M ==PG/M

При этом подразумевается, что существует какая-то возможность выбора совокупного измерения дохода (NNP, GNP, NI и т.д.), скорость обращения которого мы и определяем. Р в данном случае обозначает средний уровень цен и изменяется вместе с индексом цен. Q - реальный национальный продукт, исчисляется не в текущих ден. единицах (текущих долларах), определяется статистическим путем при помощи пересчета NNP по индексу цен.

Уже имея понятие скорости обращения денег, можно преобразовать его в формулу, чтобы получить еще одну равнозначную формулу. Она называется "количественным уравнением обмена".

MV = PG

Из определения V следует, что левая часть уравнения тождественна NNP, то есть соответствует годовому уровню национального дохода или продукта. Исходя из данного определения Р и Q, правая часть формулы представляет NNP.

Полезность данной формулы заключается в том, что на ее основе можно провести анализ, описывающий реальную экономическую жизнь, предугадать изменения скорости обращение денег.

4. Социально-экономические последствия инфляции.

Особенно значительное влияние инфляция оказывает на распределение дохода и накопления на экономический рост и на платежный баланс страны.

Влияние инфляции на распределение дохода. Вместе с ростом цен повышаются абсолютные размеры получаемого дохода. Например, в 1990 г. номинальная средняя заработная плата в нашей стране составляла 160—180 рублей, а в конце 1997 г.—около миллиона рублей. Произошел рост номинального дохода, реальный же доход сократился. Номинальный доход—это то количество денег, которые получает человек в виде заработной платы, пенсий и т. д. Реальный доход—это то количество товаров и услуг, которые можно приобрести на номинальный доход.

Так как различные социальные группы достигают критической точки инфляции не одновременно, то первыми несут потери от снижения реальных доходов лица, имеющие фиксированные доходы—пенсии, стипендии, пособия и т. п. Эти виды дохода начинают обесцениваться уже на ранних стадиях инфляционного процесса.

На следующей стадии обесценение затрагивает заработные платы, которые растут медленнее, чем цены. В результате сокращается мотивация к труду. Рабочая сила, пытаясь сохранить прежний уровень жизни, перемещается в более доходные сектора экономики, а происходящее в результате сокращение реального производства стимулирует дальнейший рост цен.

На этой же стадии инфляции практически одновременно с наемными работниками критической точки достигают мелкие и средние фирмы, уступающие крупным фирмам в качестве оборудования, в применяемых технологиях, организации труда и т. д. Для того чтобы снизить потери от инфляции, эти фирмы вынуждены наращивать запасы сырья и материалов «впрок», а растущие цены постепенно «съедают» оборотные средства предприятий. Происходит материализация денежных средств, то есть капитал перетекает из денежной формы в товарную.

На следующей стадии развития инфляции критической точки достигает и государство. Если перед этим растущие в абсолютном размере налоговые поступления обеспечивали расходную часть бюджета, то теперь, чтобы финансировать увеличивающиеся расходы, государство вынуждено прибегнуть к эмиссии денег. Дополнительная денежная эмиссия позволяет государству осуществлять обходимые платежи, но возрастающая денежная масса увеличив темпы инфляции. Государство вынуждено осуществлять дальнейшую эмиссию, раскручивая инфляционную спираль.

Влияние инфляции на накопление. Инфляция сокращает накопления. Обесценение идет одновременно по двум направлениям: уменьшение реального денежного капитала и снижение его доходности. Обесценение вкладов на ранних стадиях инфляции незначительно, однако чем выше инфляция, тем меньше товаров и услуг можно приобрести на деньги, находящиеся на вкладе.

Доходность сбережений сохраняется до тех пор, пока ставка процента по вкладам выше темпа роста цен. Сбережения приносят доход, который постепенно становится все меньше. Если ставка процента становится отрицательной, то есть меньше темпа роста цен, сбережения утрачивают смысл. Чем выше уровень инфляции, тем сильнее «бегство от денег», которое, в свою очередь, усиливает рост цен.

При развитии инфляции вкладчики вынуждены искать средства защиты своих сбережений в виде покупки высокодоходных ценных бумаг, иностранной валюты или материальных ценностей—потребительских товаров длительного пользования, драгоценностей, антиквариата, предметов искусства, недвижимости и так далее. Очевидно, что далеко не все могут приобретать драгоценности и антиквариат. Большая часть населения вынуждена уменьшить сбережения, обеспечив ими финансирование текущего потребления. Оставшиеся средства направляются на покупку валюты. В результате инфляции накопления перераспределяются в пользу социальных групп, которые имеют высокий доход, растущий вместе с ростом цен. Сами накопления принимают товарно-материальную форму.

Вместе с изменением структуры накоплений происходит и изменение структуры кредита. Инфляция делает предоставление средств в кредит невыгодным для кредитора и выгодным для должника. Рост цен сокращает долю долгосрочных, а затем и среднесрочных кредитов. Сокращение сбережений сопровождается сокращением инвестиций. Осуществлять долгосрочные вложения становится рискованным. Меняется структура инвестиций: постепенно они перемещаются из сферы производства в сферу торговли, а также на финансовые рынки. Снижение уровня инвестиций в свою очередь приводит к старению оборудования и росту издержек, «подогревая» таким образом инфляцию.

Влияние инфляции на экономический рост. Как уже говорилось, высокая инфляция разрушительно действует на экономику. А как влияет на экономический рост небольшой рост цен? По этому поводу существует несколько точек зрения.

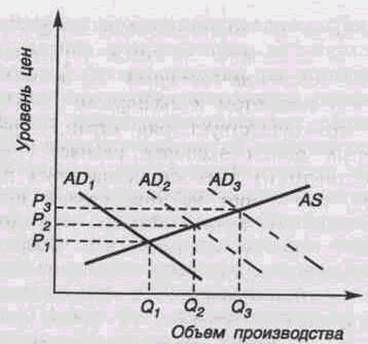

Кейнсианская теория и ее последователи считают, что слабая инфляция стимулирует экономическое развитие. Предположим, что равновесный объем производства при уровне цен Р1находится в точке Q1 (см. рис. 1). Экономика использует имеющиеся трудовые и материальные ресурсы не полностью. Если уровень цен повысится до Р2, то это вызовет рост доходов и совокупный спрос АD1 переместится в положение АD2. Рост цен обусловит перераспределение денежного дохода в пользу социальных групп, обладающих большей предельной склонностью к сбережению, что будет стимулировать увеличение инвестиций. Медленное постоянное повышение цен обеспечивает фирмам получение дополнительной прибыли, и они будут заинтересованы в осуществлении инвестиций и расширении производства.

Этот процесс будет продолжаться до тех пор, пока в экономике будут существовать неиспользованные ресурсы, а рост цен будет относительно небольшим.

Рис. 1. Нарушение равновесия из-за смещения кривой совокупного предложения

В отличие от последователей Кейнса, представители различных направлений неоклассической теории считают, что даже слабая инфляция негативно влияет на экономическое развитие. Во-первых, рост цен приведет к тому, что сначала вкладчики замедлят темпы роста вкладов, а затем станут уменьшать их, перемещая средства в сферу потребления. Во-вторых, рост цен тормозит инвестиционный процесс. Перспектива сбыта продукции в условиях роста цен становится неопределенной, и расширение производства в такой ситуации становится рискованным и даже бессмысленным.

Следует отметить, что истинность той или другой точки зрения эмпирически не подтверждена. Можно признать, что при уровне инфляции до 5% в год происходит экономический рост. Инфляция выше этого уровня влияет на экономику негативно.

Влияние инфляции на платежный баланс. Ещеодним негативным последствием инфляции является ухудшение платежного баланса страны или чистого экспорта Хn, который представляет собой разницу между импортом и экспортом.

Предположим, что существует ряд стран, торгующих друг с другом и у которых объем экспорта равняется объему импорта (Хn = 0). Если в какой-то из этих стран начнется постепенный постоянный рост цен, то экспорт из этой страны станет сокращаться, а импорт—расти. Платежный баланс становится отрицательным. Если такая ситуация будет развиваться дальше, то эта страна для покрытия дефицита должна либо использовать свои золотовалютные резервы, либо девальвировать национальную валюту. Использование золотовалютных резервов не может продолжаться достаточно долго из-за их ограниченной величины. Девальвация национальной валюты на первом этапе позволит сохранить экспортно-импортные пропорции платежного баланса и даже несколько усилит конкурентоспособность отечественных товаров за рубежом. Однако снижение курса национальной валюты приведет через некоторое время к диспропорциям в экономике, так как преимущество получат отрасли, ориентированные на производство экспортной продукции, а отрасли, потребляющие импортные товары, окажутся в упадке. Кроме того, девальвация национальной валюты создаст проблему погашения иностранных кредитов, так как для возврата единицы иностранной валюты будет требоваться большее количество единиц национальной валюты.

III. Инфляционные процессы в экономике России.

1. Инфляция в России и методы её регулирование.

Экономика современной России пережила гиперинфляцию в самом начале экономической трансформации от централизованной экономики к рыночной.

Как утверждает директор Института экономического анализа Илларионов А.Н.: «Природа российской инфляции, равно как и содержанием экономической политики, способной обеспечить её подавление, уже много лет является острейшей научной и политической дискуссией. Всё многообразие точек зрения можно свести к двум: по одной – инфляция имеет немонетарную (неденежную) или не только монетарную природу, по другой – это чисто монетарное явление»[2].

Первоначальная ориентация преимущественно на монетаристкие методы экономической трансформации, резкая либерализация цен в России, отсутствие антиинфляционной программы привели к галопирующей инфляции, по уровню которой Россия в начале 90-х годов занимало одно из ведущих мест в мире.

Пик инфляции в России пришелся на 1992 г., когда цены за год выросли в среднем на 2508%. В 1993 г. цены на потребительские товары увеличились в годовом исчислении на 884%, и по этому показателю в мире Россия уступала лишь Бразилии (2830%).

Гиперинфляция потребовала денежные знаки более высокого достоинства для обеспечения роста цен денежной массой. В 1993 г. в оборот были введены новые купюры достоинством 5, 10 и 50 тыс. рублей. В 1994 и 1995 годах продолжался стремительный рост потребительских цен, который в годовом исчислении составил соответственно 215,0% и 131,3%.

Благодаря введению валютного, коридора и других мер правительства по укреплению национальной валюты в 1996 г. уровень инфляции удалось снизить до 21,9% и в 1997 г. — до 15%.

До финансового кризиса правительство планировало снизить уровень инфляции до 9,1% к 1998 г., до 7,2% к 1999 г. и до 6,6% к 2000 г.

Мрачный прогноз гиперинфляции в России в условиях августовского кризиса 1998 г. не сбылся. После взлета потребительских цен на 84,5% в 1998 г. темп инфляции снизился более чем вдвое. Однако инфляция не побеждена.

После финансового кризиса в бюджете Российской Федерации на 1999 г. годовая инфляция прогнозировалась на уровне 30%. В свою очередь специалисты Международного валютного фонда прогнозировали пост потребительских цен в России в 1999 г. не менее, чем на 56%.

Потребительские цены в 1999 г. возросли на 36,5%. При оценке уровня инфляции необходимо учитывать рост цен производимой промышленной продукции (67,3%), по инвестициям в основной капитал (46,0%), а также на реализованную сельскохозяйственную продукцию (91,4%). Сохраняется значительный инфляционный потенциал, который при малейшем толчке может вновь проявиться в росте потребительских цен. Это обусловлено тем, что Россия впервые в мировой практике искусственно сдержала темп инфляции, применив дефляционную политику в условиях продолжавшегося в течение 10 лет экономического спада причем путем невыплаты заработной платы, пенсий и пособий. За рубежом дефляция применяется в условиях "перегрева" экономики и ее крайней мерой является блокирование роста заработной платы, но выплата ее не задерживается. В России, несмотря на частичное погашение задолженности по заработной плате и пенсиям, эта проблема сохраняет свою остроту.

Таб. 2[3]

Динамика среднегодового уровня инфляции в России |

|

|

Годы |

Инфляция (%) |

|

1990 |

5,3 |

|

1991 |

92,6 |

|

1992 |

2508,8 |

|

1993 |

844,2 |

|

1994 |

215,0 |

|

1995 |

131,3 |

|

1996 |

21.9 |

|

1997 |

11.0 |

|

1998 |

84,4 |

|

1999 |

36,5 |

|

2000 |

20,0* |

|

2001 |

12,0* |

|

2002 |

8,50* |

|

* Прогноз. Источники: World Development Report 1997, From Plan to Market. Published for theWorld bank byOxford University Press.Госкомстат России за соответствующие годы. |

Одной из причин ориентации антиинфляционной политики на сжатие денежного спроса стало возведение в ранг официальной догмы монетаристской концепции инфляции, которая концентрирует внимание на изменениях денежной массы в обращении как определяющей функции цен, доходов и занятости. В итоге антиинфляционная политика России определялась в основном характеристиками денежной массы без учета немонетарных факторов инфляции.

Как свидетельствует мировой опыт, лекарство от инфляции не может ограничиваться мерами воздействия лишь на ее монетарные факторы путем ограничения денежной эмиссии и предложения денег. Монетаристские рекомендации борьбы с инфляцией не учитывают ее многофакторность и подрывают основы национальной экономики России в условиях трудного перехода к рыночной модели хозяйствования. Для сдерживания инфляции требуется комплексная антиинфляционная политика.

Целью антиинфляционной политики в России должно стать не подавление инфляции любой ценой, а управление инфляционным процессом рыночными и государственными методами в интересах подъема национального производства и обеспечения экономической безопасности страны и народа. Небольшая инфляция увеличивает платежеспособный спрос и тем самым стимулирует экономический рост. Страны с цивилизованной экономикой научились регулировать инфляционный рост цен. Характерно, что к числу жестких критериев вступления стран Евросоюза в зону евро относится, в частности, согласованный низкий уровень инфляции и предоставление центральному банку статуса независимости от правительства, поскольку он несет ответственность прежде всего за состояние национальной валюты.

Независимо от того, в какой сфере зарождается инфляция, возникает цепная реакция и обратная связь, так как производство, распределение, обмен, потребление взаимосвязаны. Будучи следствием экономического спада и расбалансированности экономики, инфляция, в свою очередь, усугубляет диспропорции воспроизводства и дезорганизует хозяйственные связи. Неравномерный рост цен по товарным группам порождает неравенство норм прибылей, ставок заработной платы, стимулирует отток средств и кадров из одного сектора экономики в другой (в России из промышленности и сельского хозяйства и торговлю и финансово-банковский сектор). Инфляция обесценивает денежные накопления предприятий, населения и ослабляет заинтересованность в результате хозяйственной деятельности. Стимулирует развитие "теневой" экономики и антисоциальных явлении.

Регулирование инфляции в стратегии подъема национальной экономики включает помимо общеэкономических мер и завершения начатых реформ н целях формирования рыночных отношений целевую ориентацию экономической политики на стабилизацию, а затем подъем национального производства товаров и услуг, которые служат обеспечением рубля.

Первоочередной антиинфляционной мерой является оживление инвестиций, концентрация средств на приоритетных проектах.

Снижение инвестиций в основной капитал в 1997-98 гг., незначительный рост — в 1999 г. свидетельствуют о неудовлетворенном инвестиционном спросе, недоступности финансовых и кредитных ресурсов для производственного сектора, низкой платежеспособности предприятий. В рамках бюджета развития по состоянию на начало 2000 г. профинансированы полностью 65, частично — 21, т.е. 86 инвестиционных проектов из 226 победителей конкурсного отбора в 1995-97 гг., или 38%. До сих пор не решена проблема государственных гарантий по 60% заемных средств. Из 100 проектов, поступивших на конкурс, только один признан победителем. Из 350 объектов, сооружаемых по инвестиционным проектам-победителям конкурсов 1995-97 гг., полностью введены в действие лишь 52, в том числе 11 — в 1999 г.

Что касается иностранных инвестиций, то Россия не может пока рассчитывать на их крупный приток. Следовательно, необходимо опираться прежде всего на собственные силы в стратегии экономического развития, учитывая экономический потенциал России.

Ключевое место в антиинфляционной политике занимает оздоровление и реформа бюджетов всех уровней и эффективный контроль за их исполнением. Финансово-экономический кризис 1998 г. высветил необходимость ускорения реформы бюджетной сферы. Решение бюджетных проблем за счет наращивания государственного внутреннего и внешнего долга усилило зависимость российской экономики от внешних факторов — конъюнктуры мировых рынков, состояния переговоров с международными финансовыми институтами.

Для сдерживания инфляции важно закрепить наметившиеся в 1999 г. позитивные сдвиги в бюджетной сфере — увеличение бюджетных доходов, повышения собираемости налогов, ориентация расходов на возрождение российской экономики. Не использован такой резерв как сокращение непроизводительных расходов на управление.

Положительным фактором стало уменьшение бюджетного дефицита. Он доведен до уровня (3,6% ВВП — в 1997 г.. 5,5% - в 1998 г., 1,4% - в 1999 г.) приемлемого для Международного валютного фонда в качестве условия для предоставления России очередного транша кредита. Это достигнуто, в основном, за счет секвестировать расходов и увеличения доходов по линии МНС и ГТК. Бюджетный дефицит существует в большинстве стран, но там применяются методы его покрытия, не имеющие инфляционных последствий, Россия использовала все известные мировой практике источники финансирования бюджетною дефицит — налоги, займы, инфляцию.

Во-первых, налоговая политика ориентируется, в основном на фискальные цели в ущерб функции налогов как регулятора развития экономики. Налоговая политика не должна парализовать бизнес и толкать сто в "теневую" экономику. Стратегия налоговой реформы направлена на снижение налогового бремени. Повышение собираемости налогов по многом зависит от эффективности введенного механизма ответственности налогоплательщиков.

Во-вторых, жизнь взаймы поставила Россию на грань банкротства: внутренний государственный долг достиг "50 млрд. руб. на 17 августа 1998 г., внешний, включая государственный и частный, — 212 млрд. дол. В результате новации ГКО-ОФЗ объем внутреннего государственного долга России уменьшился почти на 30% до 550 млрд. руб. к 1 мая 1999 г.

Чрезмерное использование государственных заимствований для финансирования бюджетного дефицита всегда становится инфляционным фактором при отсутствии реальных источников погашения долгов. Поэтому необходимо не только устанавливать лимит государственного долга, но и осуществлять контроль за его соблюдением и эффективным использованием заимствований.

Специфическим для России направлением антиинфляционной политики является преодоление кризиса неплатежей в хозяйстве. Стоит задача нормализации денежных расчетов путем ликвидации взаимной задолженности предприятий друг другу и бюджету.

Учитывая значение монетарных факторов инфляции, антиинфляционная политика предусматривает регулирование эмиссии денег и скорости их обращения. Не менее важно совершенствование структуры денежной массы. В результате ограничения денежной эмиссии по рецептам монетаристов коэффициент монетизации в России составил 16,6% в 1998 г., 14,44% — в ноябре 1999 г. против 80-120% на Западе.

Низкая насыщенность ВВП рублевой массой стимулировала появление множества неофициальных эмиссионных центров, выпускающих денежные суррогаты, которые обслуживают 70-80% хозяйственного оборота. В этом проявляется стихийная реакция хозяйственного оборота на сжатие денежной массы вопреки требованиям экономического закона денежного обращения.

В антиинфляционной политике важное место принадлежит регулированию скорости обращения денежной единицы, так как ее увеличение равносильно дополнительной эмиссии денег при прочих равных условиях.

Важным направлением антиинфляционной политики как составной части стратегии подъема национальной экономики является санация и реструктуризация банковской системы. Кризис выявил также узкие места, как деятельность банков-трейдеров, которые бесконтрольно осуществляли спекулятивные валютные и фондовые операции в основном за счет средств вкладчиков; недостаточно эффективный надзор Центрального банка за коммерческими банками; изъяны банковского законодательства в отношении процедуры банкротств, работы временной администрации и антикризисных управляющих; "замораживание" 1/3 банковских активов, вложенных в ГКО/ОФЗ, парализовало с августа 1998 г. деятельность крупных банков, привело к кризису неплатежей в банковской сфере. Для восстановления платежеспособности банков Центральный банк принял меры. В их числе; проведение многостороннего клиринга за счет средств фонда обязательного резервирования; небольшие стабилизационные кредиты, которые оказались менее эффективными, чем межбанковский клиринг; создание Агентства по реструктуризации банковской системы с целью ее восстановления и стабилизации.

Благодаря этим мерам и положительным сдвигам в экономике к 2000 г. завершился первый этап реструктуризации банковской системы. За 1999 г. вдвое увеличились активы банков, особенно рублевые, и число прибыльных банков (до 1153, или 85% их общего количества). Доля проблемных банков снизилась с 35% до 20% за одиннадцать месяцев 1999 г.

Перспективы банковской системы во многом зависят от её рекапитализации. Этот процесс идет медленно. В 1999 г. совокупный капитал банков (без Сбербанка) превысил докризисныи уровень лишь на 9% (при темпе инфляции 36,5%). в том числе на 15% за счет отзыва лицензии банков. Наметился рост депозитов физических лиц в банковской системе в рублях на 33.6% и в инвалюте на 16,6% за первые одиннадцать месяцев 1999 г. Однако это положительное изменение касается в большей степени Сбербанка (рост депозитов на 35,7% и 34,1% соответственно), чем других коммерческих банков (18,6% и 3%). К тому же доля депозитов физических лиц в пассивах банковской системы снизилась с 19,1 до 17% (январь-декабрь) в связи со снижением жизненного уровня и медленным привлечением денежных сбережений населения. Для его ускорения необходима реальная гарантия банковских вкладов.

Для противодействия инфляции необходимо активнее использовать потенциал расширения кредитования национальной экономики в целях ее возрождения и увеличения товарного обеспечения рубля.

Уроки глобального, в том числе банковского, кризиса в России выдвинули на первый план проблему совершенствования банковского надзора и контроля. Для этого, прежде всего, необходимы квалифицированные кадры и полная компьютеризация банковской отчетности.

Не менее важно формировать новый тип банка, более устойчивого к кризисным потрясениям и создавать (с учетом мирового опыта) банковские холдинги, банковские группы, транснациональные банки с участием банковского капитала России, других стран СНГ, иностранных банков. Не менее важно поддержать российские банки за рубежом (бывшие совзагран-банки), а не закрывать их по конъюнктурным соображениям, как предлагают некоторые. Вновь внедриться будет трудно. Это — самое трудное направление антиинфляционной политики. В условиях несовершенной конкуренции в России, значительной доли импортных товаров на потребительском рынке и однозначной зависимости динамики потребительских цен от снижения курса рубля к доллару рыночное регулирование цен неэффективно. Даже при повышении курса рубля к доллару цены не снижаются. Усиливается дисперсия цен на одни и те же товары. Наглядный пример — лекарственный рынок. В мировой практике принято при необходимости дополнять рыночное регулирование цен государственным на предметы первой необходимости. Характерно, что во время кризиса 1998 г. и некоторых регионах были попытки ограничить рост цен в пределах 10-20% (при совокупном росте цен на 43,5% в августе-сентябре).

Состояние фондового рынка влияет на инфляционный процесс. Российский рынок ценных бумаг бурно развивался и по количественным показателям приближался к статусу развитого рынка. В середине 1997 г. он вышел на первое место в мире по увеличению курсовой стоимости корпоративных ценных бумаг. Индекс Российской торговой системы (РТС) повысился с 200 до 400 пунктов за первое полугодие 1997 г., объем капитализации достиг 30 млрд. дол., а торги — 100 млн. дол. в отдельные дни (без сделок, заключенных вне РТС).

Подобный бум на фондовом рынке в условиях экономического спада, продолжающегося десятилетие, таил опасность кризиса. Особую угрозу представляла финансовая пирамида ГКО/ОФЗ, которая сравнялась с объемом денежной массы. Безусловно, рынок государственных ценных бумаг необходим, в частности, для покрытия бюджетного дефицита, но в мировой практике принято его регулировать. Выплата высоких доходов по ним съедала 1/3 бюджетных расходов в конце 1998 г. Чрезмерный рост сектора государственных ценных бумаг па фондовом рынке усилил инфляцию, подрывая инвестиции и истощая кредитный рынок.

Выход российских правительственных облигаций (евробондов) на мировой финансовый рынок позволил привлечь иностранную валюту по более низким ставкам, чем в России. Но неэффективное использование этих валютных заимствований для латания бюджетного дефицита и отсутствие реальных источников их погашения усугубили кризис фондового рынка.

В целях решения наиболее острых проблем, вызванных августовским финансовым кризисом 1998 г., проведена новация по государственным ценным бумагам. В декабре 1999 г. объем реструктурированных ГКО/ОФЗ превысил 11 млрд. руб. по номиналу. Погашены два выпуска ГКО. Приостановлена эмиссия облигаций Банка России с середины февраля 1999 г. В результате изменилась структура долга: увеличилась доля долгосрочных ценных бумаг с фиксированными невысокими ставками по купонам. Это привело к уменьшению издержек по обслуживанию государственного долга.

Емкость рынка правительственных ценных бумаг сократилась и ликвидность его в 1999 г. была низкая. Рынок корпоративных акций восстанавливается медленно. Лишь в конце 1999 г. курс акций стал повышаться под влиянием благоприятных оценок российского рынка на фоне роста мировых цен на нефть.

В комплексе мер по возрождению рынка ценных бумаг важное место занимает процесс слияния инвестиционных и банковских структур, перераспределение капиталов в реальный сектор экономики с целью ее стабилизации и подъема.

Либерализация внешнеэкономической деятельности, поспешное введение конвертируемости рубля без соответствующей подготовки и создания объективных условий открыли шлюзы внешних факторов инфляции. Снижение мировых цен на нефть и нефтепродукты, газ, черные металлы, острая конкурентная борьба между экспортерами на мировых рынках отрицательно влияли на инвалютные поступления России.

Улучшение внешнеэкономической конъюнктуры для российской экспортной продукции, в первую очередь нефтепродуктов с апреля 1999 г. способствовало (наряду с девальвацией рубля) увеличению валютной выручки, предложению инвалюты на валютном рынке. Под влиянием роста цен на импортируемые товары в России повышаются цепы па все товары, включая отечественные, не имеющие импортного компонента.

Но главное — происходит импорт инфляции, прежде всего из США. С предоставлением валютных прав физическим лицам и предприятиям с 1992 г. усилился спрос на иностранную валюту, особенно доллары, для страхования риска, в частности инфляционного. На покупку валюты используется от 12,4% (1998 г.) до 8,5% (1999 г.) денежных сбережений населения. Долларовые накопления у населения (50-80 млрд. дол.) практически означают, что Россия кредитует США, которые регулярно экспортируют доллары для российских банков.

"Долларизация" экономики России неизбежна при кризисной ситуации, когда национальная валюта плохо выполняет свои функции. Поэтому раздающиеся призывы запретить хождение доллара утопичны и чреваты появлением "черного" валютного рынка. Задача заключается в привлечении долларовых сбережений населения на нужды подъема российской экономики. Но для этого необходимы реальная гарантия по валютным вкладам в банках и надзор Центрального банка РФ за их использованием.

Составной частью антиинфляционной политики является регулирование валютного рынка и относительная стабилизация курса рубля. Повышенный спрос на доллары периодически принимает форму спекулятивной игры на повышение курса доллара и снижение курса рубля, порождая валютные кризисы. Несмотря на девальвацию рубля, курс его постоянно снижается.

Центральный банк России с лета 1995 г. до августовского кризиса 1998 г. устанавливал пределы колебаний валютного курса с учетом мирового опыта, в частности Евросоюза. Переход от горизонтального к наклонному "валютному коридору", совершенствование метода котировки официального курса рубля служили антиинфляционным якорем.

В условиях кризиса 1998 г. курс доллара к рублю (5,94 руб. в декабре 1997 г., 15,93 в октябре 1998 г.) вышел за рамки валютного коридора, который уступил место другим методам регулирования плавающего валютного курса. В их числе управление рублевой ликвидностью коммерческих банков, операции ЦБР на валютном рынке и своевременные заявления его об ориентирах динамики курса рубля к доллару. Иногда появляются необоснованные предложения ввести режим фиксированного курса рубля. Это противоречит современной мировой практике. С 1973 г. в мировом сообществе преобладает регулируемое плавание валютного курса.

Несмотря на значительную девальвацию рубля (на ""), курс доллара продолжает повышаться с 20,65 руб. до 27 руб., т.е. на 31% за 1999 г., евро - с 24,09 до 27,20 руб., или на 13%. Этому способствует ряд факторов: инфляционные ожидания, неурегулированность проблем внешнего государственного долга, хотя достигнуто частичное их решение, и дальнейшего сотрудничества с МВФ; увеличение ликвидных рублевых средств в результате погашения ГКО и купонов ОФЗ после их новации.

Инфляционным фактором является не только внутреннее бегство от рубля к доллару, но и внешнее "бегство" российского капитала за рубеж (оценки колеблются от 60 до 300 млрд. дол.), что характерно для стран, переживающих экономические и политические трудности. Из-за "бегства" капитала Россия лишается одного из источников инвестиций, необходимых для экономического роста и сдерживания инфляции. Назрела необходимость разработки государственной программы сдерживания "бегства" капиталов и их частичной репатриации.

Она должна включать меры против: отмывания "грязных" денег, связанных с противоправными действиями юридических лиц и внедрения их в легальные финансовые потоки; нелегального "бегства" капитала (оставление за рубежом части экспортной выручки, контрабанда, упущенная выгода на бартерных сделках, авансовые платежи по фиктивным импортным сделкам, уклонение от уплаты таможенных сборов и налогов в инвалюте и т.д.); "бегства" капитала по легальным каналам, что не всегда принимается во внимание. Речь идет о чрезмерном увеличении зарубежных активов российских банков; завышении корреспондентских счетов "Ностро" в иностранных банках-корреспондентах; приобретении недвижимости за рубежом.

Первый шаг в этом направлении — создание на базе МВД межведомственного центра по противодействию отмывания доходов с участием СБ, Минфина, ФСНП, ГТК, Минэкономики, ФПС, ФКЦБ. Введение лицензирования внешнеэкономической деятельности также было бы полезно для сдерживания утечки капитала за рубеж.

Для сдерживания внешних факторов инфляции необходимо более эффективное регулирование внешнеэкономической деятельности, совершенствование экспортного и валютного контроля.

По данным МВД, невозврат экспортной валютной выручки составил в 1998 г. 4,4 млрд. дол., а необеспеченные товарными поставками авансовые платежи по импорту — 4,3 млрд. дол. Соответственно недобор таможенных сборов достиг 2,4-3,2 млрд. дол.

В антиинфляционной стратегии особое место занимает проблема урегулирования сложной ситуации вокруг кредитного пакета международных финансовых институтов для России. Установленная этими организациями высокая планка ограничений и условий для заимствования средств Россией снижает возможности использования внешнего фактора для оздоровления денежного обращения и экономики в целом.

Регулирование внешних факторов инфляции требует разработки валютной стратегии и стратегии внешних заимствований. В России пока преобладают пожарные меры текущей политики. Концепция валютной стратегии должна включать отношение России к структурным принципам мировой валютной системы, европейской валютной системы, в том числе к зоне евро, которая имеет для нашей страны практическое значение в аспекте использования евро во внешнеэкономических контрактах, а также для диверсификации валютных резервов. Целесообразно установить обоснованный минимум золото-валютных резервов, чтобы противостоять периодическим кризисам, присущим рыночной экономике тем более в условиях «догоняющего развития». В современной России золото-валютные резервы (12,5 млрд. дол. в конце 1999 г.) ниже международного стандарта их достаточности, определяемой в размере трехмесячного импорта товаров. К тому же для России к этому критерию следовало бы добавить предстоящие платежи по внешнему долгу. Для пополнения золотых резервов необходима государственная поддержка золотодобывающей отрасли, скупка золота у российских производителей.

Отсутствие действенных законов, регламентирующих функционирование взаимосвязанных секторов рыночной экономики и ответственность экономических субъектов рынка — одна из причин как дестабилизации экономики, так и инфляционных ожиданий в России. Принятые законы обеспечивают лишь половину потребности рыночной экономики в них. Для нормализации предпринимательской деятельности необходим также механизм реализации законов, контроль за их исполнением.

Для восстановления доверия к рублю необходимо преодолеть кризис государственности, упрочить политическую стабильность в стране. Не менее важно повысить профессионализм управленческих структур.

Инфляция может быть контролируемым и регулируемым процессом. Для этого важно использовать государственное регулирование экономики в дополнение к рыночным регуляторам. Монетаризм, утверждающий будто рынок лучше осуществит экономическое регулирование, чем государство, потерпел фиаско на Западе и в чистом виде ни в одной стране (кроме России) не возведен в ранг официальной доктрины.

Односторонняя ставка на саморегулирующиеся рыночные силы способствовала десятилетнему экономическому спаду в экономике, оставшейся без государственного надзора и регулирования. Наметившийся с конца 1998 г. поворот к государственному регулированию экономики (экономическими, а не административными методами) в сочетании с рыночными регулирующими механизмами вселяет надежду, что инфляция в России будет поставлена под контроль в целях стимулирования подъема национальной экономики.

IV. Заключение.

Таким образом, из изложенного выше видно, что инфляция - это сложный многопрофильный процесс, наносящий серьезный ущерб экономике страны, ее населению. Инфляция в настоящее время в той или иной степени охватывает практически все страны мира. Борьба с ней с целью ее снижения требует больших сил и материальных затрат.

Последние событие на финансовом рынке России, результатом которых стал рост курса доллара, замораживание долга по государственным краткосрочным обязательствам, девальвация рубля, и как следствие рост цен и обесценивание сбережений, а это значит новый виток инфляции, показывают, что долгие попытки российского Правительства по сдерживанию инфляции на низком уровне, сдерживанию курса рубля не увенчались должным успехом. Причины случившегося кризиса были заложены намного раньше, и он предопределился процессом развития ориентации экономики России, последние ставки в которой были сделаны на экспорт сырьевых ресурсов, так же особенностями в развитии и действии банковской системы, и общим спадом промышленности. Пытаясь защитить стоимость рубля, делая ставку на это, как на показатель стабильности и управляемости экономики, не принимая при этом действенных мер по поддержке и развитию промышленности страны, Российское правительство тратило в итоге больше, чем оно могло себе позволить. Учитывая мировой финансовый кризис, падение цен на нефть (экспорт которой приносил достаточные суммы валюты, которые направлялись на поддержание рубля) привели к тому, что у Центрального банка России иссякли ресурсы на поддержание валютного коридора, коммерческие банки содрогнулись под тяжестью беспрецедентных убытков в торговле валютными долгами России, а инвесторы устроили окончательную обструкцию рублевым обязательствам России, и с российского рынка ушли все нерезиденты, изъяв свои денежные вложения. В итоге правительству пришлось сдать свои финансовые рубежи.

И сейчас в ходе последних событий, как никогда остро стоит проблема по предотвращению новых скачков инфляции, что напрямую связано с проведением неотложных мер по преодолению кризиса, и его последствий, стабилизации экономики России в целом, стабилизации ее финансовой системы, росту и развитию промышленности. Подходов к решению данной задачи разными экономистами предлагается не мало. Но сложность решения в выборе программы дальнейшего развития экономики страны и соответствующих рычагов и мер по преодолению кризиса, заключается в том, что они тесно взаимосвязаны с политическим курсом страны: развитием по рыночному курсу или путь к государственному регулированию экономики. Споры об оптимальных вариантах и сочетаниях мероприятий в данной области занимают на сегодняшний день умы как простых граждан, так и ведущих экономистов России и мира.

Оценит предпринятые действия время, и одним из основных показателей по оценке эффективности проводимых мер будет понижение уровня инфляции.

V. Список используемой литературы.

1.

2.

3.

4.

5.

6.

7.

8.

[1] «Маркетинг» – 2000 №5, С. 3

[2] Журнал «ЭКО». – 1995. – С.2.

[3] «Маркетинг» №5 (54), 2000 г., С.5.