Организация кредитования юридических лиц коммерческими банками (на основе информационно-аналитических материалов)

| Загрузить архив: | |

| Файл: ref-8434.zip (160kb [zip], Скачиваний: 87) скачать |

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ

ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Факультет Финансово-кредитный Кафедра Денег, кредита и ценных бумаг

«Утверждаю»

Представитель кафедры «___» ___________ 2001 г.

Задание по выпускной квалификационной работе студента

Комлевой Елены Николаевны

1. Тема работы: Организация кредитования юридических лиц коммерческими банками (на основе информационно-аналитических материалов).

2. Срок сдачи студентом законченной работы 2 июня 2001 года.

3. Календарный план

|

Наименование разделов ВКР |

Срок выполн. |

Приме-чание |

|

Введение |

28.05.2001 |

|

|

Глава 1. Основы организации кредитования 1.1. 1.2. 1.3. 1.4. |

15.04.2001 |

|

|

Глава 2. Организация кредитования юридических лиц коммерческими банками 2.1. Кредитная документация 2.2. Оценка кредитоспособности заемщика 2.3. Кредитный договор – правовая основа кредитов 2.4. Обеспечение кредитов |

3.05.2001 |

|

|

Глава 3. Кредитные риски 3.1. Сущность и классификация кредитных рисков 3.2. Расчет кредитных рисков |

21.05.2001 |

|

|

Заключение |

28.05.2001 |

|

|

Список литературы |

25.05.2001 |

|

|

Приложения |

26.05.2001 |

Студент __________________________________

Руководитель _____________________________

ВВЕДЕНИЕ. PAGEREF _Toc516980027 h 3

ГЛАВА 1. ОСНОВЫ ОРГАНИЗАЦИИ КРЕДИТОВАНИЯ

1.1Сущность кредита, принципы кредитования. PAGEREF _Toc516980029 h 6

1.2 Классификация кредитных операций. PAGEREF _Toc516980030 h 8

1.3 Кредитная политика коммерческого банка. PAGEREF _Toc516980031 h 18

1.4 Методы предоставления банковских ссуд. PAGEREF _Toc516980032 h 21

ГЛАВА 2. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ КОММЕРЧЕСКИМИ БАНКАМИ

2.1 Кредитная документация. PAGEREF _Toc516980034 h 26

2.2 Оценка кредитоспособности заемщика. PAGEREF _Toc516980035 h 34

2.3 Кредитный договор – правовая основа кредитования. PAGEREF _Toc516980036 h 46

2.4 Обеспечение кредита. PAGEREF _Toc516980037 h 59

ГЛАВА 3. КРЕДИТНЫЕ РИСКИ

3.1 Сущность и классификация кредитных рисков. PAGEREF _Toc516980039 h 74

3.2 Расчет кредитных рисков. PAGEREF _Toc516980040 h 81

ЗАКЛЮЧЕНИЕ. PAGEREF _Toc516980041 h 94

СПИСОК ЛИТЕРАТУРЫ.. PAGEREF _Toc516980042 h 101

ПРИЛОЖЕНИЯ.. PAGEREF _Toc516980043 h 104

[1].

В литературе обязанность кредитора предоставить денежные средства рассматривается как предварительное обязательство заключить в дальнейшем договор займа. Содержанием обязательства банка, как указывал М. М. Агарков, является заключение в будущем в качестве заимодавца договора займа с клиентом.

Кредитор вправе отказаться от предоставления заемщику предусмотренного договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок[2]. Если отказ или уклонение кредитора от выдачи кредита имели место при отсутствии этих обстоятельств, то кредитор несет перед заемщиком ответственность в форме возмещения убытков и в форме неустойки, если она предусмотрена договором.

Принятие банком обязанности выдать определенную денежную сумму связано с личностью и материальным положением конкретного лица, обратившегося за получением кредита. Отношения сторон на этой стадии носят лично-доверительный характер. Исходя из требований п. 2 ст. 388 ГК РФ, следует указать, что уступка требования о выдаче кредита банком без согласия банка не допускается.

Способы выдачи кредита.

Кредитор обязан передать средства на условиях, предусмотренных договором. Кредит может передаваться в распоряжение заемщика различными способами и в различных формах. При осуществлении кредитования банк открывает заемщику ссудный счет. На этих счетах учитывается задолженность заемщика банку по выданным ссудам. По дебету ссудного счета отражается сумма выданных средств, а по кредиту - ее погашение. Режим ссудного счета определяется в договоре. Во исполнение одного кредитного договора банком могут быть открыты несколько ссудных счетов по каждому отдельному объекту кредитования.

Кредит может быть выдан наличными с соблюдением требований законодательства, регулирующего подобные расчеты, либо в безналичной форме. Выданная в безналичной форме ссуда может быть перечислена на расчетный счет заемщика, либо перечислена по поручению заемщика третьим лицам, либо за счет кредита могут быть оплачены предъявленные заемщику требования третьих лиц. В соответствии с письмом Госналогслужбы РФ № ВГ-4-13/23н от 2 июня 1995 г. Минфина РФ № 46 от 2 июня 1995 г. и Центробанка РФ № 171 от 5 июня 1995 г. "Об изменении пункта 2 Порядка применения положений Указа Президента РФ от 23 мая 1994 г. № 1006 "Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей" средства, получаемые налогоплательщиками со ссудных счетов в виде банковских ссуд в рублях, могут направляться в соответствии с кредитными договорами или на расчетные (текущие) счета заемщика, или непосредственно на оплату кредитуемых материальных ценностей и затрат, включая выплату средств на заработную плату с одновременным перечислением соответствующих налогов и других обязательных платежей.

Выдача кредита может быть произведена как единовременно в полной сумме, так и частями.

Момент, с которого обязательства кредитора по выдаче денежных средств считаются исполненными, устанавливается договором, а при отсутствии таких условий должен определяться, исходя из формы и условий предоставления кредита.

Проценты по кредитному договору.

К отношениям, связанным с начислением процентов по кредитному договору, применяются правила, предусмотренные для договора займа, если иное не вытекает из существа кредитного договора1.

В соответствии с Положением о порядке начисления процентов и отражении их по счетам бухгалтерского учета в учреждениях банков2 проценты по кредитным договорам начисляются в размере и в сроки, предусмотренные договором, но не реже одного раза в квартал. Начисление и взыскание процентов авансом в момент выдачи кредита не допускается.

|

|

А1 + А2 + А3 +...+ Аn-1 + x

где А1 , Аn - остатки на начало и на конец периода;

А2, А3, An-1 – остатки на последующие даты внутри периода;

n - число дней в соответствующем периоде;

Сn - процентная ставка.

Число дней в соответствии с названным Положением принимается за 360, а количество дней - за 30 (31-е число в расчет не принимается, а в феврале остаток на счете за последнее число повторяется столько раз, сколько дней недостает до 30).

Поскольку Положение носит в настоящее время в части определения порядка начисления и уплаты процентов рекомендательный характер, стороны могут в договоре установить иные способы расчета сумм процентов и порядка их начисления, например, исходя из точного количества дней в году, а не условного, точного количества дней в каждом месяце, а не условного - 30 дней.

При отсутствии в кредитном договоре условий о порядке и условиях начисления процентов условия названного Положения при наличии спора между сторонами могут быть применены в качестве обычно применяемых в банковской практике.

Обязанности заемщика по кредитному договору.

Пункт 2 ст. 821 ГК РФ предусматривает, что заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено законом, иными правовыми актами или кредитным договором. Таким образом, наличие на стороне заемщика каких-либо обязательств перед кредитором не может предполагаться. Заемщик по общему правилу не может быть понужден к получению суммы займа и привлечен к ответственности за отказ от ее принятия.

Кредитный договор накладывает на заемщика обязательства по принятию суммы лишь при наличии в договоре соответствующего условия. Если договором предусмотрена обязанность заемщика принять сумму займа, то он несет перед кредитором ответственность в форме возмещения убытков и, если это предусмотрено договором, в форме неустойки за уклонение (отказ) от исполнения вытекающих из договора обязанностей.

С момента получения денежных сумм в порядке и на условиях, установленных договором, заемщик несет перед кредитором такие же обязанности, что и заемщик по договору займа.

Погашение задолженности по кредиту. Поскольку с момента выдачи денежных средств между кредитором и заемщиком возникают отношения по договору займа, порядок возврата долга регулируется ст. 810 ГК РФ.

Вместе с тем следует учитывать, что в отношениях с участием в качестве заемщиков юридических лиц погашение задолженности по ссудам банка и уплата процентов по ним производятся путем перечисления денежных средств клиентами с их расчетных (текущих) счетов1.

Указанное не означает запрета погашения задолженности по кредиту иными способами, предусмотренными гражданским законодательством (путем зачета встречных требований, принятием отступного, при новации и т. п.).

Заключение кредитного договора с помощью электронных средств связи.

Особую актуальность проблема возможности заключения кредитного договора с помощью электронных средств связи, а также о производстве расчетов с их помощью, приобретает в связи с введением в законодательство так называемой электронно-цифровой подписи (ЭЦП). Уже само название говорит о том, что речь идет об особой разновидности подписи: во-первых, ее применение связано с электронно-вычислительной техникой (компьютерами) и, во-вторых, состоит она из определенного набора цифр.

Юридическое определение ЭЦП на уровне закона отсутствует. В настоящее время разрабатывается специальный закон об электронно-цифровой подписи, который, очевидно, и дает соответствующее определение. Общие требования, предъявляемые к электронно-цифровой подписи, содержатся в Федеральном законе «Об информации, информатизации и защите информации». Так, в ст. 5 указанного закона предусмотрено, что юридическая сила электронно-цифровой подписи признается при наличии в автоматизированной информационной системе программно -технических средств, обеспечивающих идентификацию подписи, и соблюдении установленного режима их использования. При этом право удостоверять идентичность электронно-цифровой подписи осуществляется на основании специальной лицензии.

Электронно-цифровая подпись является аналогом собственноручной подписи и обладает следующими признаками: воспроизведена она может быть только одним лицом, а подлинность ее может быть удостоверена многими, при этом она неразрывно связана с конкретным документом. В отсутствие основополагающего закона проблему пытаются решить на уровне подзаконных актов. Так одним из острых является вопрос о возможности заключения кредитных договоров с помощью электронных средств связи, в том числе через сеть Интернет. Правовое регулирование подобных отношений осуществляется с помощью Положения Банка России «О межрегиональных электронных расчетах, осуществляемых через расчетную сеть Банка России» от 23 июня 1998 г. № 36-П и Положения Банка России «О правилах обмена электронными документами между Банком России, кредитными организациями (филиалами) и другими клиентами Банка России при осуществлении расчетов через расчетную сеть Банка России» в редакции Указания Банка России от 11 апреля 2000 г. № 774-У.

Кроме общего указания о том, что договор должен заключаться в письменной форме (ст. 820 ГК), закон не содержит специальных требований к форме кредитного договора. Однако следует иметь в виду, что в соответствии с п. 3 ст. 7 Федерального закона «О бухгалтерском учете» кредитные обязательства признаются недействительными и не могут приниматься к исполнению без подписи главного бухгалтера. Следует указать на неточность терминологии; очевидно, правильнее было бы говорить о недействительности кредитного договора или кредитной сделки.

[3]

|

Тип риска |

Характеристика |

|

1. Кредитный риск |

Возможное падение прибыли банка и даже потеря части акционерного капитала в результате неспособности заемщика погашать и обслуживать долг (выплачивать проценты) |

|

2. Риск ликвидности банка (риск несбалансированной ликвидности) |

Возможная угроза прибыли и акционерному капиталу банка в результате затруднения в получении средств путем реализации части активов или приобретения нового займа по приемлемой цене. Риск считается наивысшим, когда банк не в состоянии удовлетворить кредитную заявку или ответить по обязательству вкладчика. Соответственно различают ликвидность активов и ликвидность пассивов |

|

3. Процентный риск |

Вероятная потеря дохода банка в результате непогашения процентных платежей заемщиком |

|

4. Риск, связанный с неспособностью банка возмещать административно-хозяйственные расходы (риск текущих расходов) |

Возможное снижение прибыли банка из-за непредвиденных расходов на содержание аппарата сотрудников и прочих расходов, обеспечивающих нормальный ритм работы учреждения |

|

Тип риска |

|

||

|

5. Валютный риск |

Опасность валютных потерь, связанных с изменением курса иностранной валюты по отношению к национальной валюте при проведении международных кредитных, валютных и расчетных операций |

||

|

6. Риск неплатежеспособности банка |

Использование банком акционерного капитала для погашения своих обязательств при отсутствии каких-либо других источников (платежи по возвращаемым кредитам, привлечение новых займов, реализация активов). Чтобы предотвратить подобную ситуацию, важно поддерживать соотношение между акционерным капиталом и активами, так называемый коэффициент достаточности капитала (capital-to-assetsratio). Это означает, что банк с акционерным капиталом, равным 10% активов, в состоянии выдержать большую нагрузку в случае затруднения доступа к прочим источникам средств, чем банк, у которого акционерный капитал составляет только 6% от общей суммы активов |

Перечисленные типы рисков взаимосвязаны. Очевидно, что кредитный риск ведет к возникновению всей цепочки банковских рисков, а также может привести к риску ликвидности и неплатежеспособности банка. Поэтому от организации кредитного процесса зависит «здоровье» банка. Процентный риск в своем роде самостоятелен, так как связан с конъюнктурой на рынке кредитных ресурсов, и действует как фактор, не зависящий от банка. Однако он в состоянии усугубить кредитный риск и всю цепочку рисков, если банк не будет приспосабливаться к изменению уровня рыночной процентной ставки.

На рисунке 2 приведена одна из возможных структур кредитного риска [16]. Оговорка "одна из возможных" сделана в связи с тем, что с развитием общества источники кредитного риска могут изменяться.

Рисунок 2

В подходе к определению риска кредитования одного заемщика существуют различные варианты. Некоторые банки считают, что достаточно определить класс кредитоспособности для каждого клиента.

Можно выделить следующие виды кредитного риска:

Во-первых, риск злоупотреблений. Так называемые "злоупотребления" - одна из наиболее распространенных причин безнадежной задолженности банкам. Речь идет о выдаче руководством и высшими служащими "дружеских" кредитов родственникам, друзьям, деловым партнерам без должного обеспечения и обследования финансового положения заемщика. В этом случае банк может сколько угодно афишировать свои "безупречные" принципы кредитования, описывать службы, занимающиеся оценкой кредитных рисков и принимающих решение о предоставлении кредита или отказе в нем, но пока коммерческие банки (особенно российские) не решат проблему злоупотребления, их кредитный риск будет оставаться весьма значительным.

Во-вторых, риск неплатежа по внутренним займам. Данный риск связан с трудностью учета всех факторов, влияющих на платежеспособность заемщика. Этими факторами могут быть: неспособность должника создать адекватный будущий денежный поток в связи с изменениями в деловом, экономическом и/или политическом окружении, в котором оперирует заемщик; подорванная деловая репутация заемщика; неуверенность в будущей стоимости и качестве кредитного обеспечения и ряд других. Главное средство борьбы с неплатежами такого рода – диверсификация портфеля банковских ссуд, ведущая к рассредоточению риска.

В-третьих, риск неплатежа по иностранным кредитам. Этот риск связан с задержкой платежей по кредитам заемщикам из других стран. В 70-е годы этот вид риска явился причиной банкротства ряда крупных американских банков. Это произошло из-за массовых неплатежей по кредитам, выданным заемщикам из развивающихся стран.

К факторам, повышающим кредитный риск, относятся:

- значительный объем сумм, выданных узкому кругу заемщиков или отраслей, т.е. концентрация кредитной деятельности банка в какой-либо сфере, чувствительной к изменениям в экономике;

- большой удельный вес кредитов и других банковских контрактов, приходящихся на клиентов, испытывающих определенные финансовые трудности;

- концентрация деятельности банка в малоизученных, новых, нетрадиционных сферах;

- внесение частых или существенных изменений в политику банка по предоставлению кредитов;

- удельный вес новых и недавно привлеченных клиентов, о которых банк располагает недостаточной информацией;

- либеральная кредитная политика (предоставление кредитов без наличия необходимой информации и анализа финансового положения клиента);

- неспособность получить соответствующее обеспечение для кредита или принятие в качестве такового ценностей, труднореализуемых на рынке или подверженных быстрому обесцениванию;

- значительные суммы, выданные заемщикам, связанным между собой;

- нестабильная экономическая и политическая ситуация.

В зависимости от уровня основных и дополнительных показателей методики определения кредитоспособности — коэффициентов ликвидности баланса предприятия, покрытия баланса, платежеспособности, обеспеченности собственными средствами, размеров собственных и привлеченных средств, уровня доходности предприятия, устойчивости финансового положения — выделяются четыре группы классов заемщиков. Заемщики четвертой группы считаются некредитоспособными, и банк в условиях рыночной экономики, чтобы не нести по ним риск неплатежа (совокупность кредитного и процентного рисков), не должен с ними работать.

Из оставшихся предпочтительным для банка является заемщик 1-го класса, риск платежей по ссудам которого невелик и не требует применения жестких условий кредитования, гарантий, страхования залогового права. Однако могут воздействовать внешние факторы, связанные с коммерческим, политическим и геофизическим рисками, например неустойчивостью валютных курсов, инфляцией, неплатежеспособностью его покупателя или заемщика, отказом от платежа или принятия товара покупателем, неоплатой долга покупателем в установленный срок, изменением цены сырья, материалов, полуфабрикатов после заключения договора, ошибками в документах или оплате, злоупотреблениями или хищениями, углублением экономического кризиса в стране, стихийными бедствиями и т.п. Поэтому банк даже в отношении первоклассного заемщика должен владеть методикой расчета и информацией о размерах его коммерческих и других рисков.

С заемщиками 2—3 группы банки должны строить более жесткие взаимоотношения, в частности, вводить обязательность залога, гарантий, проверок обеспеченности ссуд, строгое ограничение объема кредитов плановыми размерами, повышенную ответственность за нарушение условий кредитования, применение механизма оперативного взыскания кредита.

В странах с развитой рыночной экономикой ориентиром оценки риска отдельного клиента служит аналогичная схема, так называемая кредитная котировка предприятий банком. Она составляется на основе объема оборота предприятия, его кредитной и платежной оценок, качества подписи ("имиджа"). Из количественного анализа выводится качественная оценка, позволяющая отнести предприятие к одной из шести групп: государственное, зарубежное, "хорошее", предприятие, испытывающее трудности, предприятие, находящееся в частичном управлении банком (в связи с испытываемыми трудностями), «некотируемое» предприятие. На основании этой оценки банки строят кредитные отношения с клиентом, судят о степени риска данного клиента, а также управляют рисками (повышают долю рефинансируемых Центральным Банком кредитов, используют плавающие процентные ставки, страхование, разделение рисков и т.п.).

1

|

Характеристика ссуды |

Величина резерва (в %) к сумме задолженности |

|

1 |

2 |

|

Стандартные ссуды Текущие ссуды, независимо от обеспечения при отсутствии просроченной уплаты процентов: кроме льготных текущих ссуд и ссуд инсайдерам. Обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов до 5 дней включительно; - при наличии просроченной задолженности по основному долгу до 5 дней включительно; - переоформленные один раз без изменения условий договора. |

1 |

|

Нестандартные ссуды Обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов от 6 до 30 дней включительно; - при наличии просроченной задолженности по основному долгу от 6 до 30 дней включительно; - переоформленные два раза без изменения условия договора; - переоформленные один раз с изменением условий договора. Недостаточно обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов до 5 дней включительно; - при наличии просроченной задолженности по основному долгу до 5 дней включительно; - переоформленные один раз без изменения условия договора. Льготные текущие ссуды и текущие ссуды инсайдерам при отсутствии просроченной уплаты процентов. |

20 |

|

Сомнительные ссуды Обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов от 31 до 180 дней включительно; - при наличии просроченной задолженности по основному долгу от 31 до 180 дней включительно; - переоформленные два раза с изменением условий договора; - переоформленные более двух раз, независимо от наличия изменений условий договора. Недостаточно обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов от 6 до 30 дней включительно; - при наличии просроченной задолженности по основному долгу от 6 до 30 дней включительно; - переоформленные два раза без изменения условия договора. - переоформленные один разизменением условий договора. Необеспеченные ссуды: - текущие при наличии просроченной уплаты процентов до 5 дней включительно; - при наличии просроченной задолженности по основному долгу до 5 дней включительно. Льготные ссуды и ссуды инсайдерам при наличии просроченной оплаты основного долга и процентов до 5 дней включительно. |

50 |

|

Безнадежные ссуды Обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов свыше 180 дней; - при наличии просроченной задолженности по основному долгу свыше 180 дней. Недостаточно обеспеченные ссуды: - текущие при наличии просроченной уплаты процентов свыше 30 дней; - при наличии просроченной задолженности по основному долгу свыше 30 дней; - переоформленные два раза с изменениями условий договора. - переоформленные более двух раз, независимо от наличия изменений условий договора. Необеспеченные ссуды: - текущие при наличии просроченной уплаты процентов свыше 5 дней; - при наличии просроченной задолженности по основному долгу свыше 5 дней; - переоформленные хотя бы один раз с изменениями условий договора; - переоформленные более одного раза, независимо от наличия изменения условия договора. Льготные ссуды и ссуды инсайдерам при наличии просроченной уплаты основного долга или процентов свыше 5 дней. |

100 |

Общая величина расчетного резерва на возможные потери по ссудам определяется как сумма расчетных величин резерва в разрезе отдельных ссудных задолженностей, отнесенных к одной из четырех групп риска на основе критериев классификации ссуд.

В соответствии с п.2.2 Указания ЦБ РФ от 25.12.1997 г. № 101-У для действующих по состоянию на 01.01.1998 г. банков, на 1998-2000 гг. вводится поэтапный режим создания указанного резерва, при котором реально создаваемый банками резерв не может быть меньше следующих величин:

• начиная с отчетности на 1 февраля 1998 г. — 40% расчетного резерва (см. также Разъяснения ЦБ РФ от 02.02.1998 г. №39-Т);

• начиная с отчетности на 1 февраля 1999 г. — 75% расчетного резерва;

• начиная с отчетности на 1 февраля 2000 г. — 100% расчетного резерва.

При формировании резерва в 1998-1999 гг. банки в первую очередь обязаны были создавать резерв под ссуды, классифицированные как безнадежные, далее — по убыванию степени риска (п.1 Письма ЦБ РФ от 23.07.1998 г. №159-Т. Однако, согласно Письму ЦБ РФ от 04.02.1999 г. №51-Т, к банкам не применяются меры воздействия в виде штрафных санкций за несоблюдение последовательности формирования РВПС.).

При этом резерв под отдельную ссуду реально может быть создан как в большем, так и в меньшем размере, чем установленный процент от расчетного РВПС по конкретной ссудной задолженности. Однако общая сумма сформированного РВПС не должна быть меньше установленной.

В соответствии с п.2.8 Инструкции ЦБ РФ от 30.06.1997 г. № 62А конкретная классифицируемая ссуда может быть отнесена к одной из более высоких групп риска, чем это вытекает из формализованных критериев. Отнесение банком льготных, переоформленных (в т.ч. пролонгированных) ссуд, а также недостаточно обеспеченных и необеспеченных ссуд к более низкой группе риска, чем это вытекает из формализованных критериев, в зависимости от реальной величины кредитного риска по оценке банка, но не ниже группы риска, предусмотренной для обеспечения ссуд, допускается при наличии решения органа управления банка, уполномоченного учредительными документами банка (см. также Письмо ЦБ РФ от 20.10.1998 г. № 296-Т).

Указанное решение принимается органом управления банка, уполномоченным учредительными документами банка.

О каждом принятом решении банк информирует территориальное учреждение Банка России, осуществляющее надзор за деятельностью банка, в течение 10 дней со дня принятия решения. Информация должна содержать ссылку на решение полномочного органа банка и его обоснование с приложением копий соответствующих документов, заверенных банком.

Не допускается отнесение банком к более низкой группе риска, чем это вытекает из формализованных критериев:

• ссудной задолженности, образовавшейся в результате переоформления ссуд или задолженности по уплате процентов на основании договоров об отступном, уступки права (требования), новации, в том числе в результате переоформления задолженности в векселя заемщика и (или) третьего лица;

• ссудной задолженности заемщиков, одновременно отвечающая признакам Указания ЦБ РФ от 02.08.1999 г. №619-У;

• ссудной задолженности заемщиков (особенно если договором предусмотрена единовременная выплата основной суммы долга и процентов по окончании срока действия договора), финансовое состояние которых препятствует возврату полученной от банка ссуды (Письмо ЦБ РФ от 22.01.1999 г. №33-Т). Указанием ЦБ РФ от 13.07.1999 г. №606-У с отчетности на 01.09.1999 г. предусмотрен особый порядок расчета резерва под ссудную задолженность резидентов оффшорных зон.[4]

Метод математического моделирования.

Применение метода математического моделирования для анализа моделей поведения банка на рынке кредита и эффективного распределения кредитного ресурса наиболее эффективно, так как этот метод:

- применим ко всем видам банковских операций, вводит и позволяет определить для сделок любого вида количественную меру банковского риска, которая дает возможность в каждом конкретном случае оценить и сравнить последствия и целесообразность тех или иных операций;

- дает возможность формализовать и накапливать опыт банка по заключению сделок различного вида, что позволит банку дифференцировать процентные ставки по кредитам;

- позволяет определить то отдельное множество сделок из всех потенциально возможных, которое обеспечит банку получение максимальной средней прибыли при минимуме риска, что соответствует реализации оптимальной стратегии распределения свободных банковских ресурсов.

Обратимся подробнее к вопросу о том, каким образом банк устанавливает и изменяет цену предложения кредита в зависимости от уровня риска несвоевременного либо неполного возвращения или вообще невозвращения кредита. Этот момент особенно важен в свете рассмотренных проблем информационного рационирования.

Для этой задачи, решаемой на базе теории вероятностей, необходимы следующие обозначения:

Р(Н). - вероятность невозвращения кредита (применительно к конкретной сделке);

а - доля кредита;

Р(а) - вероятность невозвращения этой доли кредита;

Р(1) - вероятность невозвращения кредита (а=1);

Р(0) - вероятность его полного возвращения;

P(t) - вероятность запоздалого возвращения, т.е. функция от срока запаздывания - t. Понятно, что при весьма больших значениях этого срока P(t) стремиться к Р(Н), т. е. имеет своим пределом вероятность невозвращения.

Гипотетически допустимо, что банк ориентируется на определенную процентную ставку ПСО - ставку практически безрискового кредита, которая представляет собой цену кредита при фактическом отсутствии риска. В качестве такой ставки можно принять, например, учетную ставку ЦБ РФ или ставку "прайм-рейт".

Однако реальная рискованность операций побуждает коммерческий банк повышать процентную ставку до значения ПС.

Если вероятность невозвращения кредита Р(Н), то вероятность возвращения будет равна (1-Р(Н)). А значит, наиболее вероятно, что заемщик вернет банку сумму С, рассчитанную по формуле:

С=(1-Р(Н)) х (1+ ПС/100%) х К,

где К - исходный кредит;

Р(Н) - вероятность его невозвращения;

ПС - процентная ставка за предоставленный кредит, исчисленная с учетом риска. При отсутствии риска, возвращаемая сумма будет равна:

С0 = (1+ПС0/100%) х К

Компенсация потерь, связанных с опасностью невозвращения заемщиком кредита в данной сделке, имеет место при условии С=С0, а оно приводит к следующему соотношению:

(1-Р(Н)) х (1+ПС*) = 1+ПС0

Отсюда и находится ставка процента, которую должен взимать банк, чтобы возместить вероятные потери по невозвращению кредита:

ПС = (ПС0+Р(Н)) / (1 – Р(Н))

Это и есть цена определенного кредита в условиях наличия риска невозврата кредита. Ясно, что при существенном поднятии процента банк рискует потерять клиента, однако, компенсируя риск потери клиентов с низкой степенью возвратности долгов, банк тем самым снижает риск собственных потерь.

С повышением кредитного процента связан рост суммы выплат банку со стороны заемщика за предоставленный кредит в условиях его невозврата.

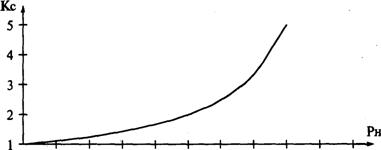

На рисунке 3 показана зависимость увеличения суммы выплат от вероятности невозврата:

Рисунок 3

0.1 0.2 0.3

0.4 0.5 0.6

0.7 0.8 0.9

1.0

0.1 0.2 0.3

0.4 0.5 0.6

0.7 0.8 0.9

1.0

|

Область мягкого риска |

|

Область жесткого риска |

|

Область критического риска |

|

||

|

График наглядно показывает существование разных зон риска, которые уже рассматривались выше.

Еще одна разновидность кредитного риска состоит в опасности несвоевременного возврата кредита каким-либо одним из заемщиков или группой заемщиков банка. Допустим, известны вероятности Pi задержки возврата кредита на срок Ti . Тогда:

Tcp = SPiTi,, i=[1;m]

где m - общее количество возможных задержек;

Tcp- средний срок (математическое ожидание срока) задержки кредита.

Основной вид потерь банка от несвоевременного возвращения кредита состоит в том, что банк мог бы вложить этот кредит в выгодное дело и получить по нему проценты, но не сделал это. А значит, задержка кредита на срокTi равносильна потери банком суммы:

Сn = ПСm х Tix К,

где ПСm- максимально возможная годовая процентная ставка размещения кредита в период его возвращения. Приняв Т равным наиболее вероятному сроку задержки кредита, легко получить значение вероятных потерь банка:

Сn = ПСm х Tcpx К,

Чтобы компенсировать потери, банк вместо безрисковой ставки процента ПСо взимает с заемщика более высокую ставку ПС, обеспечивающую ему получение дополнительной суммы, равной вероятным потерям Сn. Если кредит получен заемщиком на срок То, то ставка кредита будет равна:

ПC=ПCo+ (Tcp/T) x ПСm

Таким образом, согласно предлагаемой модели, цена кредита в условиях риска его несвоевременного возвращения возрастает на величину, пропорциональную относительному вероятному сроку задержки и наибольшей процентной ставке кредита, имеющей место на рынке кредитных денег в период возврата ссуды.

Риск и бизнес - это два неразделимых понятия, избежать кредитного риска нельзя, его можно только минимизировать. Только благодаря комплексному подходу к решению проблем безопасности и правильному сочетанию различных ее составляющих можно чувствовать себя в безопасности.

Последствия неверных оценок рисков или отсутствия возможности противопоставить действенные меры могут быть самыми неприятными. Приведем несколько соответствующих примеров из практики западных банков.

В 1989 г. Британский MidlandBank потерял 116 млн.ф.ст. в результате ошибочного прогноза в отношении уровня ссудного процента по кредитам.

В феврале 1990 г. после неудачной попытки найти финансовую поддержку рухнул крупный американский банкDrexelBurnhamLambert, который доминировал на рынке так называемых сомнительных облигаций небольших и малоизвестных фирм, капиталовложения в акции которых были связаны с большим риском, но с повышенным дивидендом. Крах рынка в результате финансовых злоупотреблений привел к краху самого банка, а также поставил под угрозу существование целого ряда сберегательных банков, поместивших свои средства в эти акции под гарантии DBL.

В январе 1991 г. Американский BankofNewEngland предупредил своих клиентов, что после списания невозвратных кредитов в 4 квартале 1990 г его потери составили 450 млн. Долл. В последовавшей затем панике его клиенты изъяли со счетов более 1 млрд. долл., и банк обанкротился. Потребовалось вмешательство федерального правительства и оказание банку помощи в размере 2,3 млрд. долл., чтобы предотвратить цепную реакцию банковских крахов по стране. Банк сохранил свое существование, но полностью утратил независимость.

Управление банковскими операциями фактически является менеджментом рисков, связанных с банковским портфелем, с набором активов, которые обеспечивают банку прибыль от своей деятельности. Основой же управления какими-либо финансовыми активами банка выступает принцип диверсификации активов, позволяющий расширить спектр банковских доходов. Это, в свою очередь, служит основой стабильности финансово-кредитного института в условиях конъюнктурных изменений.

[1] § 1 гл. 42 ГК РФ

[2] п. 1 ст. 821 ГК РФ

1 п. 2 ст. 819 ГК РФ

2 письмо Госбанка СССР от 22 января 1991 г. № 338

1 п. 2.1 письма "Об изменении п. 2 "Порядка применения положений Указа Президента РФ от 23 мая 1994 г. № 1006" Госналогслужбы, Минфина и Центробанка РФ

[3] По данным РИА «Росбизнесконсалтинг»

1 Согласно инструкции ЦБ РФ № 62А от 30 июня 1997г.

[4]Список государств и территорий, где расположены оффшорные зоны, приведен в Указании ЦБ РФ от12.02.1999г.№500-У